安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

鲍威尔讲话后,市场终于“认清形势,放弃幻想”

文章来源:华尔街见闻

鲍威尔的讲话让市场如梦初醒醍醐灌顶,意识到美联储只有在达到其控制通胀的目的后,才可能调整当前的鹰派立场,而且高利率可能会维持相当长的一段时间,而非市场此前猜测的明年年中就可能开始降息。

美联储主席鲍威尔在杰克逊霍尔央行年会上短短8分钟的讲话,让美股市场崩溃上演了一场大跌,美股三大指数跌幅集体超过3%,道指三个月来首次一日跌超1000点,标普和纳指均创两个多月来最大日跌幅,后者跌近4%。

鲍威尔的鹰派信息让市场任何鸽派的幻想都消失殆尽。周一美股低开,纳指跌1%,标普500指数跌0.8%,道指跌0.8%。市场也在继续消化美联储加息预期,2年期和10年期美债收益率连续四周上涨,基准10年期美债突破3%关口,不过2/10年期美债收益率依然倒挂35个基点,显示外界对衰退的担忧尚未完全化解。

《鲍威尔的“沃尔克时刻”》一文所说,此次鲍威尔发言主要传达三个要点,目的是反击市场流行的三个预期。

第一,重申美联储压制通胀的政策目标,并将通胀目标置于就业目标之上。

第二,7月份一个月的通胀下行,还远不能被认为是通胀正在下行的象征。

第三,未来的加息路径将更加鹰派,9月很可能加息75bp,长期中性利率可能更高,本轮加息的“终点利率”可能会高于4%。

美联储无疑强调了坚持紧缩的决心,并打破投资者诸如“失业率上升美联储就会转向”、“因为中期选举,美联储将迫于政治压力转向宽松”等预期。

经济学家们也预计,央行官员将寻求强调和扩大鲍威尔所传达的信息,即如果央行不采取强有力的行动,那么相比目前通胀脱轨带来的“痛苦”,未来高通胀带来的“痛苦”将会严重得多。

市场预计美联储9月加息75个基点的几率升至六成

上周五,鲍威尔警告不可过早让货币政策放宽松,还称9月加息决策将取决于数据,认为可能一段时期内保持对经济增长有限制性的高利率水平。此后,市场预计美联储9月加息75个基点的几率升至六成,加50个基点的几率只有三分之一。

此前外界期望美联储从超激进行动转向较温和行动,鲍威尔的言论对这种期望泼了冷水——美联储最早明年底降息的市场定价是错误的。

尽管美国7月个人消费支出月率(PCE)环比回落0.1%,为2020年4月以来的首次下降,而核心PCE环比上涨0.1%,创2020年11月以来的最小月度涨幅。但是鲍威尔的讲话显示,7月通胀放缓不足以让美联储排除再次加息75个基点的可能性,在8月CPI公布前,9月加息50个还是75个基点的争论会一直存在。

美联储或更新经济预测

美联储此前预计美国经济将软着陆,即美联储能设法在失业率不急剧上升的情况下使通胀率下降。

鲍威尔在杰克逊霍尔释放了一个重要信息,即美联储未来将继续致力于降低通胀,直到任务完成,而这场斗争将在就业和经济增长方面付出代价。

降低通胀可能需要一段低于趋势的持续增长期,劳动力市场状况很可能会出现一些软化,也会给家庭和企业带来一些痛苦。

毕马威首席经济学家Diane Swonk表示,鲍威尔上述关于家庭和企业的 “痛苦”以及“低于标准的增长”的言论,为美联储的经济预测摘要的更新打开了大门。

美联储的经济预测摘要将更加现实,预测将不再是一条通往软着陆的狭窄道路。

数据显示,美国经济在货币政策持续收紧的背景下持续降温。美国综合PMI从47.7降至8月的45.0,连续两个月跌破荣枯线,并创下2020年5月疫情初期以来的最快下降纪录。需求疲弱令制造业扩张速度降至两年新低,而服务业拖累的影响在持续扩大。

目前美国经济呈现分化的特点,消费者支出稳健和劳动力市场为经济确立了基础,消费者表现出了韧性,企业面临高成本和需求减少,劳动力市场仍保持着积极的势头,这两个关键支柱将使经济摆脱衰退。但房地产市场、制造业和服务业降温则是警告信号,这也引起了美联储的注意。

市场进入动荡或不可避免

年初以来,受到通胀、供应链问题、俄乌冲突、全球央行加息等问题影响,投资者对大幅加息和经济放缓的风险进行定价,美股一度走向熊市。随后美联储6月决议成为分水岭,市场预期经济压力可能抑制美联储激进的加息行动并有助于降低通胀,美股迎来一段反弹修复行情,收复近半年内失地。

然而,随着近两周指数调整,美股已经将8月以来的涨幅全部回吐。衡量美股波动性的CBOE恐慌指数(VIX)过去一周大涨超20%。纽约梅隆投资管理高级投资策略师Jake Jolly表示,鲍威尔的言论巩固了美联储强硬立场。

很明显,市场是为鹰派‘剧本’式演讲而设的,鲍威尔在不到10分钟的时间里就做到了。关键在于,他关闭了一种观点的大门,即货币政策将在短期内发生转向。

华尔街见闻稍早前文章也提及,美国银行在报告中援引EPFR Global的数据称,美股三周来首次遭遇赎回,对利率敏感的科技股基金遭遇2021年11月以来最大规模资金流出,同样也反映了投资者谨慎的心理。

高盛首席策略师则表示,考虑到经济衰退,以及通胀意外上升致使美联储进一步加息等风险,股市将面临考验。

指数水平和市场内的情绪表现都类似于熊市反弹。上行似乎有限,下行风险隐现。我们可能会步入2000年的陷阱,如果美国进入衰退,即使在停止加息后,市场仍会下跌。

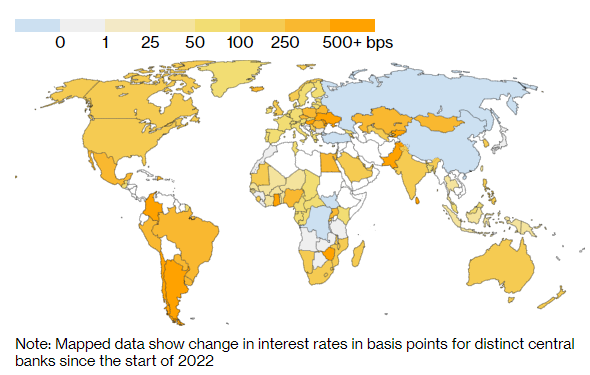

今年以来已经有超过80家央行加息,而此次央行年会上的鹰派信息也表明持续的低通胀时代已经结束,全球央行将继续遏制通胀即使他们面临的是以经济衰退为代价。而从市场的表现来看,其也已经认识到任何鸽派预期或许已经“不存在”了。

风险提示及免责条款

风险提示及免责条款市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

责任编辑:李园

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)