2018年,全球大类资产罕见地出现了全线下挫,投资者信心遭受打击,市场和经济之间恐出现破坏性的反馈循环。是会跌得更惨还是有所好转?就看美联储的了。

一般来说,每一年全球资产的表现都是有涨有跌的。当风险投资(如股票)表现糟糕的时候,政府债券等安全资产一般都是合适的避风港;而当通胀担忧打击债券投资时,黄金等资产往往都表现良好。

但今年不一样。由于贸易紧张局势和利率持续上升,经济增长前景和企业利润受到抑制,2018年,全球大类资产罕见地出现了全线下挫。

美银美林统计显示,截至10月31日,全球横跨股票、大宗商品、外汇和债券等类别共300多个资产中,仅有23%实现了年度的正回报,该行更指出如此低的水平在过往仅出现在金融和债务危机的时间点上。

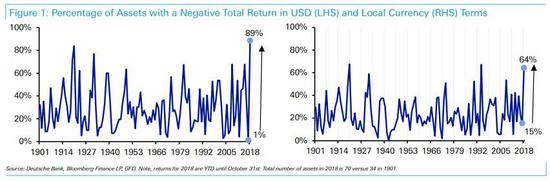

德意志银行也统计了共70多个包括股票、债券、信贷指数、商品等市场,表示若以美元计算,全球89%的资产在2018年的年回报为负。

这些现象都加剧了投资者对经济增长的担忧,也打击了投资者的信心。股市连连下跌带来的悲观情绪可能让消费者和企业害怕消费;垃圾债收益率窜至两年新高更是让本就财务脆弱的企业面临更高的借贷成本;原油价格暴跌也阻碍了新的投资和石油补贴,这些都将给就业增长带来重击。

如果这种情况持续下去甚至变得更糟,将产生一种破坏性的反馈循环——对经济的担忧会对市场产生负面影响,而市场的麻烦又会破坏经济增长。宾夕法尼亚大学沃顿商学院(Wharton School)金融学教授伊泰•戈德斯坦(Itay Goldstein)表示:

“人们将金融市场视为信息来源,从中观察经济现状以及预测经济的未来走势。当他们看到市场下跌时,便会对经济失去信心。”

值得注意的是,全球经济增长放缓受多重因素拖累,其中一个重要原因便是美联储的加息和缩表举措给全球流动性带来了冲击。

在2008年金融危机之后的近七年间,美联储将利率维持在接近零的水平,并购买了价值数万亿美元的政府债券,推动利率大幅走低。在利率几乎为零的情况下,把钱存入银行是几乎没有任何收入的,因而投资者更愿意去投资那些能够产生回报的资产:风险债务,房地产,股票,技术初创企业等。

但2015年成为一个拐点——美联储开始收紧货币政策。那一年,股票、公司债券和商品全部下跌,只有政府债券取得微弱收益。不过因为市场动荡剧烈,美联储随后放慢了加息步伐,这提振了投资者的风险情绪,标准普尔500指数在第二年上涨了9.5%,经济也继续增长。

如今的情况像极了2015年。仅在今年,美联储便加息了三次,预计还将在本周四进行第四次加息,且美联储的债券储备一年内就缩减了大约3700亿美元。美联储这些收紧货币政策的措施让市场承压。

而近来市场的负面反馈让多位美联储官员相继放鸽,立场似乎有所软化。若美联储真的能如2015年那般,向市场让步,在本周的利率决议中释放鸽派信号,今年资产“最后的下跌”或许还没有那么惨。

来源:金十数据

责任编辑:郭明煜

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)