炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

转自:猫头鹰研究院

作者:猫头鹰6号

近年,中国经济开始从过往的高速增长阶段进入到新的、追求高质量发展的阶段,产业结构、行业格局持续调整。

在这个过程中,有的创新行业迅速崛起,如电动车、光伏、医疗器械等,当中一批佼佼者成长为新的龙头公司;有的行业出现了格局优化,龙头公司通过提升经营质量获得更大的市场份额。

时至2024年初,距离上一次大盘股牛市已经过去3年。历经3年的估值回调和企业成长后,目前代表着各个行业的核心龙头公司,已经到了“物美价廉”的状态。(数据来源:Wind,2024.2.2)

在这个时间点上,中证A50指数出炉。作为一家擅长前瞻布局的基金公司,银华基金也再次把握时代先机,即将推出A50ETF基金(159592),在市场底部为投资者提供了良好的配置中国核心资产的机会。

01、核心资产:高质量发展时代的旗舰

在中证A50出台前,市场上的“50”指数产品也有不少。

跟现有的这些“50”相比,中证A50的重要特征在于:(1)它是全市场选样本股;(2)精选多行业龙头,行业分布覆盖50个中证三级行业。

根据中证公司的指数编选规则,中证A50指数的样本股覆盖了全部30个中证二级行业、共涉及50个中证三级行业,且过去一年日均自由流通市值在中证三级行业内排名第一。此外,还创新性地加入了ESG维度,剔除了中证ESG评价结果为C级以下的公司,目前70%以上的样本股的ESG评级为A类,体现出中国资本市场越发注重企业社会责任、可持续发展。

在这个编选规则下,中证A50指数行业分布均衡,样本股汇聚各个行业的龙头。既有茅台、招商银行、中国神华、中国石化这样的传统巨头,也有宁德时代、迈瑞医疗、汇川技术、珀莱雅等新兴行业的龙头,充分反映了中国这个巨型经济体在各领域的发展情况。(仅作为成分股列示,不构成个股推荐)

值得一提的是,一些电信和银行行业龙头由于流通市值比例不超过10%,因此未能入选,从这个角度来看,中证A50对流通性更加看重。

图:中证A50指数成分股

图:中证A50指数成分股来源:wind,2024/1/9

根据中证指数官网信息,中证A50指数在选出各行业龙头后,再根据50家成分股的市值分配权重,每只个股的上限是10%。前十大个股集中度大约在49.86%。(数据来源:中证公司,2024/2/2)

图:中证A50指数十大权重

图:中证A50指数十大权重来源:中证公司,2024/2/2

由50个细分行业龙头组成的指数,自然具备明显的大市值特征。根据中证公司截至2月2日的数据,50家公司的自由流通市值为6.5万亿元,当中自由流通市值最大的为10024.46亿元,最小为113.11亿元,平均自由流通市值1301.01亿元,中位数为827.40亿元。与同期沪深300、中证500、中证1000等指数的样本市值中位数形成显著差异,补充了目前宽基市场的空白。

更难能可贵的是,这些龙头公司依然保持了良好的成长与增长速度。中证A50指数前十大成分股2021-2023年平均营业总收入复合年增长率为20.8%、平均净利润复合年增长率30.2%,平均净资产收益率达17.7%,显示出良好的盈利能力和成长性。(来源:wind,2023/12/31)

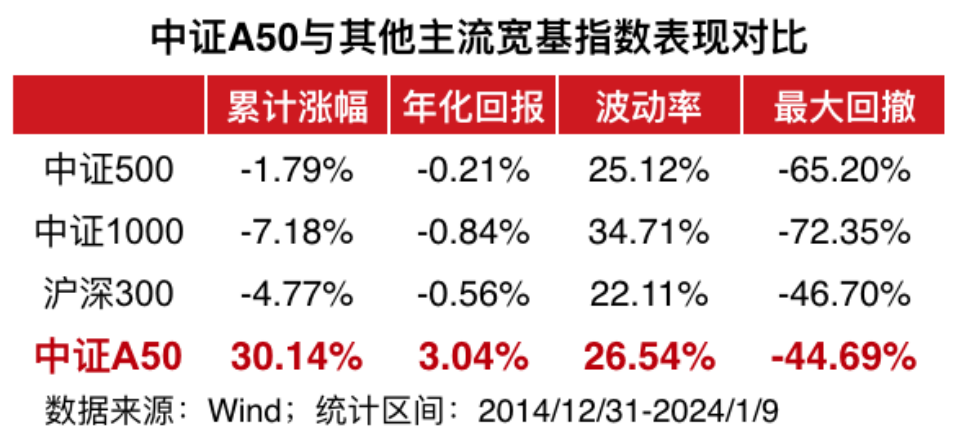

而从指数历史收益来看,截至2024年1月9日,中证A50指数自基日(2014年12月31日)以来累计收益30.14%,跑赢沪深300指数35%,且最大回撤也小于沪深300、中证500、中证1000,中长期表现优秀。

(数据来源:Wind;中证500、中证1000、沪深300指数基日均为2004年12月31日。中证A50指数2019-2023年收益率分别为43.71%、33.41%、-5.38%、-21.19%、-12.42%;中证500指数2019-2023年收益率分别为26.38%、20.87%、15.58%、-20.31%、-7.42%;中证1000指数2019-2023年收益率分别为25.67%、19.39%、20.52%、-21.58%、-6.28%;沪深300指数2019-2023年收益率分别为36.07%、27.21%、-5.20%、-21.63%。指数过往不预示未来表现)

简而言之,中证A50指数的成分股代表着中国多个行业的核心竞争力,在目前中国经济高质量发展阶段表现出了良好的增长能力。这种强劲的基本面成长,有力支撑了该指数的长期价值。

02、市场低谷:当好行业、好公司具备好价格

在做二级市场投资的时候,常会遇到一个经典问题:好行业、好公司、好价格往往是一个“不可能三角”。增速快的行业、经营状况好的公司,往往已经被充分挖掘,很难碰到价格合适的时机。

但2022年以来的市场下跌,给这批核心资产一个难得的“便宜”的机会。截至今年1月9日,中证50指数的估值分位数为20%,估值处于自基日以来的区间内偏低位置;而如果对比主要宽基指数,中证A50指数市盈率约为14倍,低于中证500的21倍、中证1000的33倍,估值的性价比就更加凸显。

图:中证A50指数估值情况,从基日至2024年1月1日

图:中证A50指数估值情况,从基日至2024年1月1日来源:wind

图:中证A50、中证500、中证1000、沪深300市盈率比较

图:中证A50、中证500、中证1000、沪深300市盈率比较来源:wind,2024/1/9

当这批代表着中国经济活力与高质量发展的优质公司具备了“好价格”后,加上政策和经济周期等有利因素的驱动,中证A50将有望吸引更多中长期资金流入。

03、尾声

2008年10月,当时美国金融危机爆发,股指大幅跳水,市场人心惶惶。

巴菲特在《纽约时报》上发表文章,题为《Buy American.I AM.》。在这篇公开表示自己正在买入美股的文中,巴菲特简要地回顾了美国20世纪的历史:经历了两次世界大战、大萧条、石油危机、大流感、水门事件尼克松总统辞职等事件,道琼斯指数依然从66点涨到了11497点。

巴菲特在发表此文时遇到了部分质疑,但此后美国经济、美股的强势反弹早已让巴菲特对美国经济的信仰得到了丰厚的回报。

站在当下时点,尽管转型中的中国经济面临很多外部制约、内部问题,但无疑却有更多值得看好的理由,从越来越多快速崛起的新行业,到崭露头角的好公司,再到一如既往勤劳智慧的劳动者,都让中国企业与产品在世界舞台上越来越有竞争力。这也让跟踪中证A50指数的A50ETF基金(159592),注定会成为投资者挖掘、分享中国行业龙头发展红利的重要工具。

中证A50指数基日为2014年12月31日,2019-2023年收益率分别为43.71%、33.41%、-5.38%、-21.19%、-12.42%,数据来源:Wind,截至2023.12.31;指数历史业绩不预示未来表现。

王帅(金麒麟分析师)履历:硕士学位。曾就职于泰康资产管理有限责任公司、工银瑞信基金管理有限公司、工银瑞信投资管理有限公司,2018年8月加入银华基金,任量化投资部基金经理。曾担任银华深证100ETF(2019.6.28-2021.2.25)、银华中证研发创新100ETF(2019.11.1-2021.5.19)、银华巨潮小盘价值ETF(2019.12.6-2021.2.25)、银华中证农业ETF(2020.12.10-2022.6.20)银华巨潮小盘价值ETF联接基金A(2021.2.3-2022.6.20)、银华中证影视ETF(2021.2.9-2022.6.20)、银华中证有色金属ETF(2021.3.10-2022.6.20)、食品ETF(2021.10.26-2023.4.6)、银华中证5G通信主题ETF联接A(2020.5.28-2023.4.12)、银华中证5G通信主题ETF联接C(2021.1.4-2023.04.12)、化工产业ETF(2021.12.7-2023.7.28)、消费电子龙头ETF(2022.2.18-2023.3.17)、物流快递ETF(2022.1.4-2024.1.23)、电力指数ETF(2022.6.30-2024.1.23)、1000增强ETF(2022.11.24-2024.1.23)、沪深300价值ETF(2022.12.29-2024.1.23)基金经理。现管理基金如下:5GETF(2020.1.22起),创新药ETF(2020.3.20起)、光伏50ETF(2021.1.5起)、沪港深500ETF(2021.2.4起)、券商ETF(2021.3.3起)、基建ETF(2021.4.29起)、双创50ETF基金(2021.6.29起)、银华中证创新药产业ETF发起式联接A/C(2021.12.30)、沪深300成长ETF(2022.9.1起)、国新央企科技引领ETF(2023.6.26起)、800增强ETF(2023.8.23起)、银华中证国新央企科技引领ETF联接A/C(2023.12.26起)。王帅现管理基金业绩如下:5GETF于2020年1月22日成立,2021年、2022年、2023年、自基金合同生效起至今的净值增长率依次为5.71%、-37.27%、15.88%、-24.49%,同期业绩比较基准收益率依次为6.05%、-38.04%、15.85%、-19.58%。创新药ETF于2020年3月20日成立,2021年、2022年、2023年、自成立以来净值增长率依次为-9.90%、-25.26%、-11.94%、-17.46%,同期业绩基准依次为-10.61%、-25.74%、-11.91%、-8.93%。光伏50ETF于2021年1月5日成立,2022年、2023年、自基金合同生效起至今的净值增长率依次为-19.67%、-35.01%、-26.27%,同期业绩比较基准收益率依次为-20.15%、-36.38%、-28.08%。沪港深500ETF于2021年2月4日成立,2022年、2023年、自基金合同生效起至今的净值增长率依次为-14.72%、-9.21%、-32.68%,同期业绩比较基准收益率依次为-17.46%、-11.97%、-38.37%。券商ETF于2021年3月3日成立,2022年、2023年、自基金合同生效起至今的净值增长率依次为-25.63%、4.21%、-13.66%,同期业绩比较基准收益率依次为-27.37%、3.04%、-19.41%。基建ETF于2021年4月29日成立,2022年、2023年、自基金合同生效起至今的净值增长率依次为-15.91%、-2.93%、-8.78%,同期业绩比较基准收益率依次为-17.14%、-4.81%、-12.79%。双创50ETF基金于2021年6月29日成立,2022年、2023年、自基金合同生效起至今的净值增长率依次为-27.87%、-18.21%、-50.65%,同期业绩比较基准收益率依次为-28.32%、-18.83%、-50.45%。银华中证创新药产业ETF发起式联接A于2021年12月30日成立,2022年、2023年、自基金合同生效起至今的净值增长率依次为-23.38%、-11.59%、-32.42%,同期业绩比较基准收益率依次为-24.44%、-11.24%、-32.67%。银华中证创新药产业ETF发起式联接C于2021年12月30日成立,2022年、2023年、自基金合同生效起至今的净值增长率依次为-23.45%、-11.68%、-32.55%,同期业绩比较基准收益率依次为-24.44%、-11.24%、-32.67%。沪深300成长ETF于2022年9月1日成立,2023年、自基金合同生效起至今的净值增长率依次为-20.77%、-27.98%,同期业绩比较基准收益率依次为-21.85%、-29.57%。央企科技引领ETF于2023年6月26日成立,自基金合同生效起至今的净值增长率为-13.81%,同期业绩比较基准收益率为-14.24%。张亦驰履历:硕士学位。曾就职于中国工商银行北京市分行电子银行中心。2015年10月加入银华基金,历任量化投资部助理量化研究员、量化研究员、基金经理助理,现任量化投资部基金经理。曾担任深100ETF银华(2021.5.25-2023.9.27)、科技创新ETF(2021.5.25-2023.9.27)、有色金属ETF(2022.6.20-2023.9.27)、机器人ETF基金(2022.11.21-2023.12.19)基金经理。现管理基金如下:小盘价值ETF(2021.5.25起)、银华巨潮小盘价值ETF发起式联接A(2021.5.25起)、银华巨潮小盘价值ETF发起式联接C(2022.8.10)、银华华证ESG领先指数(2021.11.23起)、农业50ETF(2022.6.20起)、影视ETF(2022.6.20起)、房地产ETF(2022.11.21起)、VRETF(2022.11.21起)、中证500价值ETF(2023.4.7起)、低碳ETF(2023.7.11起)、科创100ETF(2023.9.6起)、2000增强ETF(2023.12.1起)、银华上证科创板100ETF联接A/C(2023.12.4起)、创业板200ETF银华(2023.12.20起)。张亦驰现管理基金业绩如下:小盘价值ETF于2019年12月6日成立,2020年、2021年、2022年、2023年、自基金合同生效起至今的净值增长率依次为12.06%、22.91%、-13.92%、-1.15%、17.39%,同期业绩比较基准收益率依次为13.57%、20.51%、-16.15%、-2.92%、18.40%。银华巨潮小盘价值ETF发起式联接A于2021年2月3日成立,2022年、2023年、自基金合同生效起至今的净值增长率依次为-13.41%、-1.38%、4.59%,同期业绩基准依次为-15.30%、-2.73%、1.25%。银华巨潮小盘价值ETF发起式联接C于2022年8月10日成立,2023年、自基金合同生效起至今的净值增长率依次为-1.60%、-5.56%,同期业绩基准依次为-2.73%、-7.01%。银华华证ESG领先指数于2021年11月19日成立,2022年、2023年、自基金合同生效起至今的净值增长率依次为-16.10%、-5.68%、-20.78%,同期业绩基准依次为-17.52%、-7.45%、-21.32%。农业50ETF于2020年12月10日成立,2021年、2022年、2023年、自基金合同生效起至今的净值增长率依次为3.44%、-15.89%、-13.16%、-22.20%,同期业绩比较基准收益率依次为-3.11%、-17.02%、-14.66%、-28.99%。影视ETF于2021年2月9日成立,2022年、2023年、自基金合同生效起至今的净值增长率依次为-25.00%、3.18%、-13.68%,同期业绩比较基准收益率依次为-26.38%、3.64%、-17.10%。VRETF于2021年7月29日成立,2022年、223年、自基金合同生效起至今的净值增长率依次为-43.75%、14.78%、-26.28%,同期业绩基准依次为-45.00%、14.51%、-25.05%。房地产ETF于2022年1月27日成立,2023年、自基金合同生效起至今的净值增长率依次为-32.14%、-41.91%,同期业绩基准依次为-33.23%、-44.77%。低碳ETF于2021年12月20日成立,2022年、2023年、自基金合同生效起至今的净值增长率依次为-24.61%、-29.49%、-45.67%,同期业绩基准依次为-25.98%、-30.69%、-49.65%。中证500价值ETF于2023年4月7日成立,自基金合同生效起至今的净值增长率为-8.04%,同期业绩基准为-9.33%。(数据来源:基金定期报告;截至2023.12.31)

温馨提示

投资有风险,投资需谨慎。基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。 您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。 根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示: 一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。 三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。 六、本基金由银华基金管理股份有限公司依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可(金麒麟分析师)注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网http://eid.csrc.gov.cn/fund和基金管理人网站www.yhfund.com.cn进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

全文完,感谢您的耐心阅读。

如果您想了解咨询更多关于猫头鹰会议服务与投研工具,欢迎联系客服预约申请试听。

————————

更多基金经理

成长

朱建明 | 王斌 |杨瑨 | 李彪 | 陈良栋 | 张慧 | 蔡志文 | 李巍 | 杜猛 | 张弘 | 张朋 | 孟昊 | 于航 | 杨金金 | 李文宾 | 彭凌志 | 陈李 | 吴远怡 | 刘洋(金麒麟分析师) | 梁皓 | 栾超 | 魏晓雪 | 钟帅 | 刘格菘 | 常亚桥 | 陈保国 | 廖瀚博 | 屠环宇 | 董晗 | 付娟 | 柳世庆 | 蒋茜 | 杨锐文 | 周奇贤 | 李晓星 | 杨栋 | 孙文龙 | 沈雪峰 | 张仲维 | 冯明远 | 许炎 | 赵剑 | 闫思倩 | 郑澄然| 施成 | 陆彬| 刘彬 | 蒋璆 | 沈成 | 袁争光 | 夏云龙 | 马翔 | 崔书田| 翟森 | 周文群 | 许文星 | 房雷 | 周冲 | 杨珂 | 胡昕炜 | 张晓泉 | 刘潇 | 韩文强 | 田元泉 | 神爱前 | 尤国梁 | 樊勇 | 何杰

平衡

刘晓|王栩|郭堃 | 何奇| 张亮 | 胡宜斌 | 吴邦栋 |张城源 | 桑俊|顾耀强| 何以广 | 陈启明| 曲盛伟 | 王睿 | 王明(金麒麟分析师)旭 | 赵强 | 邬传雁 | 唐华 | 王华 | 陈鹏(金麒麟分析师)扬 | 杜洋 | 牛勇 | 许文波 | 孙芳 | 常蓁 | 魏晓雪 | 曹文俊 | 余广 | 胡涛 | 谢治宇 | 曾豪 | 王春 | 李永兴 | 杜沛 | 芮晨 | 马鹏飞 | 王宁(金麒麟分析师) | 高远(金麒麟分析师)

固收

张雪(金麒麟分析师) | 邹德立|贺剑|黄力 |张永志 | 王丹(金麒麟分析师) | 尹培俊 | 杜广 | 谭昌杰 | 曾刚 | 张芊 | 韩丽楠 | 何秀红 | 李家春 | 何家琪 | 李怡文|胡永青 | 邹维娜 | 陈圆明 | 刘心峰 | 陈连权 | 彭成军 | 王丹 | 傅瑶纯 | 赵慧 | 陶然 | 王刚

消费

吴尚伟 | 刘伟林 | 詹佳 | 苗宇 | 胡昕炜 | 孙轶佳 | 孙伟 | 安昀 | 郝旭东 | 季新星 | 吴越 | 刘方旭 | 陈璇淼 | 郑慧莲 | 黄文倩 | 黄韵 | 黄峰 | 王园园

价值

张昌平 | 程洲 | 董承非 | 林英睿 | 王海涛 | 黄俊岭 | 程琨 | 谭丽 | 韩冬 | 王延飞 | 周杨 | 李双全 | 李淑彦 | 周海栋

FOF

许利明 | 李彪 | 郑科 | 张晓龙 | 蒋华安 | 杨喆 | 周浦寒 | 于善辉 | 李少君 | 邓炯鹏

量化&医药&港股

陈元骅 | 高崇南 | 朱宝臣 | 邓默 | 雷俊 | 左金保 | 黎海威 | 宋海岸 | 曲径 | 张序 | 周春泉 | 万琼 |

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)