炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

转自:中邮证券研究所

做活南疆“棋眼”,开启高质量发展新征程。中国共产党新疆维吾尔自治区第十届委员会第八次全体会议于2023/5/26-5/27在乌鲁木齐举行,全会审议通过《关于促进南疆高质量发展的若干政策措施》。《若干政策措施》的亮点主要包括:1)扩展南疆区域概念,首次将巴音郭楞蒙古自治州及兵团南疆各师市纳入支持范围,从此前的支持南疆部分重点地区发展扩展为支持南疆整体区域发展。2)首次提出南疆环塔里木经济带构想,以发挥其对南疆整体区域发展的引领性、带动性作用,并与天山北坡经济带形成联动发展格局。3)将支持南疆优势特色产业发展作为重中之重,明确南疆发展重点并给予战略性谋划和高度政策支持,包括设立南疆发展专项资金,发挥财政资金撬动作用,引导带动社会资本、民间资本、金融资本等向南疆有效集聚等支持措施。4)重点支持南疆加快对外开放,加强互联互通和对外开放平台建设,促进对外合作交流、加大招商引资力度等,打造政策洼地和服务高地,加快外向型经济发展,打造丝绸之路经济带核心区战略支点等。

南疆交通基础设施建设加快,有望推动南疆水泥需求增长。交通项目建设是加快新疆经济高质量发展重要的助推器,2023年新疆安排建设重点交通项目77项,主要包括铁路、公路、机场等重点工程。根据新疆自治区交通运输厅,2023年1-5月,全区完成交通固定资产投资175.07亿元,占1-5月计划投资167.45亿元的104.55%,为完成全年832.41亿元投资目标任务奠定坚实基础。《若干政策措施》中提出支持南疆基础设施补短板,筑牢高质量发展根基;积极推进投资主体多元化,加快南疆交通基础设施建设等措施。南疆交通基础设施建设有望提速,支撑南疆区域水泥需求确定性增长。

截至2023/6/9,全国PO 42.5散装水泥市场周均价为438.39元/吨,同比下降46.13(-9.52%)元/吨;新疆区域水泥周均价为451.70元/吨,同比下降15.89(-3.40%)元/吨;其中,南疆水泥周均价为501.12元/吨,同比提高3.02(+0.61)元/吨;北疆水泥周均价为435.23元/吨,同比下降22.19(-4.85%)元/吨。新疆区域水泥周度开工负荷率为70%,高于全国21.64 pct;新疆区域水泥发运率为37.5%,高于上年同期29.5 pct。成本端来看,截至2023/6/9,新疆阜康Q 6500动力煤坑口周均价500元/吨,环比上周下降50元/吨,同比下降50元/吨。南疆区域水泥需求有望增长叠加区域供给格局持续向好,水泥价格韧性获得支撑;同时动力煤价格同环比下行,促进水泥企业盈利修复。

1.1 做活南疆“棋眼”,开启高质量发展新征程

中国共产党新疆维吾尔自治区第十届委员会第八次全体会议于2023/5/26-5/27在乌鲁木齐举行,全会审议通过《关于促进南疆高质量发展的若干政策措施》。《若干政策措施》的亮点主要包括:1)扩展南疆区域概念,首次将巴音郭楞蒙古自治州及兵团南疆各师市纳入支持范围,从此前的支持南疆部分重点地区发展扩展为支持南疆整体区域发展。2)首次提出南疆环塔里木经济带构想,以发挥其对南疆整体区域发展的引领性、带动性作用,并与天山北坡经济带形成联动发展格局。3)将支持南疆优势特色产业发展作为重中之重,明确南疆发展重点并给予战略性谋划和高度政策支持,包括设立南疆发展专项资金,发挥财政资金撬动作用,引导带动社会资本、民间资本、金融资本等向南疆有效集聚等支持措施。4)重点支持南疆加快对外开放,加强互联互通和对外开放平台建设,促进对外合作交流、加大招商引资力度等,打造政策洼地和服务高地,加快外向型经济发展,打造丝绸之路经济带核心区战略支点等。

1.2 南疆交通基础设施建设加快,有望推动南疆水泥需求增长

交通项目建设是加快新疆经济高质量发展重要的助推器,2023年新疆安排建设重点交通项目77项,主要包括铁路、公路、机场等重点工程。根据新疆自治区交通运输厅,2023年1-5月,全区完成交通固定资产投资175.07亿元,占1-5月计划投资167.45亿元的104.55%,为完成全年832.41亿元投资目标任务奠定坚实基础。《若干政策措施》中提出支持南疆基础设施补短板,筑牢高质量发展根基;积极推进投资主体多元化,加快南疆交通基础设施建设等措施。南疆交通基础设施建设有望提速,支撑南疆区域水泥需求确定性增长。

截至2023/6/9,全国PO 42.5散装水泥市场周均价为438.39元/吨,同比下降46.13(-9.52%)元/吨;新疆区域水泥周均价为451.70元/吨,同比下降15.89(-3.40%)元/吨;其中,南疆水泥周均价为501.12元/吨,同比提高3.02(+0.61)元/吨;北疆水泥周均价为435.23元/吨,同比下降22.19(-4.85%)元/吨。新疆区域水泥周度开工负荷率为70%,高于全国21.64 pct;新疆区域水泥发运率为37.5%,高于上年同期29.5 pct。成本端来看,截至2023/6/9,新疆阜康Q 6500动力煤坑口周均价500元/吨,环比上周下降50元/吨,同比下降50元/吨。南疆区域水泥需求有望增长叠加区域供给格局持续向好,水泥价格韧性获得支撑;同时动力煤价格同环比下行,促进水泥企业盈利修复。

1.3 投资建议

基建产业链:1)水泥:新疆位于“一带一路”核心枢纽地带,首届中国-中亚峰会召开为新疆带来新发展机遇。新疆交通基础设施等重大项目建设预期提速,水泥需求有望获得提振,叠加区域供给格局持续向好支撑水泥价格,促进新疆水泥企业盈利修复。推荐新疆区域水泥龙头青松建化、天山股份。2)外加剂:基建重大工程项目开复工提速,减水剂需求确定性回暖。推荐2023年减水剂主业有望彰显高弹性、风电灌浆料等功能性材料快速成长的外加剂龙头苏博特。3)钢结构:推荐产需两旺,量利齐升有望持续兑现的钢结构制造龙头鸿路钢构。4)建筑设备租赁:推荐受益于高空作业平台租赁行业高景气,公司轻资产+数字化持续赋能的华铁应急。

建筑央国企:“一利五律”新的考核体系下央企经营灵活度得到提升,更加注重央企经营质量和盈利能力,有利于建筑央国企估值修复。首先推荐积极发展成长属性强、高毛利储能业务的中国电建、现金流更优的资源和矿山设计业务快速发展、增厚业绩的中国中冶。同时建议关注受益于新疆区域基建弹性,建筑订单有望高增的北新路桥*和新疆交建*(标*为暂未覆盖)。

玻璃:短期来看,下游房地产竣工端修复支撑需求,浮法玻璃价格存上涨动力,后续仍需关注供给端玻璃产线复产点火节奏。持续推荐规模、成本优势显著,2023年盈利有望彰显弹性的浮法玻璃龙头旗滨集团、TCO镀膜玻璃量产实力国内领先的金晶科技。

消费建材:随着经济复苏与政策端放松,新房与二手房市场销售端有望继续好转,带动消费建材基本面复苏。短期来看,C端、小B端消费建材需求率先复苏,龙头企业订单量和发货有望持续向好。中长期来看,消费建材各赛道龙头在规模、渠道等方面优势显著,中小企业出清、龙头市占率提升的逻辑将持续演绎。推荐C端占比提升、减值风险充分释放的竣工端瓷砖龙头蒙娜丽莎、涂料龙头三棵树、渠道结构持续优化,新规催化市场扩容的防水龙头东方雨虹。

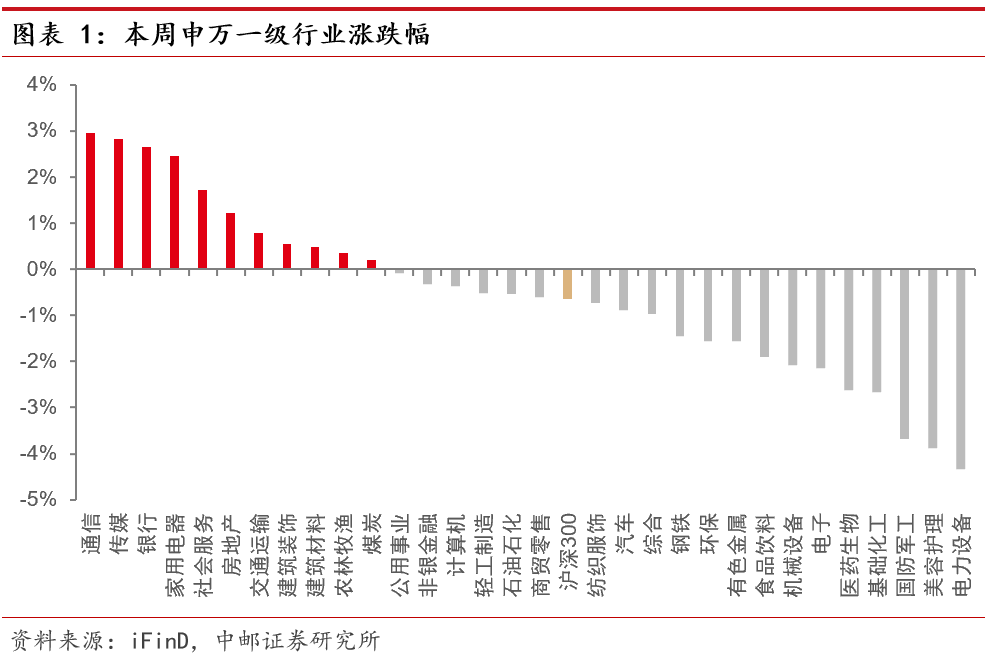

2023/6/05-2023/6/09,建材(申万)行业指数上涨0.48%,沪深300指数下跌0.65%,跑赢沪深300指数1.13个百分点,在31个申万一级行业中位列第9。建材子行业中水泥制造(+1.42%)、管材(+0.87%)、其他建材(+0.68%)涨幅较大,玻璃制造(-2.37%)、玻纤制造(-1.36%)、耐火材料(-1.34%)跌幅较大。

建筑(申万)行业指数上涨0.55%,跑赢沪深300指数1.20个百分点,在31个申万一级行业中位列第8。建筑子行业工程咨询服务Ⅲ(+2.81%)、房屋建设Ⅲ(+1.71%)、其他专业工程(+0.88%)涨幅较大,化学工程(-4.12%)、国际工程(-1.57%)、钢结构(-1.42%)跌幅较大。

2023/6/05-2023/6/09,建材行业个股中,宏和科技(+12.87%)、兔宝宝(+8.29%)、华立股份(+5.02%)、西藏天路(+4.93%)、伟星新材(+4.66%)涨幅较大;金晶科技(-10.49%)、亚玛顿(-8.53%)、顾地科技(-7.37%)、正威新材(-6.83%)、亚士创能(-6.45%)跌幅较大。

建筑行业个股中,蕾奥规划(+43.43%)、时空科技(+41.04%)、测绘股份(+35.04%)、建科院(+15.24%)、罗曼股份(+14.65%)涨幅较大;中国电建(-9.02%)、蒙草生态(-6.75%)、永福股份(-5.89%)、志特新材(-5.25%)、上海港湾(-5.18%)跌幅较大。

截至2023/6/9,建材(申万)行业指数PE(TTM)(剔除负值)为17.55倍,高于沪深300估值;PB(MRQ)为1.35倍,平均ROE为7.68%。建筑(申万)行业指数PE(TTM)(剔除负值)为8.74倍,低于沪深300估值;PB(MRQ)为1.02倍,平均ROE为11.67%。

三

本周动态跟踪

3.1 本周行业动态

本周各能级成交规模环比均转跌,二线跌幅最大。具体来说,一线指数环比下降8.78点至94.12,北京成交小幅回升,其他3城成交均回落。二线成交指数环比下降20.83点至57.66,除成都成交环比微增之外,其他9个监测城市成交表现均不及上周,青岛、武汉、苏州等更是几乎腰斩。三四线成交指数环比下降11.49点至84.64,佛山、江门、汕头成交缩量明显,而温州、东莞、南充等有所回升。重点监测城市开盘去化率升至49%,较上周下降5个百分点。本周入市项目数量明显减少,除武汉有5个项目推售,杭州有3个项目入市以外,其余重点监测城市开盘加推项目数量普遍较少。(资料来源:克而瑞地产研究)

近日,住房和城乡建设部、财政部、中国人民银行联合发布《全国住房公积金2022年年度报告》。2022年,全国住房公积金各项业务运行平稳,住房公积金缴存额31935.05亿元,6782.63万人提取住房公积金21363.27亿元,发放个人住房贷款247.75万笔、11841.85亿元。截至2022年底,个人住房贷款率78.94%。全年住房公积金实缴单位452.72万个,实缴职工16979.57万人,分别比上年增长8.80%和3.31%,全年新开户单位75.22万个,新开户职工1985.44万人。城镇私营企业等单位职工占比过半且持续提高。新开户职工中,城镇私营企业及其他城镇企业、外商投资企业、民办非企业单位和其他类型单位职工占比达76.02%。上述单位缴存职工占当年全部缴存职工的52.93%。(资料来源:住建部)

2023年1至5月,全国铁路完成固定资产投资2061亿元,比上年同期增长7%。今年以来,国铁集团加快构建现代化铁路基础设施体系,一批重点项目工程实现突破,南昌至九江高铁首座隧道顺利贯通,广西防城港至东兴铁路全线连续梁结构全面完成,渝湘高铁、渝昆高铁、包头至银川高铁、沪渝蓉高铁武汉至宜昌段、集宁至大同至原平高铁进展顺利;一批重要线路进入冲刺阶段,南昌至景德镇至黄山高铁全线铺轨贯通,贵南高铁、福厦高铁进入联调联试阶段;5月份,新一批项目启动建设,西安东站站房正式开工建设,济南至郑州高铁山东段、兰州至张掖三四线铁路兰州至武威段、池州至黄山高铁铺轨工程正式开始。(资料来源:中国政府网)

日前,河北省建筑材料工业协会发布《关于冀中南水泥熟料企业开展行业自律错峰生产的通知》。错峰时间为2023年6月3日0点至6月17日24点,错峰停窑15天。范围为冀中南共30家水泥熟料企业。此外,通知还提到,各企业完成本次行业自律错峰生产后,按照河北省水泥熟料企业非采暖季错峰生产计划公开信息继续执行非采暖季错峰生产任务。(资料来源:中国水泥网)

3.2 本周公司动态

四

行业数据跟踪

4.1 水泥

2023/6/5-2023/6/9,P.O 42.5散装水泥全国市场均价为440元/吨,环比上周下降0.46%,同比下降9.36%。本周水泥煤炭价格差为338元/吨,环比上周下降0.02%,同比提高2.87%。截至2023/6/9,全国水泥发运率为47.55%,环比上周提高0.42 pct,同比提高12.30 pct。全国水泥开工负荷率为48.36%,环比上周下降3.54 pct,同比下降0.41 pct。本周全国水泥库容比为72.73%,环比上周提高0.20 pct,同比提高1.39 pct。6月第2周,全国水泥价格继续下跌,西北局部省份价格上涨。下周水泥需求仍将维持弱势,可能会有一定恢复,但降价趋势不会改变。供应方面:部分省份错峰生产还降维持,但对降库存作用仍然有限,库存总体仍会维持高位,造成价格上的压力。需求方面:市场需求会稍有恢复,但不会改变近期疲弱状态,如果有降雨或者高温天气,需求也可能继续减弱。成本方面:燃料价格虽然本周有反弹,但未来一周仍有下跌预期,总体还是波动状态,对水泥价格无直接影响。

分区域来看:

西北:青海需求支撑价格上涨,甘肃库存下降明显。

青海市场水泥需求受基建需求支撑,水泥企业销售情况总体良好,月初价格陆续上涨,各主导企业普遍上调30元/吨以上。新疆地区水泥需求也比较理想,价格总体较高,暂无调整迹象。甘肃在5月份开始错峰生产后,各厂家陆续开始停窑,库存总体有明显消化。前期兰州地区涨价基本落实到位,近期可能继续上调,但本周因为高考,部分工地施工放缓,水泥企业暂时持观望态度。宁夏市场水泥需求尚可,前期涨价后,市场价格仍然有高低差异,总体价格区间保持稳定。部分厂家对于付款条件有一定放宽,包括抵账房和赊销条件相对宽松。陕西市场保持平稳,本地需求尚可,价格维持相对高位。本周虽然也受到高考等因素影响,但对价格没有压力。

华北:河北启动停窑错峰,山西涨价多数无果。

京津冀水泥价格总体平稳,河北在协会安排下,开始停窑错峰,冀中南和承德等地停窑15天,时间从3-6日陆续开始。总体库存仍然较高,停窑对价格暂无推动作用,但起到一定稳价效果。需求有一定下降,主要是近几日高考期间,工地施工略有影响。山西本轮涨价最终没有落实迹象,仅有晋北部分厂家维持一定涨幅。太原和晋南等区域市场价格均无变化,停窑期间库存有一定消化,但不会出现紧张的情况。内蒙古地区水泥价格变化不大,虽然部分电石渣企业处于置换错峰阶段,库存较低,但市场总体供应充裕,东西两侧价格都维持低位。

东北:辽中和吉林市场价格微降,黑龙江有意推涨。

辽宁水泥价格继续小幅下滑,主要是辽中地区水泥外销空间较小,在本地竞争压力较大,价格有跌破200元/吨迹象,价格区间则向200元/吨附近靠近。长春本地市场需求仍然良好,基建有支撑,但商混市场需求弱,长春市场主流到位价格开始进入300元/吨以下。黑龙江市场需求没有太好表现,但外部水泥进入较少,主导企业承受低价压力较大,近期有推动涨价的意向,从供需关系看,支撑力度不大。

华中:河南市场价格仍有微降,两湖市场局部略有下跌。

河南部分区域价格有小幅下跌,近期降价以每周10元/吨进行,需求疲软无起色,市场持续松动。湖北武汉等鄂东区域部分厂家继续下跌,从5月底至今累计降幅10元/吨,还有新一轮降价出现的迹象,船运外来水泥继续拉大价差。鄂中和鄂西北等地价格也有下滑,十堰和襄阳等地降30元/吨。湖南水泥价格下跌主要在常德、郴州和永州等非核心区域。由于全省水泥价格普遍下滑,造成水泥企业销售范围都在收缩,本地竞争压力加大,价格下跌有零碎下跌表现。

华南:需求低迷,价格继续下跌。

本周广东粤北、珠三角、粤东主要企业水泥价格继续下滑15-20元/吨,广西部分民营企业到位价格跟随小幅回落。但广西、广东主要品牌对珠三角水泥到位价差明显缩小。需求弱势,库存上升,水泥价格短期仍有下跌趋势。5月底6月初,广西大部分地区水泥价格下滑20-30元/吨。需求仍然低迷,部分企业为缓解销售压力、争夺市场份额而持续降价。部分企业水泥出厂价已经接近成本线。海南水泥需求偏弱,受岛外低价水泥进入冲击,本周岛内主导企业水泥价格下滑20元/吨,熟料价格下滑10元/吨。

华东:部分企业出厂价跌至成本线附近。

本周山东水泥、熟料价格整体下滑10-30元/吨。高温、高考、农忙等季节性利空因素影响,水泥企业出货量较上周明显下降。本周山东暂无错峰停窑计划,但库存高位运行,需求持续低迷,鲁南区域市场竞争十分激烈,部分企业出厂价跌至成本线,此轮降价趋势传导到其他区域,引起全省价格普降。安徽马鞍山、芜湖、宣城等地企业水泥价格本周再次下滑10元/吨左右。环巢湖、皖北区域主导企业价格总体弱稳。沿江区域熟料库存升至7成附近,巢湖部分企业库满停窑。需求更显疲弱,市场价格有继续下跌可能。受阴雨、高考影响,浙江水泥市场需求本周下滑到正常水平5成左右,熟料库存高位运行。苏南、皖南部分企业销往杭嘉湖方向水泥价格小幅下滑10元/吨,绍兴个别大厂水泥价格下滑15元/吨左右。下周浙江全省面临整体降价可能。江苏、上海水泥市场价格跌势加重,本周水泥成交价格再次下滑10-30元/吨。市场需求短期下降到正常水平5-6成。江西水泥市场价格本周弱稳运行,需求延续弱势。福建福州水泥市场价格本周下滑5-10元/吨,三明企业低价水泥转而冲击闽南市场,受此影响,本周闽南区域水泥价格累计下滑20元/吨左右。需求低迷,库存承压,龙岩企业恢复熟料销售以平衡产销。

西南:生产恢复,需求低迷,滇西价格高位回落。

本周四川成德绵区域个别主导企业散装水泥地销价格下滑15元/吨,乐山、眉山部分企业袋装水泥价格下滑20元/吨。高考期间工地施工进度受阻,水泥总体需求偏弱,多数企业销量欠佳,意向暂时稳价。重庆主城、渝西区域市场价格暂时稳定,渝东北个别大厂外销水泥、熟料价格降至成本线。云南、贵州水泥需求持续弱势,大部分企业水泥出货仅正常水平3-5成。贵州水泥市场成交价格总体弱稳运行。云南滇西区域水泥企业恢复生产后,水泥价格累计下滑60-90元/吨,部分企业出厂价甚至比4月涨价前更低。西藏地区水泥需求在正常水平7成左右,目前处于传统旺季,市场价格保持稳定。

4.2玻璃

本周全国价格重心持续下移,截至2023/06/08,全国浮法玻璃均价2032元/吨,较6月1日下降19(-1%)元/吨;本周(6月2号-6月8日)全国均价2099元/吨,较上周下降5(-2.79%)8元/吨,环比-2.79%。

华北市场出货整体表现尚可,下游刚需补库,加之期现商提货,库存回落,不同企业之间存在差异。受市场情绪带动,周初沙河市场中下游采购情绪短暂好转,小板价格短暂上涨后回落至前期水平位,后气氛转淡,交易灵活,下行为主。

华中市场本周分区域表现不一,湖南、江西、河南地区拿货情绪略受提振,产销有所好转,湖北地区近日产销缓慢提升,但本地中下游拿货仍较为理性下,整体库存仍呈上升趋势。

华东成交量较上周上行,假期多厂以涨代销成交量可观,随后北货南下,本地价格松动,市场表现疲软销量下行。

华南市场成交相对灵活,个别企业提涨及按量可谈下,除少数企业产销在150%及以上下,多数企业产销可达平衡,整体库存下行。

东北成交量上行,本地消化量较少,外发尚可,整体库存小幅下行。

西南市场延续跌势,受外围市场低价货源冲击,区域内价格震荡下移。企业产销情况整体表现一般,暂无明显好转,下游企业适量补库,多为刚需。且新产线存点火计划,供应存增加预期。下游情绪谨慎下,企业发货不佳,库存小幅增加。

西北市场价格弱稳震荡,成交价格较为灵活。企业发货情况一般,整体成交表现清淡,下游情绪不温不火,适量补库。

截至2023/06/08,全国浮法玻璃样本企业总库存5518.1万重箱,环比减少35.6万重箱,环比下降0.64%,同比下降29.13%;折库存天数23.7天,较上期下滑0.2天。

供给端:

截至2023/05/25,浮法玻璃行业开工率为79.93%。浮法玻璃行业产能利用率为80.78%,环比增加0.9个百分点。本周平均浮法玻璃行业开工率为79.93%,环比增加0.77个百分点;本周平均浮法玻璃行业产能利用率为80.17%,环比增加0.2个百分点。本周整体来看,各地区生产企业出货普遍减缓,库存增加,整体累库幅度较上周继续扩大。

需求端:

华北地区深加工表现平淡,维持刚需补充原片操作,不同企业接单情况存在差异,整体来看仍观望为主。

华中地区下游新承接订单情况偏弱,中下游拿货较理性,后市观望心态浓厚。

华东目前下游刚需性补库为主,采购十分谨慎,小型加工厂订单不足,大型加工厂订单尚可,周末补库量减弱。

华南市场成交相对灵活,个别企业提涨及按量可谈下,除少数企业产销在150%及以上下,多数企业产销可达平衡,整体库存下行。

西南地区下游加工企业无明显波动,订单整体表现一般,个别大厂相对良好,对原片保持刚需补库,价格不稳下,延续谨慎。

东北区域加工厂订单不足,利润偏薄,采购方面刚需补库为主,原片维持常规库存,7-15天不等。

盈利方面,根据隆众资讯,本周(2023/06/02-2023/06/08)浮法玻璃平均利润为515元/吨,环比上周下降61元/吨;其中,以天然气为燃料的浮法玻璃周均利润为462/吨,环比下降49元/吨,以煤制气为燃料的浮法玻璃周均利润369元/吨,环比下降44元/吨;以石油焦为燃料的浮法玻璃周均利润715元/吨,环比下降90元/吨。

本周国内光伏玻璃市场整体交投平稳,局部库存缓增。月初新单价格陆续出炉,个别厂家报价稳定,但实际成交价格松动。其中部分厂家库存压力增加,成交存0.5-1元/平方米不等议价空间,部分2.0mm镀膜玻璃低价在17元/平方米,3.2mm镀膜玻璃低价在25元/平方米。近期硅料价格尚未企稳,终端电站建设进度一般。组件厂家开工暂未见明显回升,玻璃按需采购居多。在产产能偏高,加之部分新产能补入情况下,玻璃厂家库存有不同程度增加。成本端来看,虽近期纯碱及天然气价格低于前期,但玻璃成交重心下移,厂家利润空间仍较为有限。综合来看,目前市场大势维稳,局部稍显弱势。

价格方面,主流报价稳中局部下调,实际成交重心松动。截至本周四,2.0mm镀膜面板主流大单价格17.5元/平方米,环比下滑5.41%,由平稳转为下跌;3.2mm原片主流订单价格17-17.5元/平方米,环比下滑2.78%,由平稳转为下跌;3.2mm镀膜主流大单报价25.5元/平方米,环比下滑1.92%,由平稳转为下跌。

市场供应:截至本周四,全国光伏玻璃在产生产线共计439条,日熔量合计87730吨/日,环比持平,较上周暂无变动,同比增加56.08%,较上周暂无变动。

上游纯碱市场动态:本周国内纯碱市场价格稳中向好。本周国内轻碱主流出厂价格在1850-2050元/吨,轻碱主流送到终端价格在2000-2200元/吨,截至6月8日国内轻碱出厂均价在1950元/吨,较6月1日价格上涨1.8%,较上周由下跌转上涨;本周国内重碱主流送到终端价格在2000-2300元/吨。

下游及相关产品市场动态:本周组件价格继续下滑。182单晶单面PERC组件主流成交价1.56元/W,210单晶单面PERC组件主流成交价1.58元/W,182双面双玻单晶PERC组件成交价1.57元/W,210双面双玻单晶PERC组件主流成交价1.59元/W。

近期终端需求支撑有限,组件厂家开工不及预期,玻璃按需采购居多。现阶段玻璃厂家出货情况一般,部分让利吸单,成交重心松动。下周来看,硅料价格仍呈现下滑走势,组件厂家为规避后市风险,坚持按需采购。玻璃在产产能偏高且部分新产线有点火计划情况下,供应端压力不减。近期随着库存连续增加,玻璃厂家出货较为积极,组件厂家压价心理明显,预计短期市场稳中偏弱运行,部分成交重心有松动预期。

4.3 玻纤

无碱粗纱价格稳中偏弱,电子纱价格提涨难度较大。

无碱纱市场:本周无碱池窑粗纱市场价格稳中局部走低,整体交投显一般。近期伴随下游提货速度放缓,市场整体产销显平淡,多数池窑厂库存再次回涨,据了解,局部个别厂成交重心承压,但成本端支撑下,多数厂成交价格下行幅度有限。周内多数中小型厂成交价格灵活度较高,虽几大龙头企业报价以稳为主,但针对部分大户订单,月内价格仍有可谈空间,短期库存增加压力下,挺价难度增加。供应端来看,前期个别新建产线点火,虽处烤窑阶段,但供应量增加对后期市场信心存在一定利空影响,短期个别产线计划冷修,月内产量阶段性缩减,但供应压力仍存;需求端市场看,气温升高影响,下游多数玻璃钢厂家整体开工偏低,加之新订单增量寥寥,市场中下游观望心态仍较浓。

目前主要企业无碱纱产品主流报价如下:无碱2400tex直接纱报3800-4100元/吨,无碱2400texSMC纱报4600-5200元/吨,无碱2400tex喷射纱报6600-7600元/吨,无碱2400tex毡用合股纱报4300-4500元/吨,无碱2400tex板材纱报4500-4700元/吨,无碱2000tex热塑直接纱报4800-5600元/吨,不同区域价格或有差异,个别企业报价较高。

电子纱市场:近期国内池窑电子纱市场多数池窑厂产销显一般,下游电子布价格低位成交维持,虽个别厂报价上调,但市场整体需求支撑仍显平淡,新价落实尚需跟进。但当前电子纱价格成本对其存较强支撑,虽然部分厂短期存小幅提张计划,但实际落实情况尚需跟进,但周内市场仍存观望心态。本周电子纱主流报价7400-8000元/吨不等,较上周价格基本持平;电子布当前主流报价维持3.4-3.5元/米不等,成交按量可谈。

近期玻纤市场下游需求持续偏弱,深加工新增订单量寥寥,主要受资金压力影响,部分终端订单持单不下。虽近期局部供应量相对稳定,但当前厂库压力小幅增加下,多数池窑厂多以进一步去库为主要目的。成本端来看,近期原燃料价格稍有回落,但综合成本水平多数厂仍处相对高位,对价格形成一定支撑。但目前市场产销水平转弱,多数厂库存增加下,各厂仍以降库为目的。后期伴随气温升高,下游提货积极性或难有明显好转。预计短期粗纱市场行情大概率稳中偏弱运行;电子纱短市底部盘整,厂家价格提涨难度较大。当前电子纱下游PCB厂家开工率持续偏低,短期终端订单增量不多下,多数加工厂提货按需少量采购延续。当前电子纱价格维持低位水平,成本支撑仍较强,而后期对供应端缩减预期较满下,短期预计部分电子纱厂家价格低位盘整为主,价格提涨难度仍存。

4.4 主要原材料周度跟踪

4.5 产业链周度跟踪

宏观经济下行、基建与房地产投资增速大幅下降风险;原材料、燃料价格持续上涨风险;行业竞争加剧、市场集中度提升不及预期;“一带一路”相关政策推进不及预期。

证券研究报告《中邮证券-建筑材料行业报告:南疆高质量发展若干政策措施出台,重申南疆水泥投资机会》

对外发布时间:2023年6月14日

报告发布机构:中邮证券有限责任公司

分析师:丁士涛 SAC编号:S1340522090005

法律声明:

本订阅号所载内容所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本订阅号所载内容并非投资决策服务,仅供订阅人参考之用,不是也不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本订阅号所载内容而取代自身的独立判断,应根据自身能力自主审慎决策,并自行承担投资风险。本订阅号所载内容不表明其对产品或者服务的风险和收益做出实质性判断或者保证,中邮证券不对使用本订阅号所载内容产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)