炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

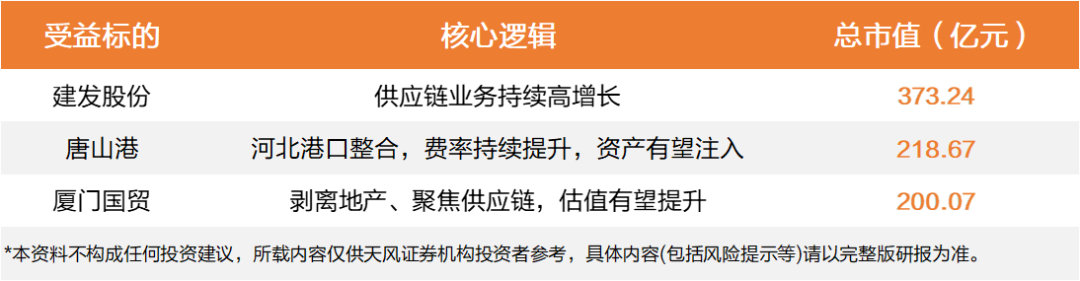

各省开展港口整合,促使港口费率上升,资产也有望整合,上市港口盈利有望大幅增长。原材料供应链地方国企大规模股权激励,行业龙头份额进一步提升,业绩持续高增长。

资料来源:WIND,天风证券研究所,截至2023年4月24日

资料来源:WIND,天风证券研究所,截至2023年4月24日

交运价值重估,港口空间较大。交运行业估值重构需要基本面改善,不单是关注度提升带来的短期主题式估值提升。“中特估值”受到市场关注,交运相关公司估值出现快速提升。未来估值中枢继续提升,需要行业或公司出现有利的变化。从DCF估值法看,要么分子端的分红增加或盈利增长,要么是分母端的贴现率下降,才能使公司价值上升。从分红提升空间、盈利增长潜力、贴现率下降机会看,港口和原材料供应链板块价值重估的空间较大。

风险提示: 经济增速下滑,货物运输需求减少,政策要求降费,分红比例下降。

港口企业的估值方法,正从PB-ROE体系转向股息率。

资本开支减少,提高分红比例。港口再投资需求减少,散杂货港口的在建工程处于历史低位。而存量业务带来持续、稳健的现金流,港口企业的分红能力较高。2021年上市港口分红比例在30%左右,唐山港提高到99%,未来唐山港有望保持较高分红比例。

低价竞争缓和,提升港口费率。港口费率提升,一是来自产能利用率上升,二是来自竞争者数量减少。此外,区域内港口相互投资,也有助于缓和竞争,提升费率。如果费率持续提升,那么港口企业有望重回PE估值体系。

港口整合推进,提升经营效率。港口整合能提升码头、土地等资产的经营效率。一是土地、岸线、码头等资源集约化利用,避免产能过剩和低价竞争,提升码头盈利能力。关注竞争激烈、整合推进的河北港口,如唐山港、秦港股份。二是闲置土地可以转做房地产、商业等用途,实现更高的效益。关注城市仍在扩张、码头临近市区、土地增值空间大的上港集团、招商港口、青岛港等。如果资产经营效率提升,港口企业PB有望上升。

风险提示:经济逆全球化,中国城市化、工业化放缓,港口降费政策出台,再投资收益率下滑,分红比例大幅下降。

供应链服务渗透率提升。商品涨价推动更多制造企业采用供应链服务。一是价格管理需求增加。二是融资需求增加。三是制造业提质增效、转型升级,专注于核心环节,供应链服务外包。供应链行业集中度提高。一方面,商品价格大涨大跌,会使价格管理能力弱的中小供应链企业淘汰出局,市场份额向稳健经营的头部公司集中。另一方面,商品涨价增加融资需求,资金实力弱的中小供应链企业被迫舍弃部分业务,客户向头部公司集中。商品涨价加速盈利增长。在商品涨价阶段,供应链企业的盈利都加速增长。供应链企业把货值计入营业收入,商品涨价推动营业收入增长。

推荐浙商中拓和建发股份。推荐高成长的浙商中拓和高股息的建发股份,关注厦门象屿、厦门国贸、物产中大。供应链企业垫资模式下应收款庞大、现金流较差,导致PE接近银行股。但是头部供应链企业高增长,eps增长有望推动股价上涨。浙商中拓激励优厚,2016-21年净利润年化增速46%,未来有望持续高增长。我们预计建发股份2021年股息率在6%左右,未来盈利有望持续较快增长。此外,厦门象屿、厦门国贸、物产中大的盈利也较快增长。

风险提示:大宗商品价格大幅下跌,基建和房地产增速下滑,信用环境宽松。

商品涨价,业绩加速增长。大宗商品价格上涨,大宗供应链公司计入货值的营业收入加速增长。大宗供应链公司依靠增值服务获得的利润率保持稳定,所以净利润也加速增长。下半年大宗商品价格同比仍有望上涨,大宗供应链公司的收入和利润有望继续高增长。

风险下降,估值有望修复。大宗商品价格上涨,大宗供应链公司的存货减值和坏账风险下降,估值有望提升。存货减值损失与短期的大宗商品价格涨跌负相关。但是考虑套期保值期货合约的对冲作用,实际风险并不大。信用风险与大宗商品价格滞后相关,2020-21年大宗商品价格有望上涨,坏账风险有望下降。

奇点来临,迎戴维斯双击。大宗供应链头部公司盈利和估值的向上拐点有望出现。2021年上半年,大宗供应链头部公司的利润增速大幅提高,出现向上拐点;ROE也出现向上拐点,估值有望提升。盈利和估值上升,下半年有望迎来戴维斯双击。

投资建议:推荐浙商中拓、建发股份,关注厦门国贸、厦门象屿、物产中大。

浙商中拓:竞争优势和优厚激励有望推动浙商中拓业务高增长,维持预测2021-23年归母净利润增速60%、39%、27%,维持2021年目标价24.81元,维持“买入”评级。

建发股份:竞争优势带动供应链业务高增长,房地产销售和结算高增长,维持预测2021-23年归母净利润增速19%、17%、1%,维持2021年目标价12.42元,维持“买入”评级。

风险提示:大宗商品价格大幅下跌,经济增速大幅放缓,市场流动性大幅宽松。

供应链公司成长性好吗?好

市场认为,中国的大宗商品需求低增长,大宗供应链行业没有成长性。我们认为,大宗供应链大行业、小公司,头部公司基于竞争优势,市场份额快速提升。当前行业集中度低、国内龙头与国外龙头差距大,未来成长空间大,有望持续高增长。

供应链行业竞争门槛高吗?高

市场认为,大宗供应链本质上是贸易,缺乏竞争壁垒。我们认为,大宗供应链三重门槛决定了只有地方国企才能做大、做强、做久:一是资金成本决定只有国企才能做大,二是低利润率决定市场化企业才能盈利,三是风控要求决定经验丰富的企业才能活得久。

供应链公司盈利能力强吗?强

市场认为,供应链公司毛利率2%、净利率0.5%,盈利能力差。我们认为,低利润率的背后是高周转率,头部供应链公司的ROE有10%以上,部分公司ROE接近20%,盈利能力较强。

供应链公司的杠杆高吗?不高

市场认为,供应链公司资产负债率达到70%左右,杠杆高。我们认为,尽管供应链公司财务杠杆高,但是经营杠杆和价格杠杆都很低,所以综合杠杆并不高。供应链公司的经营杠杆低:固定成本占比低,销量波动对利润率影响小;价格杠杆低:赚取服务费模式基本不承担价格风险,大宗商品价格波动对利润率影响小。

供应链公司现金流差吗?不差

市场认为,供应链业务需要垫资,未来经营性现金将持续流出。我们认为,业务高增长带来垫资需求增长,导致经营性现金流出,如果业务停止增长,经营性现金将流入。2016-20年,多数供应链公司已经具备对上下游的占款能力。

头部供应链公司风险大吗?不大

市场认为,供应链公司面临商品价格波动、难以把控货权、应收款庞大,所以风险大。我们认为,头部供应链公司赚取服务费模式,不承担价格风险;货物存放于自管仓库或大型国有仓库,货权风险小;严格审查客户信用,应收款风险较小。在经济周期上行、大宗商品价格上涨阶段,供应链公司的风险较小。

投资建议:1、推荐激励优厚、业绩持续高增长的浙商中拓,目标价24.81元,“买入”评级。2、关注市场份额持续提升的龙头公司:厦门象屿、厦门国贸、建发股份、物产中大。

风险提示:经济增速大幅下滑,大宗商品价格大跌,市场流动性大幅收紧。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)