来源:中金点睛

上周白银ETF大幅增持,白银价格确实出现了超预期涨幅,明显区别于黄金市场的横盘震荡。我们对今年市场风险偏好回升的判断不会因为海外市场波动而改变。对金银比价而言,美债利差决定均值回归,投机因素驱动短期溢价。短期看,金银比价确实有下行风险,可能主要来自远端利率抬升和白银ETF超额买需,我们建议短期做多白银的同时,辅之以一定比例(当前比价)的黄金空头,完成比价套利策略,以对冲行业风险。更长期来看,我们预计,贵金属仍将以下跌行情为主,金银比价可能会向上均值回归,维持我们对金银比价的年底目标86。美债利差和ETF正常化将可能既是长期套利窗口打开的先兆因素,也是当前短期策略退出的信号之一。

金银价格分化,资金追捧白银

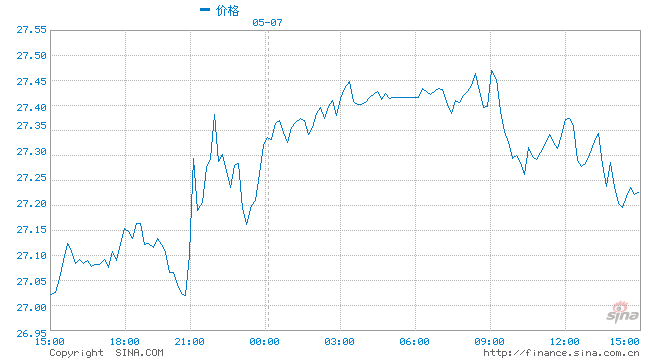

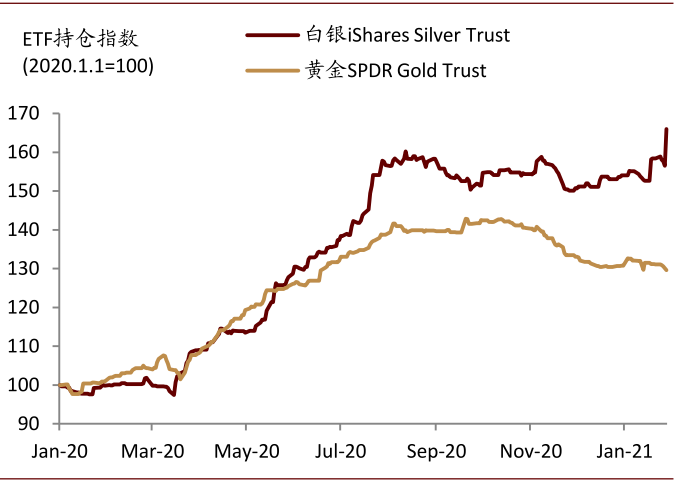

上周白银ETF大幅增持,虽然境外市场是否有散户逼空的情况尚不可知,但白银价格确实出现了超预期涨幅,明显区别于黄金市场的横盘震荡。近一周时间里,一方面,黄金价格从1866美元/盎司下跌至1847美元/盎司,而白银价格则从25.7美元/盎司上涨至26.9美元/盎司;另一方面,全球最大的黄金ETF(SPDR Gold Trust)和白银ETF(iShares Silver Trust)分别减持1.2%和增持4.8%。

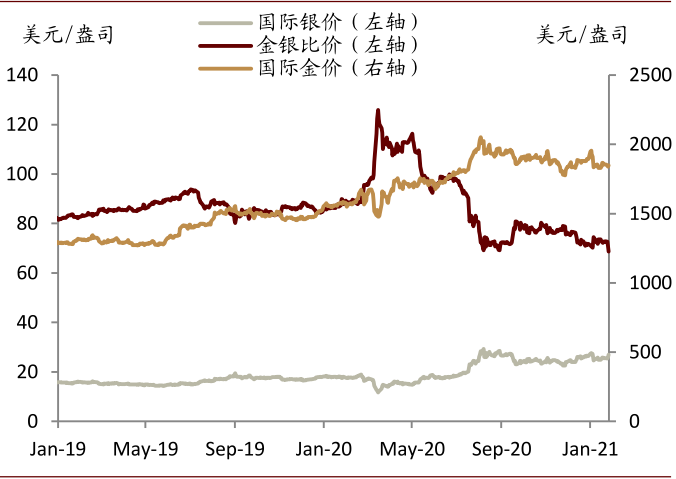

有关金银比价的均值回归也再次被市场关注,因此本次报告我们从均衡价格和风险溢价来解释和预测比价。2020年上半年金银比价从82上升至120,年底又回落至72,上周金银比价继续下降至68.6,已经低于疫情前的比价均值水平。

图表: 近期贵金属价格分化

资料来源:彭博资讯、中金公司研究部

资料来源:彭博资讯、中金公司研究部短期海外金融市场波动,不改长期基本面判断

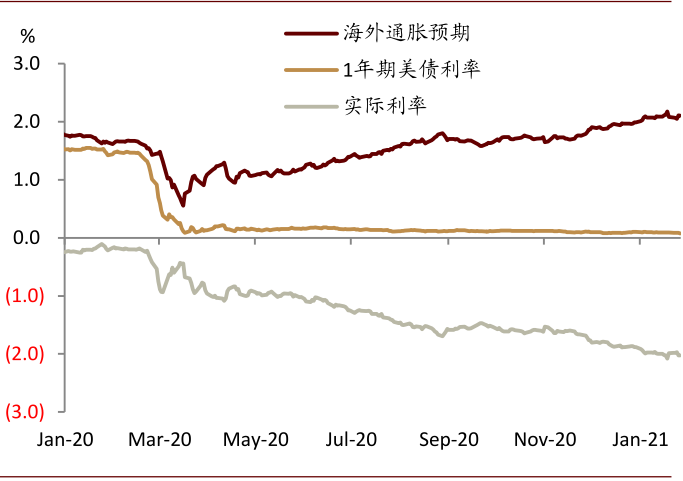

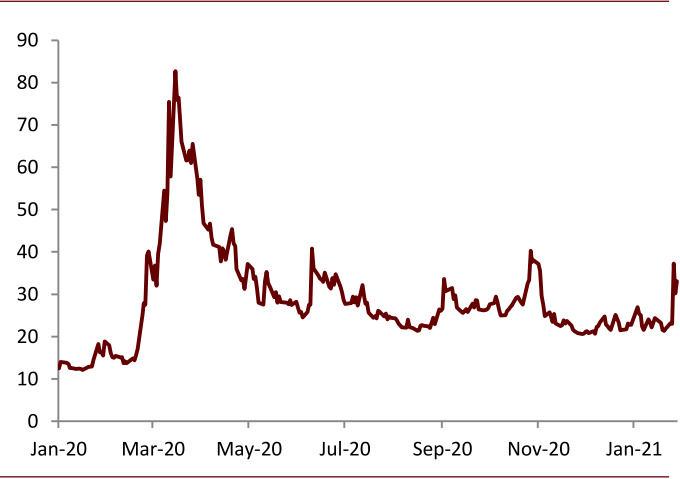

近一周,海外金融市场波动放大,VIX指数也相应从21上升至33,一定程度上带动市场避险情绪。但是,从VIX上升幅度看,当前幅度并不大,可类比2020年6月、9月和10月的美股三次回调的影响。因此,我们对今年市场风险偏好回升的判断不会因此改变。短期看,在美国当前货币政策和财政刺激的预期下,美国长债利率抬升,而短债利率稳定在低位的情况可能会持续。海外疫苗接种继续加速,中金策略组统计的美国平均每天接种速度124万,日度新增确诊病例降至15万左右。进入1月后,海外通胀预期也从高点回落。考虑到一季度油价继续上行缺乏基本面支撑,我们认为,海外通胀预期可能上行有限,贵金属的整体价格可能面临来自实际利率上行的压力。

图表: 美国实际利率变化

资料来源:彭博资讯、中金公司研究部

资料来源:彭博资讯、中金公司研究部图表: VIX指数上升

资料来源:彭博资讯、中金公司研究部

资料来源:彭博资讯、中金公司研究部金银比价:美债利差决定均值回归,投机因素驱动短期溢价

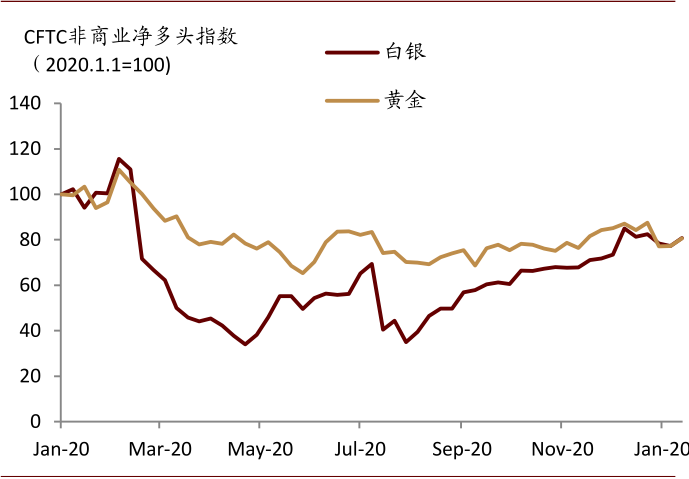

由于金银对不同期限利率的价格敏感性不同,根据我们对比价的解释模型,金银比价的均衡价格由美债利差决定,这也是金银比价出现均值回归特征的内在驱动。而在实际交易中,我们经常看到金银比价的均值回归并非处处收敛,美债利差以外的一些交易因素可能会带来投机溢价,比如贵金属市场上主要ETF和期货的投机仓位。我们观察到,稳定的短端利率并不会刺激大量的期货市场投机行为,这在过去一年持续低位的金银期货头寸中可以得到印证。相比之下,黄金和白银ETF仓位增量差异对比价的短期波动有较强解释力,在白银ETF出现超过黄金的增持时,金银比价可能会向下脱离利差定价的基准价格,反之亦然。另外,考虑到供应差异,我们不认为实物需求差异是金银比价的驱动因素。

图表: 黄金和白银的ETF持仓分化

资料来源:彭博资讯、中金公司研究部

图表: 黄金和白银的CFTC非商业净多头维持低位

资料来源:彭博资讯、中金公司研究部

短期做多白银,不如比价套利

短期看,金银比价确实有下行风险,可能主要来自远端利率抬升和白银ETF超额买需。但从目前做多白银看,单边策略面临的基本面风险比较大,比如海外通胀预期稳定甚至回落,以及市场风险偏好回升。我们建议短期做多白银的同时,辅之以一定比例(当前比价)的黄金空头,完成比价套利策略,以对冲行业风险。更长期来看,如果全球疫情得到控制,经济恢复带动货币政策正常化,我们预计,贵金属仍将以下跌行情为主,金银比价可能会向上均值回归,维持我们对金银比价的年底目标86。值得注意的是,我们预计,美债利差和ETF正常化将可能既是长期套利窗口打开的先兆因素,也是当前短期策略退出的信号之一。

图表: 美债利差驱动金银比价的均衡水平

资料来源:彭博资讯、中金公司研究部

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:唐婧

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)