来新浪理财大学,听《11位投资大佬2020年股市顶级研判》,带你寻找2020年的好生意、好公司、好价格

原标题:今年A股还能涨多少?高盛、瑞银、花旗这些外资巨头的2020年A股策略都在这里了!

来源: 每经牛眼

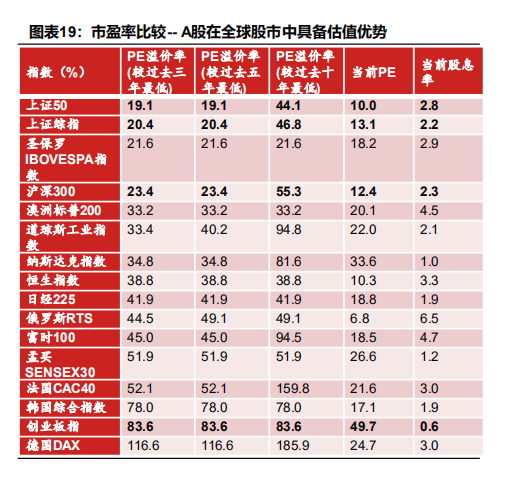

随着A股市场越来越国际化,外资对A股市场的影响力也逐年增加。

《每日经济新闻》记者梳理了包括高盛、摩根士丹利、花旗、瑞银、野村、富达国际等在内的各大外资机构对2020年A股市场的预测,虽然这些机构的观点各有不同,但整体上对今年A股的展望还是偏乐观。

例如,1月13日上午,瑞银投资研究部中国策略主管刘鸣镝指出,对今年A股持审慎乐观态度,预计在基准情景下,今年沪深300指数有望上涨6%。

虽然外资机构的集体唱多A股在一定程度上可以提振市场信心,不过“一致预期”在以往也常有落空的情形发生。

值得一提的是,据瑞银的分析师观察,外资对A股科技板块的兴趣程度在提升。

瑞银:今年沪深300指数有望上涨6%

1月13日上午,第二十届瑞银大中华研讨会在上海举行。在展望今年中国证券市场的投资机会时,瑞银投资研究部中国策略主管刘鸣镝指出,对今年A股持审慎乐观态度,预计在基准情景下,相对今年1月9日的收盘价(4164点),今年沪深300指数有望上涨6%。

而在两个极端情景下,相对今年1月9日的收盘价,今年沪深300指数可能上涨20%或者下跌13%。

近年来,外资不断流入A 股已成为市场的一大鲜明特征。虽然截至目前,MSCI还没有明确今年是否会继续提升A股的纳入比例,不过几家大型外资机构均认为,不论MSCI的决定如何,今年外资仍然会继续流入A股。

瑞银中国证券策略分析师孟磊向记者表示,假设2020年MSCI纳入A股因子不上调,在不考虑被动型资金的情况下,估算今年流入A股的主动型外资总额可能达到人民币3000亿元。如果今年MSCI纳入A股的因子上调,我们会提升这一预测水平。

野村东方国际证券日前预计,2020年外资流入A股的规模约人民币2000亿元。

瑞银中国全球金融市场部主管、瑞银QFII业务负责人房东明表示,“在经济相对放缓、人口老龄化或者低增长的背景下,中国的投资有很多的价值,不管从绝对的回报还是全球配置降低风险的角度来讲,海外投资者都是低配中国的,所以从投资的角度来讲,海外投资者对中国的资产是有一个系统性的增加的过程。”

谈及今年的货币政策,孟磊表示,“其实今年1月的降准比我们预期的稍微早一点,我们本来预测在一季度CPI高点过了之后,央行会做更多货币上的宽松。我们现在预测,今年年中还有一次50个基点的降准。”

外资机构整体偏乐观

随着外资对A股市场的参与度越来越深,各大外资机构也越来越热衷于发表对于A股的研究观点。

图片提供:野村东方国际证券

各大外资机构2020年A股市场展望

瑞银:对今年A股持审慎乐观态度,在基准情景下,相对今年1月9日的收盘价(4164点),今年沪深300指数有望上涨6%。而在乐观和悲观两个极端情景下,相对今年1月9日的收盘价,今年沪深300指数可能上涨20%或者下跌13%。

摩根士丹利:基于盈利增长恢复的预期(缘于宏观周期性复苏、稳定的汇率趋势和国内较低的库存水平),对2020年 A股市场持谨慎乐观的看法。

高盛:预计2020年沪深300的回报率为6%,目标点位为4200点,盈利增速为10%,相对更看好MSCI中国指数。

花旗:预计中国央行的宽松倾向有望在今年延续,这有助提振去年持续走低的PPI和较低的固定资产投资增速;并预计今年中国的固定资产投资增速会较2019年有所提升。建议关注建筑央企、工程机械龙头、工业自动化等领域的相关标的。

野村:不认为去年A股的涨幅是过度的,将2020年末沪深300指数目标点位设置为4400点,预计今年一季度A股市场上行的机会较高。

富达国际:对2020年A股持较为乐观的看法。过去几年中国经济经历了去杠杆、去产能的过程,经济增长从高位下调,对A股造成了一定压力。随着中国GDP每年5%~6%的中高速增长成为常态,未来几年宏观环境对A股的负面影响可能将逐渐消退,相对平稳的市场环境有利于投资者寻求超额收益。

据记者梳理,截至目前,包括摩根士丹利、花旗、瑞银、野村、富达国际等外资机构都已经发表了各自的2020年A股市场策略展望。

记者获得的摩根士丹利于去年11月中旬发布的一篇A股策略展望中,其表达了基于盈利增长恢复的预期(缘于宏观周期性复苏、稳定的汇率趋势和国内较低的库存水平),对2020年 A股市场持谨慎乐观的看法。

值得一提的是,在这份报告中,摩根士丹利给2020年沪深300指数设定的目标位为4180点,而上周五(1月10日),沪深300指数已经触及了该点位;此外,摩根士丹利给2020年恒生指数设定的目标位为27500点,该点位在去年12月中旬就已经被市场突破。

针对今年1月1日中国央行宣布降准,花旗在最近发布的研报中指出,该公司的经济学家们预计,央行的宽松倾向有望在今年延续,这有助提振去年持续走低的PPI和较低的固定资产投资增速;并预计今年中国的固定资产投资增速会较2019年有所提升,另外,预计今年基建投资和制造业投资将有所恢复,而与此同时,房地产投资将放缓。基于此,花旗的投资建议包括,建议关注中国铁建(港股)这样的建筑央企、中联重科(港股)这样的工程机械龙头、汇川技术这样的工业自动化企业以及格力电器等公司。

还有部分外资机构早早就表达了对A股的乐观情绪。例如,在去年11月初举行的高盛2019中国投资论坛年会上,高盛的分析师维持“超配”A股的观点,并预计乐观情况下沪深300指数有望挑战5000点。而在去年11月初,沪深300指数还在4000点上下震荡。

不过最近, 据媒体报道,高盛在2020年展望中提及,预计2020年沪深300的回报率为6%,目标点位为4200点,盈利增速为10%。高盛对中国A股持“标配”的中性观点,相对更看好MSCI中国指数。

虽然外资机构的集体唱多A股在一定程度上可以提振市场信心,不过“一致预期”在以往也常有落空的情形发生。某外资机构中国股票基金经理最近向记者坦言,“今年市场几乎都在看多,其实我心里还是有点慌的,不像一年之前虽然市场分歧较大,但我还是比较笃定。”

市场的硬科技热

值得一提的是,此次瑞银大中华研讨会的议题设置有两条主线——科技和消费。科技相关议题包括5G、互联网等主题,消费相关议题包括旅游、汽车、医药等行业。

对此,瑞银证券科技行业分析师俞佳表示,“我有个感受,外资对A股科技板块的感兴趣程度在提升,这也得益于市场预期在经过过去2年的科技行业下行周期后,未来科技行业有望迎来向上周期。”

对于时下的硬科技热,做一级市场投资的耀途资本创始合伙人白宗义也有较深的感触,“记得在2015年,当时投硬科技的基金屈指可数,现在几乎所有的基金都在说自己投硬科技,因为在2C领域,随着流量红利的衰竭,热点在减少。”不过他认为,投资者在二级市场需要小心那些单纯由某个前沿且没有落地的科技概念而引发的市场泡沫。

去年A股的半导体板块是市场的一大热门,展望今年的半导体行业投资,瑞银亚太区半导体行业主管吕家璈认为,虽然经过过去一年的上涨,一些半导体行业公司的估值已经不便宜了,今年股价是否还能有表现需要业绩增长来验证,但不管外围形势如何发展,中国要发展自己的半导体产业是大势所趋。

他表示,在半导体各细分子行业中,比起还需要更多投入、门槛较高的细分子行业如半导体晶圆代工、CPU等,相对更看好国内半导体领域封装、闪存、电源管理等细分子行业。

每经记者 王海慜 每经编辑 吴永久

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:王帅

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)