来源:市值风云

黄金珠宝界的“南极电商”。

“世界珠宝看中国,中国珠宝看水贝。”

位于深圳市罗湖区的水贝社区,辖区面积仅0.11平方公里。

但在黄金珠宝行业,“水贝”是一个如雷贯耳的名字,其业内地位堪比华强北之于电子产品,义乌之于小商品……

2021年,水贝的黄金珠宝经营单位超过2万家,从业人员超过20万人;

年交易金额超过1500亿元,约占国内黄金珠宝批发市场份额的50%;

黄金实物用量约占上海黄金交易所实物交割量的70%;

钻石实物用量约占上海钻石交易所进口额的80%……

然而,水贝存在着一个“怪相”:尽管国内半数以上的黄金珠宝饰品产自此处,但当地始终难以孵化出大品牌。

目前,A股和港股都不乏高知名度的黄金珠宝品牌,如周大福(01929.HK)、老凤祥(600612.SH)、周大生(002867.SZ)、中国黄金(600916.SH)、老庙黄金(注:母公司为豫园股份(600655.SH))、六福集团(00590.HK)等。

(制表:市值风云App)

长期以来,港资品牌占据了国内黄金珠宝行业的半壁江山,其中,龙头周大福2021年营收802亿元。

而内地土生土长的品牌中,以老凤祥和中国黄金为第一梯队,后两者体量仅次于周大福,2021年营收均超过500亿元。

目前,已上市的“水贝系”黄金珠宝品牌,仅有周大生一家,但体量相对较小,2021年营收92亿元。

水贝作为国内乃至全球闻名的“珠宝之都”,这里的众多厂商们,为何却长期被困在产业链的低附加值环节?

近期,周六福珠宝股份有限公司(周六福、公司)的深交所主板IPO申请获得受理。公司有望成为继“前辈”周大生后,第二家挂牌A股的“水贝系”黄金珠宝企业。

看完公司的故事,老铁们或许会对水贝厂商们的“困境”有一些新感悟。

毛利率秒杀同行

周六福2014年于深圳成立,是一家集研发设计、生产加工、连锁销售、品牌运营为一体的珠宝首饰企业,主要运营“周六福”品牌。

公司的主要产品包括素金首饰、钻石镶嵌首饰和其他首饰,涵盖戒指、项链、吊坠、手链等品类。

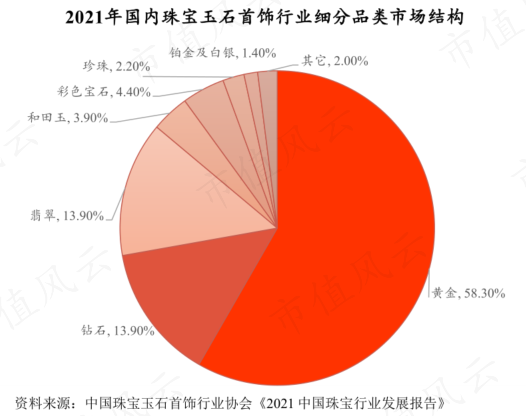

我国是全球第一大黄金消费市场。长期以来,黄金类在我国珠宝产业中占据最大的份额,2021年约58%。

(来源:公司招股书)

公司的产品销售中,素金产品的收入占比不断提升,从2019年的21%增至2021年的58%,2022年上半年为70%。

(制表:市值风云App)

从主打产品来看,公司与老凤祥、中国黄金等专注于黄金首饰的上市企业无异。

公司的成长性,基本取决于当年黄金行业的景气度,也就是消费者对黄金首饰的需求。

比如,疫情期间的2020年,国内黄金总消费量自2016年来首次跌破千吨关口。

(来源:公司招股书)

2020年,公司营收同比跌8.4%,至20.8亿元。

随着2021年以来,国内黄金消费展现出新一轮复苏行情,需求端也恢复至接近疫情前水平。

2021年,公司营收同比增36%,至28.3亿元。2022年上半年,营收13.9亿元。

(制表:市值风云App)

对于黄金首饰,我国制定了一系列明确的行业标准和规定,如《金银饰品标识管理规定》《首饰贵金属纯度的规定及命名方法》《珠宝玉石及贵金属产品分类与代码》等。

而在上游价格方面,贵金属原材料在国际市场上价格透明公开,通常以标准化合约集中竞价的方式进行交易,产业链内各环节对上游供应商的议价能力较低。

因此,消费者在国内市场上买到的黄金首饰,同等纯度下的品质并无差异。

对于消费者而言,不同品牌下黄金首饰的价格差异,主要是品牌溢价。

令风云君吃惊的是,长期以来,公司的毛利率水平明显高于同行业平均水平,甚至超过龙头。

2021年公司毛利率34.9%,高于行业平均毛利率22.3%,以及周大福的22.6%。

(来源:公司招股书)

相比之下,产品结构与公司最为相近的老凤祥和中国黄金,毛利率水平则更低,长期只有个位数百分比。

在我国,黄金饰品的最常见定价方式为“按克计价”,即按每克重的“当天金价+加工费”,这正是导致老凤祥和中国黄金毛利润空间有限的原因。

加盟店单店收入贴地飞行

难道,公司的利润优势来自销售渠道的差异吗?

我国珠宝首饰行业主要分为自营渠道和加盟渠道。目前,大部分企业采取以加盟店为主、两种渠道并存的扩张策略,在这方面,公司也与主流无异。

(来源:公司招股书)

截至2022年上半年末,公司国内门店数量3872家,其中3798家为加盟店,占门店总数的98%,自营店数量仅74家。

(制图:市值风云App)

加盟店一度是公司的营收“扛把子”,但近年来逐渐下滑。

2019-2021年,加盟店的营收占比从82%下滑至58%;同期,自营店的营收占比从18%提升至43%。

(来源:公司招股书)

公司加盟店和自营店的平均单店收入,有着极大差异。

据披露,2021年,加盟店平均收入为43万元,不足同期自营店平均收入185万元的四分之一。

(制图:市值风云App)

上述数据的鲜明对比,让风云君感到很困惑。

风云君平日逛商场路过首饰店,看到橱窗里一件商品的标价少则几千、动辄上万。而作为公司营销网络“主体”的加盟店,其平均单店收入之低,似乎与直观相悖。

不过,公司加盟店的毛利率,长期显著高于自营店,因此是毛利润的主要来源。

2021年,公司加盟店和自营店的毛利率分别为39%和29%。2022年上半年,加盟店毛利率飙升至63%,而自营店的毛利率维持原有水平。

(制图:市值风云App)

值得注意的是,公司加盟店的高毛利水平,并非业内常态。

实际上,公司多数竞争对手的加盟店毛利率,与整体毛利率相差不大。

(来源:公司招股书)

卖吊牌:“无本万利”的生意经

风云君发现,公司高毛利的“秘密”,在于独特的加盟店经营模式。

公司的加盟店业务细分为“产品销售”和“服务费”两类。

其中,产品销售指公司向加盟商批发销售黄金珠宝首饰;服务费则再细分为“品牌使用费”和“特许经营费”两项。

(来源:公司招股书)

特许经营费,指加盟店为使用“周六福”商标而按年向公司支付的固定费用。

而服务费中占大头的品牌使用费,则指加盟店从外部供应商处采购第三方产品,并使用“周六福”品牌销售,而向公司支付的费用。

(制图:市值风云App)

具体来说,当加盟店向外部供应商采购产品时,需要将产品寄到公司处,公司给产品挂上“周六福”的价格标签后,再发回给加盟店。

看到这里,风云君顿然大悟:公司加盟店的经营方式,不就类似南极电商(002127.SZ)的“品牌授权”模式嘛,即砍掉生产端和销售端,主要赚取卖吊牌的钱。

风云君忽然回想起,平日网购时,总是能遇到卖家名称为“南极人XX专卖店”、“恒源祥XX专卖店”、“北极熊XX专卖店”的魔幻画面……

对于公司而言,卖吊牌几乎是门“无本万利”的生意。

据披露,2019年,品牌使用费业务的毛利率为100%,此后期间保持在99.5%以上。

不过,上述毛利率几乎可忽略不计的下滑,只是会计收入准则变更的影响,与公司实际经营层面无关。

(来源:公司招股书)

风云君需要指出的是,卖吊牌的经营方式,在黄金首饰行业内并不常见。

公司在招股书中称,同行业上市公司中,周大生、中国黄金也向加盟商收取品牌使用费。

不过,中国黄金加盟店的毛利率仅为个位数百分比,足以说明卖吊牌占其加盟业务的比重并不高。

(来源:公司招股书)

在同行业可比公司中,周大生的加盟店毛利率仅次于公司。

从周大生披露的加盟收入细分项来看,2021年,服务费占其加盟收入的比重仅为14%,说明周大生加盟业务也并非依赖卖吊牌。

相比之下,公司在卖吊牌这条路上,走得是越来越风生水起。

具体体现为:服务费占公司加盟收入的比重不断提升,并自2022年上半年起,成为公司加盟店收入的第一大来源,约占58%。

同时,公司卖吊牌的价格也越来越高。

过去,公司品牌使用费的收费标准是按产品标签价格的一定百分比收取。而自2021年起,公司决定对新签约的加盟店,每年按固定金额收取品牌使用费。

公司表示,实施新政策后,“在一定程度上提升并保障了效益”。

(来源:公司招股书)

但是,如果知道了公司对供应链的把控力,有多少消费者敢放心购买呢?

砸钱搞营销,经销商愿者上钩

通常来说,以加盟为主的销售模式下,由于大量加盟店构成了全国范围内的营销网络,并承担一部分营销成本,企业的销售费用水平相对自营而言较低。

然而,公司的销售费用率却高于多数同行业可比公司,且近年来呈现上升趋势,2021年为11.5%。

具体来看,公司的销售费用中,广告宣传及市场推广费是仅次于职工薪酬的第二大细分项。

(来源:公司招股书)

广告宣传及市场推广费,主要指公司通过品牌代言、广告投放及营销活动进行品牌宣传。

从商业角度来看,广告宣传并不能为公司销售产品直接引流,但却是公司提高品牌知名度和维持曝光度的关键,也是公司吸引加盟商的关键。

在风云君看来,长期居高的销售费用水平,也正体现了公司卖吊牌模式的脆弱性。

但得益于高毛利下的利润空间,公司的盈利能力较为稳定。

2021年,公司净利润4.3亿元,对应净利润率15.2%。

2022年上半年,由于加盟收费标准提高带动的毛利率大增,公司净利润率也随之创下21.8%的新高水平。

(制图:市值风云App)

公司的现金流状况同样稳定,净现比维持在较高水平。2021年,公司经营活动现金流净额为5亿元,净现比为7.5。

(制图:市值风云App)

2019-2021年,公司累计现金分红4.5亿元。

IPO“钉子户”,注册制下能否圆梦?

看完公司的招股书,风云君不知为何感到惘然若失。

我国作为全球最大的黄金珠宝消费国,早已具备成熟的供应链体系,但多数内地厂商只能蜗居微笑曲线的底部,从事代工生产。

好在,过去十多年来,这一局面有所缓解。

(来源:公司招股书)

目前,国内的大型珠宝零售品牌中,不再被国际品牌和港资品牌独占,如老凤祥、中国黄金等具备“国潮”特色的内地品牌日益壮大。

公司总部所在的水贝地区,珠宝加工产业链十分发达。

作为当地为数不多、能够打响全国知名度的珠宝企业,公司本应更意识到品牌竞争的重要性,坚持产品创新和品牌投入。

然而,公司近年来却醉心于卖吊牌,这样的经营模式,并不符合行业常规。在风云君看来,这种商业模式隐患极大,所谓的商业模式创新不过是一种追求短期利益的行为。

此外,一直以来,公司似乎更志在资本市场。

早在品牌成立5年后,公司就开始谋求IPO,但不幸沦为“钉子户”。

2019年4月,公司申报深交所中小板IPO,当时的会计师事务所为正中珠江,保荐机构为广发证券。

然而,正中珠江和广发证券这对“卧龙凤雏”,自2019年5月起相继陷入“康美案”,导致公司IPO一度搁浅。

顺便一提,市值风云App早在2018年就开始质疑康美药业的财务造假问题,揭露时间点早于一年之后的康美暴雷,以及三年之后的一审判决。

事发后,公司急匆匆地将保荐机构从广发证券变更为民生证券,并重新递交招股书。

2020年10月,公司发审委会议未获通过,中小板IPO之旅宣告终结。

首发失败后,公司并未死心。

2022年7月,公司再次预披露招股书,转往深交所主板上市,保荐机构也换成了中信建投。

不过,公司新一轮IPO一度未见进展,招股书仿佛石沉大海。

在这期间,风云君估计公司实控人之一的李伟柱李老板,难免如坐针毡。

李伟柱与另一实控人李伟蓬是同胞兄弟,两人因此是一致行动人,合计对公司控股94.11%,其中李伟柱控股67.27%。

(来源:公司招股书)

2021年12月,李伟柱与包括多家私募投资基金股东在内、合计持股3.91%的外部股东签订了对赌协议。

根据对赌协议中的回购条款,若公司最终于2024年6月30日仍未能挂牌上市或被其他上市企业并购,李伟柱需以现金形式回购外部股东的股份。

(来源:公司招股书)

不过,李老板似乎踩中了狗屎运。

2023月2月,全面注册制改革正式落地。

深交所发行上市审核信息公开网站显示,2月28日,公司主板IPO申报获得受理,目前处于问询阶段。

(来源:深交所发行上市审核信息公开网站)

注册制东风吹拂下,李老板这回能否圆梦?博短期的生意经终于可以变现了?

责任编辑:杨红卜

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)