中国的医美经济仍在高速发展中。

根据《中国医美行业2023年度洞悉报告》,中国医美市场规模预计在未来5年实现15%-20%的复合增长。与其他主要医美产业发达国家相比,我国每千人接受医美治疗的次数仅为巴西、美国的1/3,仅为韩国的1/4,中国医美市场较低的渗透率将于未来几年持续提升。

在医美行业迅猛发展的今天,非手术类项目尤其是以玻尿酸为代表的注射类项目,凭借其创伤小、恢复快、性价比高等优势,已经占据了市场的主导地位。

爱美客(300896.SZ)、华熙生物(688363.SH)、昊海生科(688366.SH)三家公司凭借玻尿酸产品业绩一路高歌,吃透了时代的红利。

而玻尿酸的市场竞争正变得日益激烈,其市场红利的逐渐消退也已成为业界共识。面对这一挑战,医美公司们正尝试多元化战略,积极寻找和开发新的增长点,以维持其市场竞争力。

洗牌在即,市场将如何变迁?

在众多医美项目中,非手术类项目由于创伤小、见效快、恢复期短、性价比高等特性,消费者接受度高,已占据我国医疗美容市场份额的52%(按消费金额计算),其中,注射类和能量源类项目占比分别为44%和47%,预计未来5年复合增长率可达20%~30%。

在这之中,玻尿酸作为轻医美针剂注射项目的经典,在我国备受青睐。受益于此,以玻尿酸为主要产品的爱美客、华熙生物、昊海生科三家公司在医美市场有着领先的行业地位,巅峰时期毛利率可以达到90%以上,也被称为“医美三剑客”。

在过去一年里,爱美客营收28.69亿元,同比增长47.99%;净利润18.55亿元,同比增长46.33%。在凝胶类注射产品拉动下,毛利率由2022年的94.85%提升至95.09%。

根据财报,爱美客的主要产品分类为溶液类注射产品、凝胶类注射产品以及面部埋植线产品。前两者是玻尿酸类产品,业务占比超过98%,报告期分别录得营收16.71亿元、11.58亿元,同比增长29.22%、81.43%。

昊海生科实现营收26.54亿元,同比增长24.59%;净利润4.12亿元,同比增长116.61%。凭借玻尿酸业务的带动,昊海生科摆脱了“增收不增利”的困境,毛利率提升至70.46%。

2023年,昊海生科玻尿酸产品收入约为6.02亿元,占比为56.94%,去年同期为3.08亿元,同比增长95.54%。第四代有机交联玻尿酸产品已完成国内的临床试验,目前处于注册审评后期阶段。信达证券研报指出,玻尿酸或延续去年较好增长趋势,后续进一步关注第四代玻尿酸获批进展。

相比之下,华熙生物的业绩略微逊色,2023年实现营收60.75亿元,同比下降4.45%;净利润4.12亿元,同比增长116.61%。主要是由于功能性护肤品营收下滑和毛利率下降所致。

2023年,华熙生物功能性护肤品业务实现收入37.57亿元,同比下降18.45%,占公司主营业务收入的61.84%;毛利率为73.32%,减少3.67个百分点。2022年,该板块收入达46亿元,占公司主营业务收入超七成。

华熙生物业务几乎覆盖了玻尿酸全产业链环节,功能性护肤品是其B端业务向C端业务的转型,此前一直是华熙生物的增长引擎。此次首次出现营收下滑的情况,背后显示出的是玻尿酸产业的失速。

事实上,随着越来越多的企业入局,玻尿酸行业竞争加剧,截至今年4月,通过国家药品监督管理委员会(NMPA)批准注射用玻尿酸医美器械注册的已超40个品牌,市场上已有较多同质化产品。反映到企业业绩上,则是其玻尿酸原料、终端产品的价格都在逐年下降,毛利率不及以往。

弗若斯特沙利文报告显示,玻尿酸原材料的平均价格已由2017年的210元/克,逐渐降至2021年的124元/克,降幅超过四成,玻尿酸终端产品的价格从2018年的每瓶约1557元降至2021年的每瓶1111元,整体利润空间大幅缩减。

华熙生物年报中显示,其保持增长的原料产品业务,毛利率从2020年的78.09%跌至2023年的64.71%。昊海生科的医美业务“整形美容与创面护理产品”毛利率也一路从2019年及以前的90%以上缩减至2023年的77.45%。

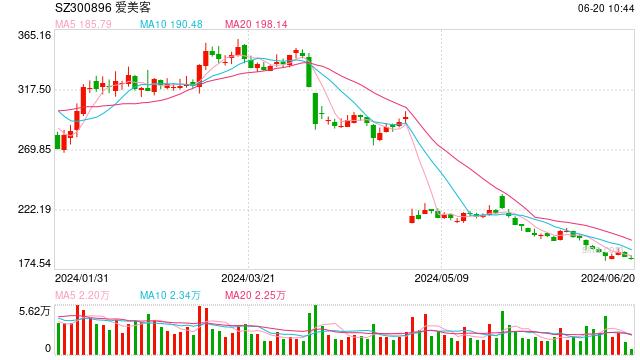

而以玻尿酸为主要产品的“医美三剑客”在二级市场上也在经受挑战,截至5月13日,爱美客、华熙生物、昊海科技市值分别为645.8亿元、299.6亿元、156.1亿元,和2021年市值的峰值1774.15亿元、1473.60亿元和480.41亿元形成鲜明对比。

方正证券研报显示,玻尿酸产品供给端红利期已经结束,供过于求。虽然行业整体有望长期增长,但品牌获取增量的难度大大增加。

玻尿酸的瓶颈在行业内已是共识,以“三剑客”为首的众多医美企业都在尝试新产品的布局,其中以肉毒素胶原蛋白最具代表性。

中信证券数据显示,预计2026年中国医美类肉毒素市场规模将达到138亿,且2026~2030年继续以21%年复合增速高速增长。

不过,该产品在中国的审批流程非常严格且漫长,从项目立项到最终获得批准,通常需要8年或更长的时间。这个时间跨度包括了临床试验、安全性和有效性验证、生产过程的审查等多个环节。即便直接从海外引入已经认证的产品,也需要经过大约5~6年的临床验证和审批流程,与创新药物的审批过程相当。

截至目前,我国合规的肉毒素产品仅有5款,分别是德国Merz制药旗下的肉毒素品牌“西马 Xeomin”、兰州生物旗下的“衡力”、美国进口的“保妥适 BOTOX”、益普生公司生产的“吉适 Dysport”以及韩国Hugel公司研发的“乐提葆 Letybo”。

有关注医美行业的投资人向21世纪经济报道记者表示,因其门槛较高,国内各大厂家为了缩短肉毒素产品的上市进程,多采取与国外的先行企业合作切入市场,相比自主研发和审批,可以显著减少时间和资金的投入。

例如,爱美客出资8.56亿元收购Huons25.4%股份,并签订经销协议引进肉毒素产品;昊海生科通过对欧华美科和美国Eirion的投资,其医美产品线拓展至肉毒素等领域;华东医药(000963.SZ)与韩国ATGC签署合作协议,引进在研创新型肉毒素产品。

值得注意的是,华熙生物也有这方面的尝试,早在2015年就与韩国公司Medytox签署合资协议,布局肉毒素。但因Medytox爆雷合作终止,华熙生物在肉毒素上的探索归零。

业内预计,在未来3~5年中将有10款肉毒素产品上市,市场竞争将更为激烈充分,而未来竞争的关键则在于产品性价比、先发优势与产品口碑。

另一方面,抗衰新星重组胶原蛋白也是医美行业新风口,根据弗若斯特沙利文的数据,中国重组胶原蛋白产品市场规模预计将从2022年的185亿元增至2027年的1083亿元,复合年增长率为42.4%。

2022年,华熙生物以2.33亿元收购深耕胶原蛋白市场多年的益而康生物51%股权,正式切入胶原蛋白产业,并在同年8月发布了胶原蛋白产品,将胶原蛋白定位为继透明质酸之后的第二个战略性生物活性物。

不止华熙生物,“三剑客”的其他两位也在胶原蛋白领域积极布局。爱美客曾在互动平台表示,公司收购的哈尔滨沛奇隆生物制药有限公司,主要从事动物胶原蛋白产品的提取和应用;昊海生科透露,公司目前储备了包括智能交联胶原蛋白填充剂等在内的多个在研产品管线,相关研发进展有序推进。

而在这个赛道还有更老更资深的玩家,如巨子生物(02367.HK)和锦波生物(832982.BJ),两者分别于2022年和2023年上市,被称为港交所和北交所的“重组胶原蛋白第一股”。

巨子生物以胶原蛋白起家,早在2000年就研发出专有的重组胶原蛋白生物活性成分,并于2011年推出全国首个隶属医疗器械范围的重组胶原蛋白产品,旗下可复美、可丽金两大品牌已跻身重组胶原蛋白功效护肤品类第一梯队;锦波生物自主研发的三类医疗器械“重组Ⅲ型人源化胶原蛋白冻干纤维(薇旖美)”则在2021年获国家药品监督管理局批准上市,成为当时我国唯一一款获批的重组人源化胶原蛋白注射剂。

2023年年报显示,巨子生物、锦波生物均实现了营收、净利的双增长。其中,巨子生物的营收35.24亿元,同比增长49.05%,净利润为14.52亿元,同比增长44.88%;锦波生物实现营收7.8亿元,同比增长99.96%;净利润3亿元,同比增长174.61%。

在头部企业的优秀业绩的影响下,资本市场上胶原蛋白的热度在持续攀升,创健医疗、创尔生物均试图冲刺IPO;而在消费市场上,消费者对胶原蛋白的认知度在不断提升,胶原蛋白产品逐渐成为市场的新宠。业内有说法称,胶原蛋白或许能成为下一个“玻尿酸”。

针对于此,上述投资人向21世纪经济报道记者表示,玻尿酸的生产工艺从天然提取发展到微生物发酵法,大幅降低了成本并实现了量产,这促进了其在医美市场的广泛应用。相比之下,胶原蛋白的生产成本较高,且量产难度大,目前还未能实现大规模商业化生产,这也导致其价格通常较高。

另外,据红塔证券研究,目前胶原蛋白植入剂的劣势还在于维持时间,胶原蛋白单次注射维持时间一般在3~12个月,玻尿酸注射的维持时间一般在6~12个月,长效玻尿酸维持时间可达2年以上。

不过,玻尿酸的红利消退已是既定事实,什么产品能代替玻尿酸成为下一代王者仍未有定数。作为医美公司来说,在竞争日益激烈的市场上,也需要不断创新和适应市场变化,才能在玻尿酸之后继续保持竞争力和市场地位。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)