如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

原标题:【中泰金属】永兴材料-碳酸锂与氢氧化锂联动机制探讨 来源:钢铁俱乐部

投资要点

锂盐价格初现反弹:上周电池级氢氧化锂价格上调1%,随后碳酸锂价格也跟随小幅上涨。当然此时价格的上涨有偶然因素的催化,在需求端未受太大抑制背景下,国内氢氧化锂厂家由于疫情的影响,其正常生产运输受到较大扰动,而今年氢氧化锂市场尤其是高端领域本已偏紧,因此出厂价顺势上调也在情理之中。当前市场普遍更为看好氢氧化锂,对碳酸锂预期偏谨慎,在此我们探讨两者价格联动的逻辑。

氢氧化锂和碳酸锂的联动机制:虽然碳酸锂和氢氧化锂在电池细分领域的应用有所不同,但两者历史价格在大趋势上保持一致。一方面由于两者的最上游原料相同,任何一方的需求变化传导至上游后就会对另一方成本产生影响,进而带来价格联动。另一方面,在生产上,碳酸锂向氢氧化锂转化并不存在多少技术上的难点,转化成本在1万元左右,因此很难允许两者存在过大的价差。当然氢氧化锂对原料的规格杂质有更高的要求,并且由于高镍三元材料多对接海外车企巨头,其产品认证门槛及认证周期较碳酸锂明显更为严苛,这提升了两者在生产上的直接转化的门槛。

氢氧化锂溢价历史回溯:由于两者在工艺及需求上的密切联系,历史上氢氧化锂和碳酸锂价格波动大体一致,但供需结构上的细微差别仍然导致其价格波幅呈现阶段性的背离。我们回顾了2016年以来氢氧化锂与碳酸锂之间的价差变动情况,两者之间的升贴水可明显划分为四个阶段:

(1)氢氧化锂升水(氢氧化锂-碳酸锂>0):包括两个阶段,一是2016年6月至2017年10月,彼时的补贴政策明显倾向于拥有较高能量密度的新能源车,这成为驱动高镍三元材料的重要动力,而与此同时在碳酸锂产能呈现快速扩张之际,氢氧化锂供应却增长有限,两者价差长时间维持高位;二是2018年6月至今,虽然需求依然强劲,但产能端的快速释放导致碳酸锂和氢氧化锂价格同步下跌,氢氧化锂受益于较高的供应壁垒跌价更缓,溢价再次出现;

(2)氢氧化锂贴水(氢氧化锂-碳酸锂<0):也分为两个阶段,一是2016年6月之前,电动客车已经开始带动碳酸锂需求稳步增长,但此时氢氧化锂在电池领域的应用较为有限,需求的差异导致碳酸锂出现溢价;二是2017年11月到2018年5月,在此期间国内正极材料厂开始大规模扩厂,叠加产业链补库,碳酸锂需求大幅增长,但与此同时雅宝、天齐、赣峰等企业的氢氧化锂产能开始快速投放,两者商品价格出现劈叉,碳酸锂出现溢价。

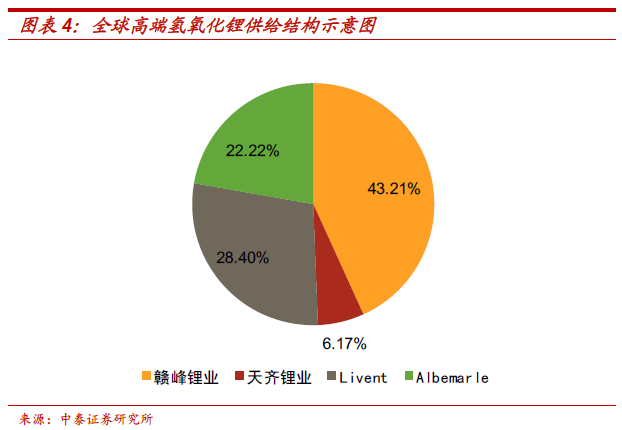

高端氢氧化锂供需格局最优:我们看到虽然氢氧化锂和碳酸锂价差在历史上曾大幅波动,但由于工艺转化能力的牵制,导致其高溢价也难以长期维持。从全球供需角度而言,氢氧化锂依然存在较为严重的过剩,按照全球20万吨产能计算,现阶段该行业开工率仅在50%上下徘徊,但是由于下游大厂对产品品质及一致性要求较为严苛,高品质的电池级氢氧化锂依然存在较高的壁垒。在这个高端市场,目前供给主要集中在赣峰、天齐、Livent和Albemarle等厂商手中,整体产能在8万吨级别。而伴随着高镍正极材料厂商的大规模扩产,预计今年高端氢氧化锂需求可达到6万吨以上的水平,虽然行业整体过剩,但局部开始呈现供需平衡之势,高端市场价格也将最先迎来反弹。目前氢氧化锂溢价在8000元左右,仍低于碳酸锂向氢氧化锂产品的转化成本,因此企业不会出现太多转产行为,但考虑到两者在原料端的传导,若氢氧化锂持续涨价,碳酸锂也有望跟涨。

碳酸锂底部已现、但未到领涨阶段:由于过去两年价格的下跌,原料端西澳矿山已开始大规模减产,原料成本及冶炼加工费继续压缩空间已经有限。中期行业的有利因素在于产能增长的放缓以及需求增长的恢复,过剩程度有望明显收缩。短期压制因素在于中上游的库存去化,待库存压力消化后,碳酸锂方具备领涨条件。

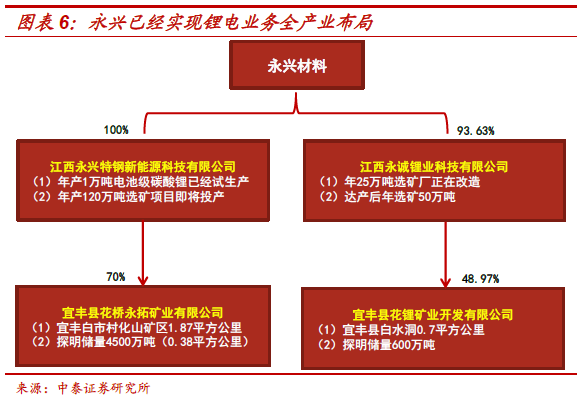

永兴碳酸锂业务稳步启航:作为新能源产业链的新进入者,永兴材料已经初步具备了万吨级碳酸锂生产能力,其中1号线设计产能5000吨已经进入连续生产状态,2号线则处于有条不紊的试生产之中。虽然公司采用的是锂云母提锂技术,在矿石提锂市场中相对小众,但我们持续看好永兴在碳酸锂领域的竞争能力。一方面,通过实现对资源、采矿、选矿到碳酸锂深加工的全产业链布局,永兴已经具备了成为行业低成本产能的潜质;另一方面,永兴依托灵活高效的管理体制在不锈钢棒线材高端市场已经做到全国领先地位,三项费用管控能力卓越,优秀的企业文化基因势必将对其锂盐业务的成功开拓大有裨益,我们建议重点关注永兴材料的业务进展状况,行业逻辑的证实将带来公司估值更大的修复动力;

风险提示:新能源汽车产量低于预期;碳酸锂供给增幅过快;永兴锂电业务拓展不顺。

正文内容

锂盐价格初现反弹:上周电池级氢氧化锂价格上调1%,随后碳酸锂价格也跟随小幅上涨。当然,此时价格的上涨有偶然因素的催化,在需求端未受太大抑制背景下,国内氢氧化锂厂家由于疫情的影响,其正常生产运输受到较大扰动,而今年氢氧化锂市场尤其是高端领域本已偏紧,因此出厂价顺势上调也在情理之中。当前市场普遍更为看好氢氧化锂,对碳酸锂预期偏谨慎,在此我们探讨两者价格联动的逻辑。

氢氧化锂和碳酸锂的应用差异:碳酸锂和氢氧化锂作为锂盐产品的一种,广泛用于工业玻璃、陶瓷、润滑脂、制药等行业,但近几年随着3C数码、新能源汽车的不断发展,电池行业已经成为锂盐最重要的下游应用领域。但即便同为电池行业正极材料的重要原料构成,碳酸锂和氢氧化锂在细分领域的应用也有所不同。具体来看,碳酸锂主要用在磷酸铁锂、钴酸锂以及部分三元锂 (3系、5系、部分6系)类的正极材料,而氢氧化锂则用于高镍三元正极材料中。

氢氧化锂和碳酸锂的联动机制:虽然碳酸锂和氢氧化锂在电池细分领域的应用有所不同,但两者历史价格在大趋势上保持一致。一方面由于两者的最上游原料相同,任何一方的需求变化传导至上游后就会对另一方成本产生影响,进而带来价格联动。另一方面,在生产上,碳酸锂向氢氧化锂转化并不存在多少技术上的难点,转化成本在1万元左右,因此很难允许两者存在过大的价差。当然氢氧化锂对原料的规格杂质有更高的要求,并且由于高镍三元材料多对接海外车企巨头,其产品认证门槛及认证周期较碳酸锂明显更为严苛,这提升了两者在生产上的直接转化的门槛。

氢氧化锂溢价历史回溯:由于两者在工艺及需求上的密切联系,历史上氢氧化锂和碳酸锂价格波动大体一致,但供需结构上的细微差别仍然导致其价格波幅呈现阶段性的背离。我们回顾了2016年以来氢氧化锂与碳酸锂之间的价差变动情况,两者之间的升贴水可明显划分为四个阶段:

(1)氢氧化锂升水(氢氧化锂-碳酸锂>0):包括两个阶段,一是2016年6月至2017年10月,彼时的补贴政策明显倾向于拥有较高能量密度的新能源车,这成为驱动高镍三元材料的重要动力,而与此同时在碳酸锂产能呈现快速扩张之际,氢氧化锂供应却增长有限,两者价差长时间维持高位;二是2018年6月至今,虽然需求依然强劲,但产能端的快速释放导致碳酸锂和氢氧化锂价格同步下跌,氢氧化锂受益于较高的供应壁垒跌价更缓,溢价再次出现;

(2)氢氧化锂贴水(氢氧化锂-碳酸锂<0):也分为两个阶段,一是2016年6月之前,电动客车已经开始带动碳酸锂需求稳步增长,但此时氢氧化锂在电池领域的应用较为有限,需求的差异导致碳酸锂出现溢价;二是2017年11月到2018年5月,在此期间国内正极材料厂开始大规模扩厂,叠加产业链补库,碳酸锂需求大幅增长,但与此同时雅宝、天齐、赣峰等企业的氢氧化锂产能开始快速投放,两者商品价格出现劈叉,碳酸锂出现溢价;

高端氢氧化锂供需格局最优:我们看到虽然氢氧化锂和碳酸锂价差在历史上曾大幅波动,但由于工艺转化能力的牵制,导致其高溢价也难以长期维持。从全球供需角度而言,氢氧化锂依然存在较为严重的过剩,按照全球20万吨产能计算,现阶段该行业开工率仅在50%上下徘徊,但是由于下游大厂对产品品质及一致性要求较为严苛,高品质的电池级氢氧化锂依然存在较高的壁垒。在这个高端市场,目前供给主要集中在赣峰、天齐、Livent和Albemarle等厂商手中,整体产能在8万吨级别(今年雅化集团1.5万吨产能也存在进入可能性)。而伴随着高镍正极材料厂商的大规模扩产,预计今年高端氢氧化锂需求可达到6万吨以上的水平,虽然行业整体过剩,但局部开始呈现供需平衡之势,高端市场价格也将最先迎来反弹。目前氢氧化锂溢价在8000元左右,仍低于碳酸锂向氢氧化锂产品的转化成本,因此企业不会出现太多转产行为,但考虑到两者在原料端的传导,若氢氧化锂持续涨价,碳酸锂也有望跟涨。

碳酸锂底部已现、但未到领涨阶段:由于过去两年价格的下跌,原料端西澳矿山已开始大规模减产,原料成本及冶炼加工费继续压缩空间已经有限。中期碳酸锂行业的有利因素在于产能增长的放缓以及需求增长的恢复,过剩程度有望明显缩减。短期压制因素在于中上游的库存去化,待库存压力消化后,碳酸锂方具备领涨条件。

永兴碳酸锂业务稳步启航:作为新能源产业链的新进入者,永兴材料已经初步具备了万吨级碳酸锂生产能力,其中1号线设计产能5000吨已经进入连续生产状态,2号线则处于有条不紊的试生产之中。虽然公司采用的是锂云母提锂技术,在矿石提锂市场中相对小众,但我们持续看好永兴在碳酸锂领域的竞争能力。一方面,通过实现对资源、采矿、选矿到碳酸锂深加工的全产业链布局,永兴已经具备了成为行业低成本产能的潜质;另一方面,永兴依托灵活高效的管理体制在不锈钢棒线材高端市场已经做到全国领先地位,三项费用管控能力卓越,优秀的企业文化基因势必将对其锂盐业务的成功开拓大有裨益,我们建议重点关注永兴材料的业务进展状况,行业逻辑的证实将带来公司估值更大的修复动力。

风险提示:新能源汽车产量低于预期;碳酸锂供给增幅过快;永兴锂电业务拓展不顺。

适当性声明:

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过微信订阅号制作的本资料仅面向中泰证券客户中的专业投资者,完整的投资观点应以中泰证券研究所发布的研究报告为准。若您非中泰证券客户中的专业投资者,为保证服务质量、控制投资风险,请勿订阅、接受或使用本订阅号中的任何信息。

因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!中泰证券不会因为关注、收到或阅读本订阅号推送内容而视相关人员为中泰证券的客户。感谢您给与的理解与配合,市场有风险,投资需谨慎。

重要声明:

本订阅号为中泰证券钢铁团队设立的。本订阅号不是中泰证券钢铁团队研究报告的发布平台,所载的资料均摘自中泰证券研究所已经发布的研究报告或对已经发布报告的后续解读。若因报告的摘编而产生的歧义,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据中泰证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以中泰证券正式发布的研究报告为准。

本订阅号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,中泰证券及相关研究团队不就本订阅号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本订阅号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,中泰证券及相关研究团队不对任何人因使用本订阅号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

中泰证券及相关内容提供方保留对本订阅号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本订阅号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“中泰证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)