专题:泰德医药港股IPO:利润创2015年以来新低 核心资产估值成谜

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:天利

近日,泰德医药向港交所递交招股书,拟在香港主板上市,联席保荐人为摩根士丹利及中信证券。根据弗若斯特沙利文的资料,就2023年销售收入而言,泰德医药是全球第三大专注于多肽的合约研究、开发及生产机构(CRDMO)。

然而,在对公司招股书及相关资料进行梳理后发现,公司实际上仍存在诸多隐忧。首先,公司业绩表现不佳,2023年营收利润双降,其中利润更是创下2015年以来的新低。其次,在多肽赛道竞争日益激烈的当下,公司盈利能力、产能规模等弱于可比企业,业务护城河或不足。此外,公司估值成谜,2020年泰德医药以7.5亿元的价格从信邦制药收回核心子公司股权,一年后公司估值即达到28.13亿元。

业绩表现弱于行业 2023年营收利润双降

从经营业绩来看,2021年-2023年,泰德医药分别实现营业收入2.82亿元、3.51亿元、3.37亿元,年内利润分别为8027.8万元、5398万元和4890.5万元,营收和利润整体呈下滑趋势。

需要指出的是,根据弗若斯特沙利文的资料,于2023年,将临床开发及生产外包予第三方服务供应商的制药及生物公司占全球多肽类药物市场的百分比约达70%,高于生物制剂的30%至40%。

对第三方服务供应商的依赖导致全球多肽CRDMO市场快速增长,根据弗若斯特沙利文的资料,按销售收入计,该市场的规模由2018年的16亿美元增加至2023年的31亿美元,复合年增长率为14.8%。

在市场需求持续扩容的背景下,2023年泰德医药的同行业可比公司如药明康德、圣诺生物、诺泰生物近三年间均实现了营收、归母净利润的同比增长,而泰德医药2023年营收及归母净利润均同比下滑,业绩表现弱于行业。

报告期内,泰德医药毛利率分别为57.1%、57.3%、53.5%,净利率分别为28.5%、15.4%、14.5%,公司盈利能力持续减弱。对比同行业可比公司数据来看,2021年公司盈利指标仍属中游,而2023年已跌至末游水平。

从CRDMO企业业绩的前瞻性指标合约负债来看,2021年-2023年,公司经审计的合约负债分别为5016.7万元、5909.9万元、4943.5万元,2023年合约负债水平创三年新低,公司未来的创收能力或面临挑战。

从竞争格局看,随着此前GLP-1药物研发热潮的涌现,以及在海外市场需求扩容的预期之下,国内众多CRDMO企业正不断加码多肽及寡核苷酸领域,市场竞争趋于激烈。从赛道属性看,产能规模是行业核心竞争壁垒之一。

招股书显示,2023年泰德医药钱塘园区的多肽API年产能为500千克,而这样的规模在产能扩张的“军备竞赛”中或难言竞争力。例如,诺泰生物在机构调研报告中表示,多肽产能已达吨级规模。药明康德随着常州和泰兴基地扩产完成,多肽固相合成产能已增长至32000L,对应约3.1吨。圣诺生物技改项目与募投项目预计将于2024年陆续落地,多肽产能预计提升至1.2吨以上。

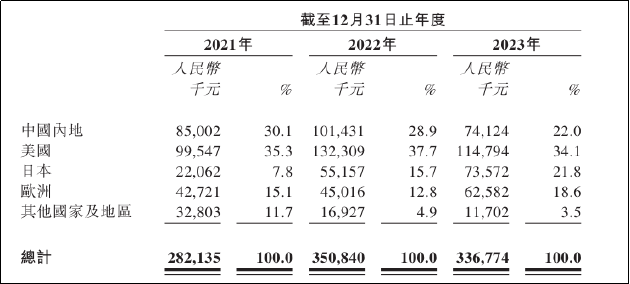

此外,从收入来源看,泰德医药海外收入占比较高,在地缘政治局势日益复杂的背景下,收入稳定性或面临挑战。招股书显示,公司2023年国内市场收入为7412.4万元。占比为22%,绝对数值及营收占比创新低。欧美市场收入占比相对稳定,基本保持在50%以上,日本市场收入有所增长,占比由2021年的7.8%增至2023年的21.8%。

估值成谜:2020年信邦7.5亿甩卖 一年后估值近30亿

历史沿革方面,泰德医药与信邦制药的前尘往事值得关注。

招股书显示,主要从事多肽原料药定制化服务的中肽生化为泰德医药核心子公司,该公司历史可追溯至2001年,为泰德医药现任执行董事李湘在国内创立。泰德医药现任的控股股东徐琪及李湘莉分别于2003年及2005年加入中肽生化。

2015年,信邦制药拟向Ucpharm(香港)、琪康国际、杭州海东清、金域投资、Healthy Angel、超鸿企业、英特泰克合计7名交易方发行股份购买中肽生化89.9786%股份。其中,Ucpharm(香港)实际控制人为李湘,杭州海东清实际控制人为李湘莉。琪康国际、森海医药、Healthy Angel、嘉兴康德及嘉兴海东清实际控制人均为徐琪。

最终,信邦制药通过非公开发行股份和现金支付的方式,花费20亿元重金,以远超账面净资产的高估值收购了中肽生化,评估增值率达到727.27%。徐琪、李湘因此成为信邦的董事。值得一提的是,在信邦收购中肽生化之前,中肽生化的股东之一金域投资同时也是信邦制药的控股股东,因此本次交易构成关联交易。

2015年至2017年,中肽生化分别实现营业收入2.09亿元、2.65亿元、3.06亿元,扣非净利润分别为8253.06万元、1.24亿元、1.25亿元。2018年,中肽生化业绩变脸,分别实现营收和净利2.12亿元、6031.2万元,同比分别下降30.63%、53.14%。当年,信邦制药对其计提商誉减值金额15.37亿元,

2020年,信邦制药又将中肽生化及康永生物(原由中肽生化运营的诊断业务板块)100%股权转让给泰德医药,股权转让款合计为7.5亿元。这也意味着,2015年李湘、徐琪等将中肽生化及康永生物以20亿元售卖给信邦制药后,仅用7.5亿元就又买回了上述资产,高卖低买成为最大赢家。

如今,李湘、徐琪掌舵的泰德医药又将凭借中肽生化拟登陆资本市场。2021年,泰德医药经历了两轮股份认购,已付每股成本逐步升高至22.5元/股,对应总市值约28.13亿元,静态市盈率约57.41,显著高于行业水平。

对比来看,2023年公司营收虽高于往期,但年内利润却不足5000万,为2015年以来的新低,估值水平或明显偏高。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)