炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

导语:受产能、需求及技术三重因素的共同影响,光伏行业呈现出明显的周期性与成长性交织的发展特征。2019年后,随着光伏平价上网逐步实现以及碳中和提上日程,光伏装机需求在各国逐渐展开,全面带动光伏产业进入新一轮高景气发展阶段。

出品:新浪财经上市公司研究院

文/夏虫工作室

近日,光伏上游产业链出现降价潮引发热议。

1月5日,中国有色金属工业协会硅业分会官微消息称,当周硅片价格继续下跌。M6单晶硅片(166mm/155μm)成交均价降至3.5元/片,周环比跌幅为20.5%;M10单晶硅片(182mm/150μm)成交均价降至3.74元/片,周环比跌幅为17.4%;G12单晶硅片(210mm/150μm)成交均价降至4.9元/片,周环比跌幅为25.3%。

公开资料显示,自11月份国内多晶硅价格持续下跌以来,单晶致密料价格已经从高点的30.60万元/吨降至目前的17.62万元/吨,跌幅高达42.4%。

而作为光伏头部企业的通威股份,主要在硅料与电池片布局。受益于近年光伏行业高景气度,其业绩与股价均呈现出爆发式增长,去年市值一度超过3000亿元大关。然而,随着上游降价潮出现,通威股份高盈利是否将会被终结?我们又该如何看待此轮硅料价格下调对通威股份的影响?

在高资金需求下,通威股份负债率指标持续下降。然而,公司票据一度大幅攀升后又回落,同时少数股东权益持续攀升。这一升一降背后又有何玄机?通威股份有没有为融资大施财技优化报表指标? 通威股份呈现出高固定资产投入与高有息负债特征,在产能过剩情况下,需警惕激进扩张背后的财务风险。

警惕激进扩张后遗症:盈利遭折旧与财务费用侵蚀

通威股份为光伏农业双料龙头。随着近年光伏行业高景气度爆发,公司光伏业务收入占比不断被提高。2021年年报显示,公司农牧业务营业收入约246亿,光伏业务收入约382亿,光伏业务占比达到60%。

光伏产业链分为上中下游三个环节,其中上游为高纯多晶硅的生产,中游为多晶铸锭/单晶拉棒、切片、光伏电池生产、光伏发电组件封装等环节,下游则包括集中式光伏电站、分布式光伏电站等光伏发电系统。通威股份的基本盘主要是在上游硅料与中游电池片。资料显示,2021 年公司太阳能电池、硅料业务营业收入占比分别为 36%、27%。

随着光伏上游硅料价格回调,公司未来或不仅需要面对去产能风险,同时还需要谨防大额资本性支出引发可能存在的财务风险。

一方面,公司大额的资本性支出,未来盈利能力或将被折旧及相关资产减值进一步压制。

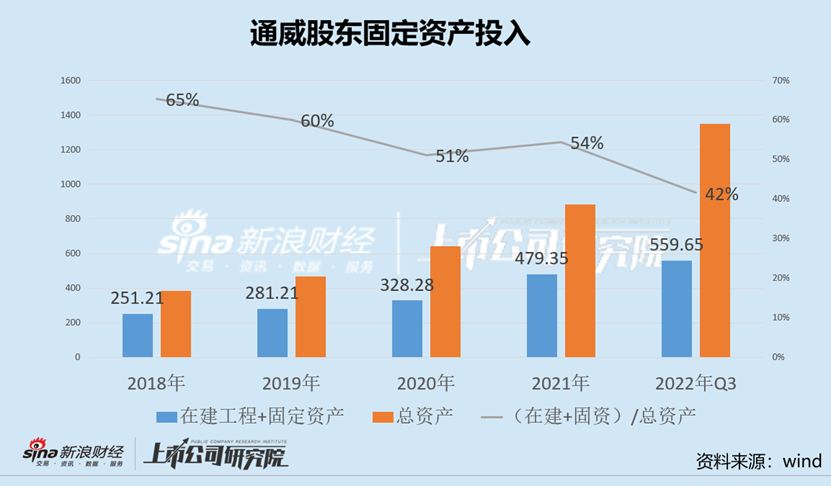

Wind数据显示,通威股份属于重资产行业,2019-2021年末及 2022年9月末,公司固定资产规模分别为245.34亿元、298.3亿元、372.99亿元和526.96亿元,占总资产的比例分别为52.40%、46.43%、42.27%和 39.11%。值得一提的是,2021年公司固定资产相关折旧高达26亿元,而固定资产减值为8.85亿元,两者之和近35亿元。

值得一提的是,通威股份还在对上游积极扩张。截止2022年三季报末,公司资本性支出为98.83亿元。据通威股份公告,其规划建设的多晶硅项目还有乐山三期(20万吨)、包头三期(20万吨)、云南保山二期(20万吨),共计48万吨的扩产规划。通威规划2024—2026 年高纯晶硅产能为80—100万吨。

业内人士表示,“硅料环节在化工属性的加持下,不仅资本支出庞大,而且产能建设周期长达18个月。在市场环境不断变化、市场竞争愈发加剧的背景下,硅料环节的投资风险也在愈发提升。”

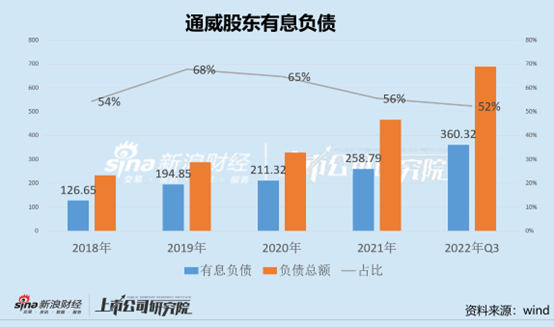

高额的资本性支出比如带来高额的资金需求。通威股份的有息负债近年也持续攀升。Wind数据显示,其有息负债由2018年的126.65亿元大幅攀升至2022年三季报末的360.32亿元,有息负债占总负债之比为50%左右。随着有息负债攀升,公司的财务费用也随之上升,由2018年的3.33亿元上升至2022年三季报的10.44亿元。

注:有息负债=短期借款+应付票据+一年内到期的非流动负债+其他流动负债+长期借款+应付债券

注:有息负债=短期借款+应付票据+一年内到期的非流动负债+其他流动负债+长期借款+应付债券为融资大施财技?票据大幅波动

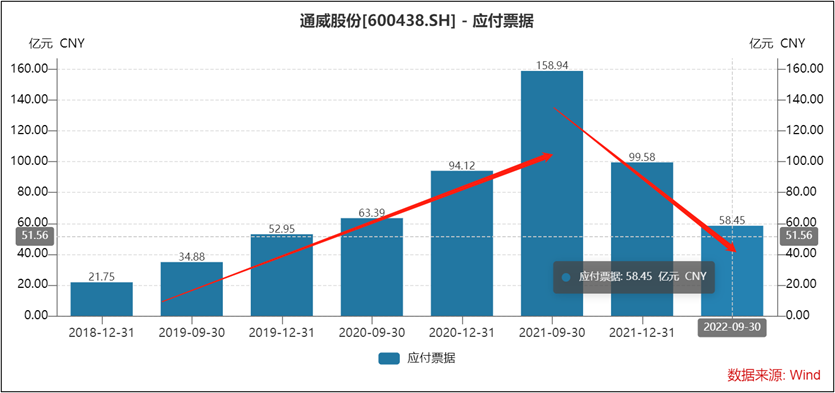

通威股份的应付票据呈现出十分波动特征。

公司应付票据由2018年年末的21.75亿元暴涨至2021年三季报末的158.94亿元;2022年三季报该科目金额又大幅下降至58.45亿元。

对于2021年极具攀升的票据,公司在公告中解释称,光伏行业普遍采用票据结算,随着光伏业务快速发展,公司使用票据结算规模大幅增加。为进一步提高财务效率,2018年以来公司与合作银行开展票据池业务,可有效解决公司及成员企业之间票据资源收付不平衡、金额及期限错配等问题。

然而,令人不解的是,公司去年的光伏收入规模在不断扩大情况下,其票据规模反而出现大幅下跌。票据极具下滑的态势显然与公司上述说法出现“背道而驰”。这种极具矛盾背后究竟有何玄机?

业内人士表示,对于骤增的票据,需要考虑是否存无商业实质的票据融资情形。对于票据融资有以下几大优势,其一,票据融资与银行短期借款相比,其资金成本较低;其二,票据发行有利于提升公司信用价值,可以在银行获得较好的借贷条件。对于骤增的票据,需要警惕无商业实质的融资性票据的风险性。融资性票据是指票据持有人通过非贸易的方式取得商业汇票,并以该票据向银行申请贴现套取资金,实现融资目的。正常贸易项下的票据,到期时能用商品回笼款来进行自偿,而被用作投资或偿债的融资性票据,到期时因缺乏自偿性而给兑付带来不确定性。需要指出的是,通威股份曾在公告解释称公司不存在无实质性商业票据。

值得一提的是,公司为获得融资,抵押或质押了较多资产,公司受限资产巨大。截止2021年末,公司受限资产账面价值合计228.38亿元,占总资产比例为25.88%。2022年三季报末,公司的受限资产公司为156.62亿元。如果受限资产一旦发生银行借款无法按时偿付,可能导致公司部分资产被冻结或处置,进而影响公司的正常经营和存续。

来源:公告

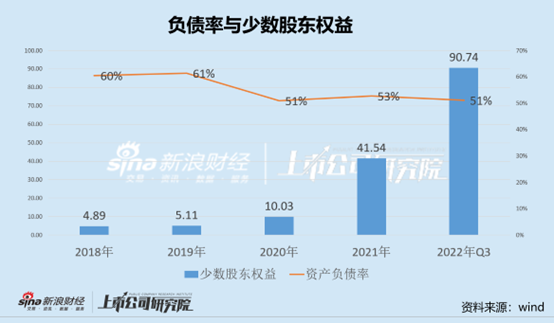

来源:公告此外,公司的少数股东权益呈现出持续上涨趋势。Wind数据显示,公司的少数股东权益由2018年的4.89亿元暴涨至2022年三季报末的90.74亿元。在公司资金需求巨大的情况下,公司的资产负债率却在持续下降,资产负债率由2018年的60%降低至2022年三季报末的51%。具体如下图:

这“一升一降”背后究竟有何玄机?

业内人士表示,部分上市公司公开发债或定增或贷款,相关财务指标健康更容易获得募资机会。因此,有的企业可能通过财务手段将有息负债压低,而明股实债就能够有效实现优化账面负债,这种手法常见于资金密集型行业如地产。值得一提的是,公司2022年成功发行了120亿元可转债,相关资产负债结构得到明显优化。

根据公告,我们发现,通威股份存在与下游客户企业隆基绿能、晶科能源、天合光能通过股权方式合作建设产线情形。

2020年9月26日,永祥新能源一期高纯晶硅项目实际年产能3.5万吨,通威拟对其增资扩产,扩产后设计年产能7.5万吨,隆基同意保持 15%持股比例同步增资;与此同时,隆基参股投资通威保山一期5万吨华福申新高纯晶硅项目,持股比例49%。

2020年11月18日,永祥股份、天合光能成立的项目公司作为年产4万吨高纯晶硅项目的投资主体,永祥股份出资持股65%,天合光能持股35%。

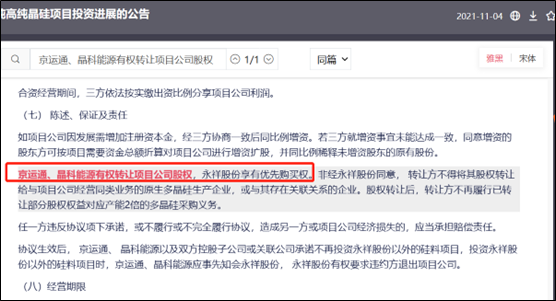

2021年11月4日,通威股份的乐山10万吨高纯晶硅项目,永祥股份持有对应项目公司51%股权,京运通34%股权、晶科能源15%股权。投产后,京运通、晶科能源必须按其各自权益对应实际产量的 2 倍从项目公司按月采购多晶硅料。

2022年11月29日,云南通威二期20 万吨多晶硅项目永祥股份持股比例51%,隆基绿能 49%: 约定项目投产后隆基绿能按拥有云南通威二期项目权益产能的 2倍,即云南通威二期项目实际产量X49%X2的多晶硅料交易量为基础目标。

以上是否存在明股实债不得而知,但是,我们根据相关条款发现,这些与下游股权绑定方式的合作,附有相关优先回购等相关条款。具体如下图:

来源:公告

来源:公告大股东频繁股份质押缺钱?

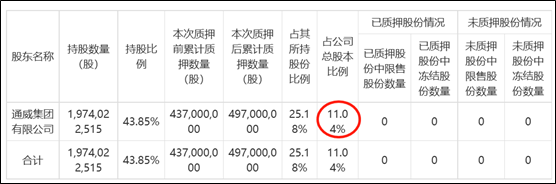

通威股份公告称,1月4日收到通威集团关于部分股份质押的通知。通威集团本次质押股数为60,000,000股,占其所持股份比例为3.04%,占公司总股本比例1.33%,质权人为中诚信托有限责任公司,质押融资资金用途为维持自身生产经营需要。

值得一提的是,通威股份的大股东近期频繁质押。自去年12月20日,公司已经发了三份相关大股东股份质押的公告。

来源:公告

来源:公告据悉,去年11月以来,通威集团已进行多次股权质押。

通威股份2022年11月4日公告,2022年11月2日,通威集团将质押给平安银行股份有限公司重庆分行的34,000,000股股份解除后,再次质押。占其所持股份比例1.72%,占公司总股本比例0.76%,质权人仍为平安银行股份有限公司重庆分行。

2022年12月15日,通威集团将质押给兴业银行股份有限公司成都分行、浙商银行股份有限公司成都分行的股份解除质押,2022年12月19日将质押给上海海通证券资产管理有限公司的股份解除质押,解质股份共计77,350,000股。与此同时,通威集团将80,000,000股质押给海通证券股份有限公司,占其所持股份比例4.05%,占公司总股本比例1.78%。

2022年12月26日收到通威集团关于部分股份质押的通知。通威集团本次质押股数为70,000,000股,占其所持股份比例为3.55%,占公司总股本比例1.55%。

截至公告披露日,通威集团累计质押497,000,000股股份,合计占公司总股本的 11.04%,占其所持公司股份总数的25.18%。

来源:公告

来源:公告截至1月10日收盘,通威股份股价市值1800亿元。以此计算,通威集团累计质押股份对应的市值超180亿元。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)