【大咖直播】反弹一触即发,A股反攻的信号弹已经升起 !如何布局金秋行情?听英大证券首席经济学家李大霄9月7日10点重磅开播,速来围观!点击观看>>

出品:新浪财经上市公司研究院

作者:shu

航空业仍未走出至暗时刻。

据民航局数据显示,2022年上半年我国民航运输总周转量293.4亿吨公里,为2019 年同期的46.7%。旅客运输量1.18亿人次,同比下降52%,为2019年同期36.7%。全国每日航班量最低时只有2967班,仅为2019年同期的17.8%。货邮运输业务显露逐渐恢复之势,上半年我国货邮运输量为307.7万吨,虽同比下降17.9%,但已恢复至2019年的87.5%。今年6月,民航货邮运输总体规模已达到2019年同期的89.7%。

疫情反复、汇率波动和原油价格持续走高,犹如高悬在航空公司头顶的三把刺刀。一方面,旅客出行意愿减弱、航班数量锐减重挫收入。另一方面,居高不下的燃油成本和阴晴不定的汇兑损失侵蚀着利润空间,令本就重资产、高杠杆运营的航空公司雪上加霜。

纵使前路艰难,各大航司还在不断尝试开源节流、精细化运营,积极开展自救。新浪财经上市公司研究院将就经营业绩、运营能力、成本控制、现金流表现等方面对七家A股上市的航空公司的中期业绩进行系列梳理解读。

营收、净利双降 客座率创新低

南方航空近期公布的2022年半年度报告显示,报告期内公司实现总营收408.17亿元,较2021年同期下降20.86%。归属上市股东的净亏损约为114.88亿元,较2021上半年的净亏损48亿元同比扩大145.05%,近乎亏光疫情前2017-2019年所有归母净利润。

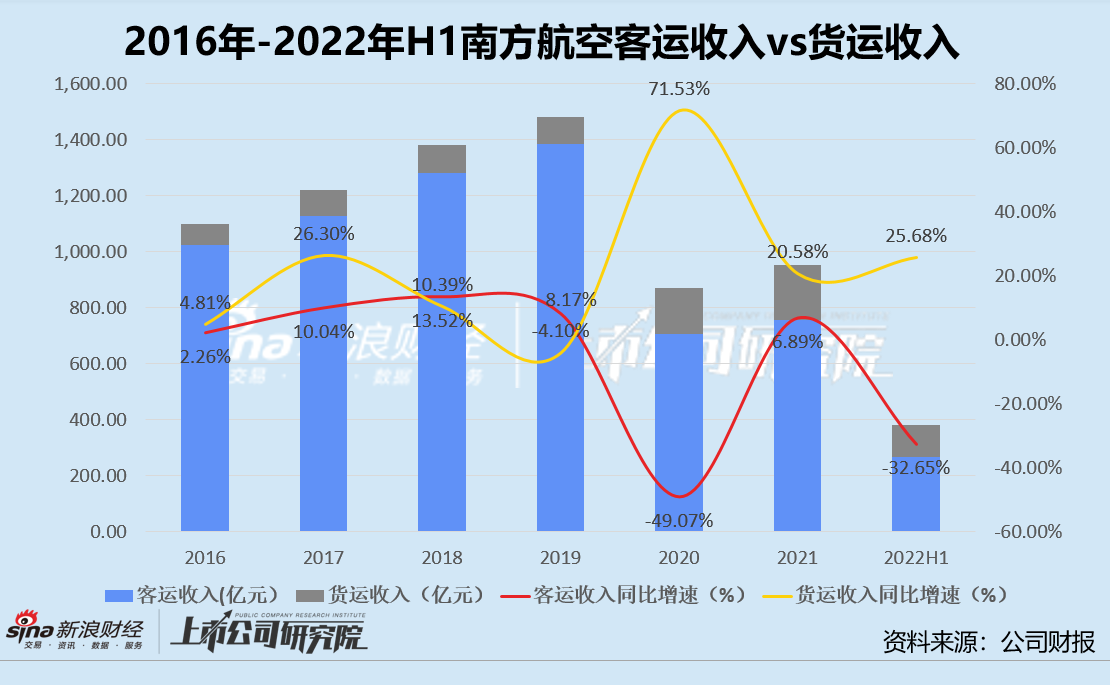

营收结构方面,上半年南方航空的客运收入约为267.32亿元,同比下降32.65%,货运收入约为111.43亿元,同比上升25.68%。结合往期数据不难看出,2020年新冠疫情爆发后,由于货运需求增加、国际货运单价提高、“客改货”政策支持,公司的货运收入大幅提高,对总营收的贡献比例由2020年前的6%-7%提升至2020年的17.82%,2022年上半年货运收入的占比总营收27.30%,同比增加超10个百分点。

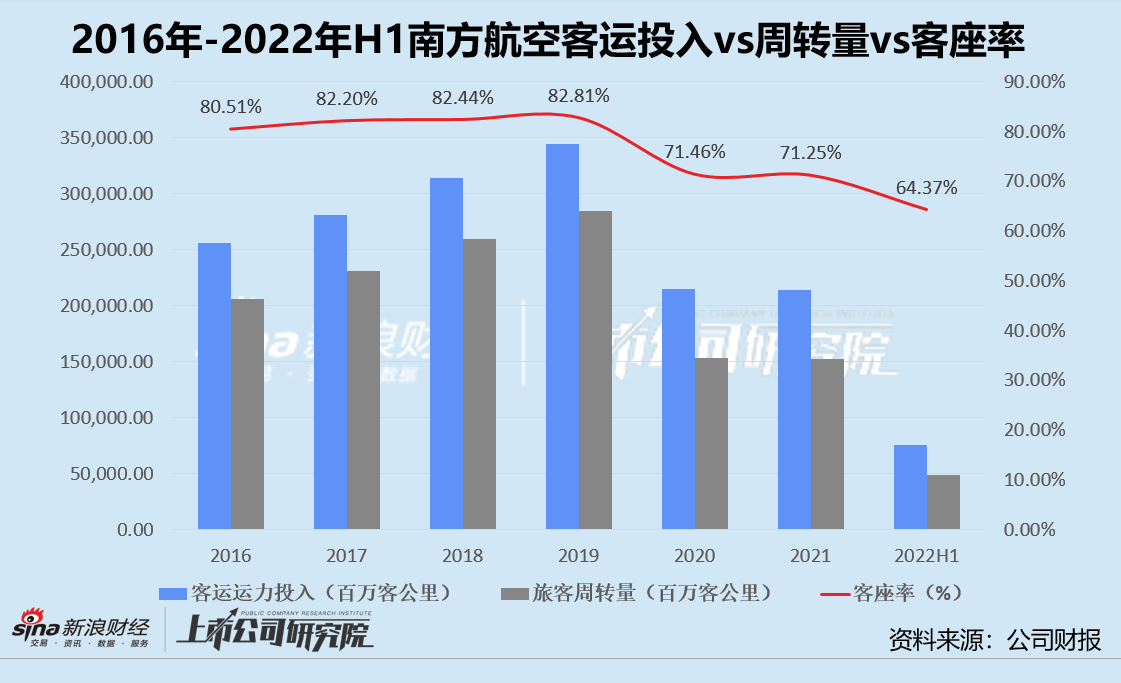

报告期内客运收入降低,主要是因为国内旅客运输周转量减少的速度高于客运运力投入减少速度,导致客座率下滑。客座率是用于衡量航司旅客运输运力利用效率的重要指标,疫情前南方航空的客座率保持在80%以上,2020年和2021年公司的平均客座率也超过70%。但2022年上半年,由于多地疫情突发,国内旅客运输周转量骤降,导致公司平均客座率仅为64.37%,创下2016年以来新低。

不过,上半年客座率下降是各大航司面临的普遍问题。虽然与自身过往相比表现不佳,南方航空的客座率仍比中国国航、中国东航高出近4个百分点,同比降幅也为三大航司中最小。

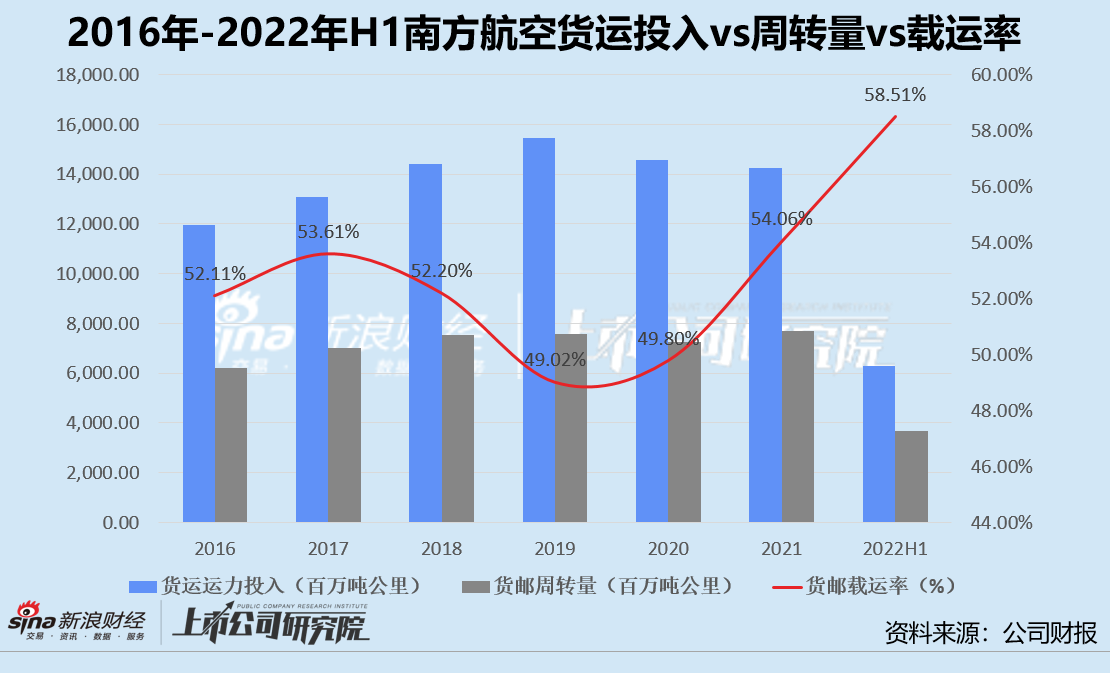

货邮运载率达58.51% 平均收益显著改善

货运收入的增加,则得益于国际货运单价的提高和货邮载运率的拉升。与客座率相似,货邮载运率是航司实际货邮运输周转量和可用货运运力投入之间的比率,可以有效衡量货邮运输运力利用效率。疫情前南方航空的货邮载运率保持在50%上下,但2022年上半年货邮运输周转量同比下降30.63%,货邮运输运力投入仅同比下降16.87%,因此该指标实现了58.51%佳绩,较2021年同期增长近6%。

在三大航司之中,南方航空的货邮载运率远超中国国航的40.69%和中国东航的38.73%。与其他六家航司相比,南方航空的表现仅次于春秋航空的70.15%。

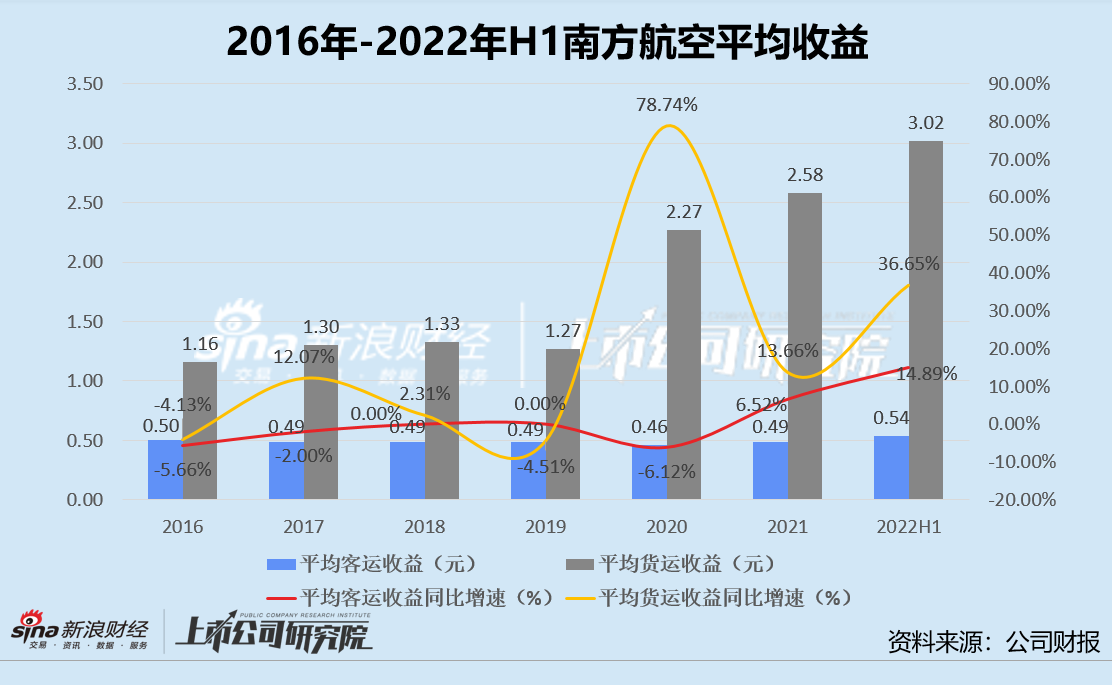

从平均收益来看,南方航空的平均客运收益和平均货运收益都有明显改善。2022年上半年公司的每收费客公里收益约为0.54元,同比增长14.89%。报告期内,南方航空推进集团客户业务转型,新签集团客户2727家,执行客改货航班5478班,使得每收费货运吨公里收益由2021年同期的2.21元大幅增长36.65%至3.02元。

遭遇油价、汇率双杀 财务费用波动加剧

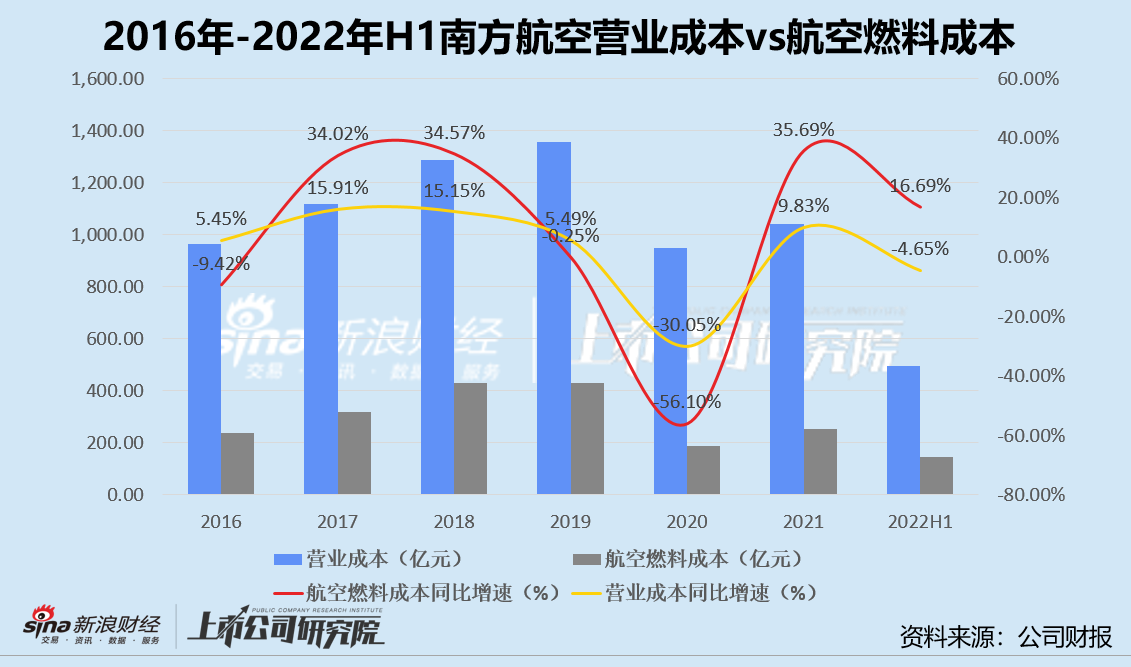

报告期内,南方航空的营业成本约为494.55亿元,较2021年同期下降4.65%。其中航空燃料成本约为143.95亿元,同比增长16.69%,是七家航司中支出最多的企业。该项成本占比总营业成本29.11%,几乎与疫情前航空燃料成本的占比持平,占比当期营业收入约35.27%,自2016年以来首次突破30%。

航空燃料成本是航空公司的主要生产成本,受国际原油价格影响极大。据公开数据显示,自2021年起美国西德克萨斯轻质原油(WTI)和北海布伦特原油的现货价格持续震荡走高。2022年2月俄乌战争爆发后,布伦特原油价格更是一度逼近每桶140美元。第二季度价格虽小幅回落,但平均价格稳定在每桶114美元。

居高不下的原油价格对航司的利润空间形成重压。南方航空在中期业绩报告中表示,假定燃油的消耗量不变,平均燃油价格每上升或下降10%,会造成营运成本上升或下降14.40亿元。

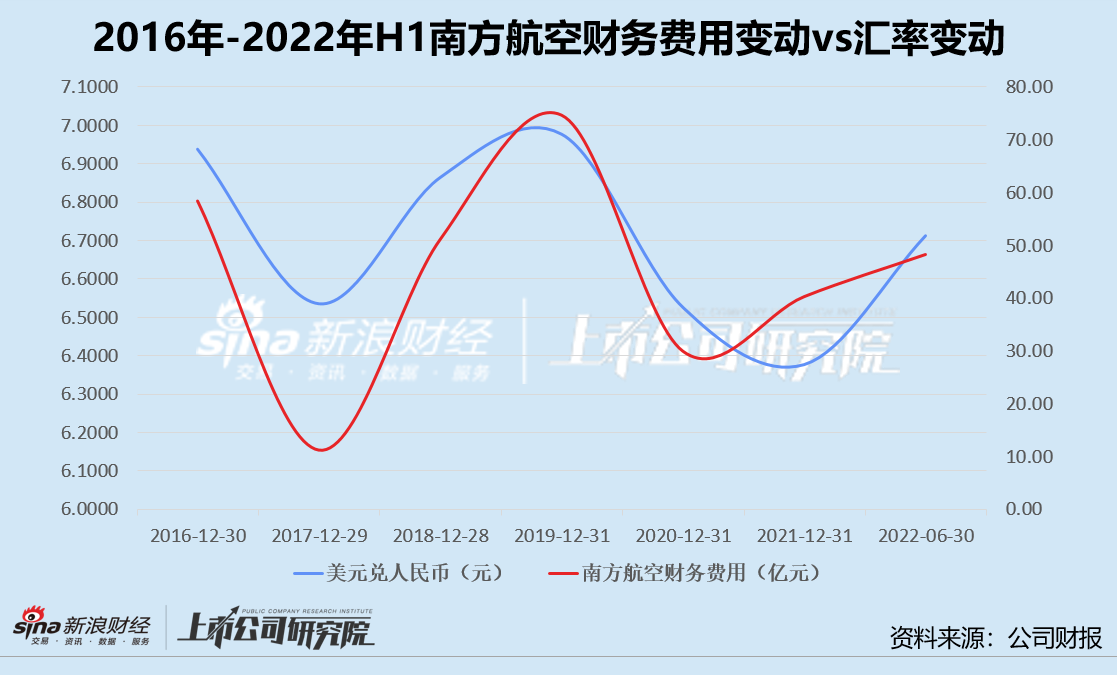

费用管控方面,2022年上半年南方航空的销售费用为19.25亿元,管理费用为16.46亿元,同比分别下降20.22%和7.27%。但受汇率波动影响,报告期内汇兑净亏损约为20.52亿元,而2021年同期汇兑净收益为7.93亿元,导致财务费用同比大幅增长135.04%,录得48.23亿元,甚至超过2021年全年财务费用。

南方航空的租赁负债以美元币种为主,截至2022年6月30日6个月期间内,公司美元租赁负债折合人民币416.86亿元,美元兑人民币汇率为6.7114,较2022年首个结算日的中间价6.3794约涨5.20%,与2021年同期的中间价6.4601增长3.89%。结合往期数据来看,公司的财务费用支出与美元兑人民币汇率变动趋势基本一致。

中报显示,假定除汇率以外的其他风险变量不变,人民币兑美元汇率每升值或贬值1%,将导致南方航空报告期内股东权益和净亏损增加或减少3.04亿元。

短期偿债能力垫底三大航司 现金流靠税费返还粉饰

2022年上半年,南方航空的资产负债率约为77.77%,较2021年同期的71.84%增长近6个百分点,环比上升3.86%,是自2016年以来的最高值。其中,流动资产占总资产约11.84%,非流动资产占总资产约88.16%。流动负债占总负债51.01%,非流动负债占总负债48.99%。

换而言之,南方航空的资产构成以自有飞机、飞行设备等长期固定资产和使用权资产为主。截至报告期末,公司自购飞机6架、融资租赁飞机1架,退出自购飞机5架,旗下共有880架运输飞机和27架通航飞机,2022年上半年新引进飞机增加固定资产及使用权资产原值合计26.01亿元。

而在负债构成中,南方航空的短期借款和一年内到期的非流动负债占比流动负债达59.74%,占比总负债近30%。截至2022年6月30日,公司短期信用借款约为390.30亿元,同比增长55.40%。一年内到期的非流动负债335.44亿元,同比增长12.36%。

重资产、高杠杆的结构下,南方航空的短期偿债能力进一步恶化。上半年公司流动比率(流动资产和流动负债之比)仅为0.30,较2021年末下降11.76%,与同期中国国航和中国东航的0.37流动比率相比,排名垫底。

报告期内,南方航空的经营活动现金净流入约为45.58亿元,受营收缩水拖累,同比下降42.44%。投资活动现金净流出17.90亿元,减少飞机引进和处置飞机收益增加使得净流出同比收窄70.53%。筹资活动现金净流出17.53亿元,上半年借款净额增加充足现有现金储备,令净流出同比减少23.55%。

虽然整体呈现经营活动现金流为正、投资活动现金流为负、筹资活动现金流为负的相对健康形态,且经营活动现金流净流入额大于投资活动现金流净流出额和筹资活动现金流净流出之和,但细究其经营活动现金流入不难发现,2022年上半年南方航空收到税费返还高达40.67亿元,而2021同期该项目仅为1100万元。如果剔除税费返还影响,公司的经营活动现金净流入仅为4.91亿元,总额小于投资和筹资现金净流出额总和。

责任编辑:公司观察

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)