炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:【浙商策略王杨】近期股票回购的规模和行业如何?|流动性估值跟踪

来源:王杨策略研究

王杨 陈昊

本期关注:近期股票回购的规模和行业如何?

1. 总体情况:3月股票回购规模已达历史次高

年初以来(至3.14日),市场调整之际,不少上市公司实施股票回购。就年初以来(至3.14日)A股股票回购实施和完成的总金额来看,已经达到401亿元,相较去年同期高出了近130亿元。

单就3月1日至14日,仅半个月左右,A股回购实施和完成的金额已经达到了200亿,是历史中回购规模第二高的月份(2021年9月A股回购金额史上最高达到310亿元)。

2.行业分布:成长行业回购金额和实施数量较多

从年初以来(至3.14日),股票回购实施的行业分布主要以成长股为主。

从回购金额来看,年初以来(至3.14日)股票回购金额较高的行业分别为电子(34亿元)、医药生物(32亿元)、通信(22亿元)、计算机(21亿元)、汽车(14亿元)。

从回购数量来看,年初以来(至3.14日)股票回购实施次数较高的行业分别为医药生物(51次)、机械设备(37次)、计算机(36次)、电子(33次)、基础化工(16次)。

3. 回购预案:年初以来拟回购比例较高的公司

年初以来除了上市公司实施回购之外,股东大会通过的回购预案也较多。

年初以来(至3.14日),股东大会通过的股票回购预案中,拟回购占总股本比例较高的公司分别有,康缘药业、吉宏股份、世纪华通、凯伦股份、宇通客车、中装建设、上海电气(维权)、ST花王、迈为股份、光正眼科、平治信息、哈尔斯、正邦科技、隆利科技、杰赛科技、兴瑞科技、牧原股份、和仁科技、美的集团等。

摘要

宏观流动性:

1. 上周逆回购净回笼3300亿,MLF没有操作;

2. 市场利率方面,DR007小幅上升至2.10%,R007上升至2.16%;

3. 十年期国债收益率维持在2.83%;

4. 美元兑人民币维持在6.33;

5. 理财产品预期收益率(3个月)维持在1.92%。

A股市场资金面和情绪面:

1. 上周A股成交额和换手率均上升;

2. 两融余额小幅下降至1.70万亿;

3. 北上资金大幅净流出363亿元;

4. 上周A股小幅净减持、回购规模上升,本周限售解禁规模下降;

5. 风格来看,上周大盘股、高PE、高价股、亏损股表现最好。

A股和全球估值:

从PB-ROE的角度来看,上周估值水平远低于盈利能力的行业分别为银行、钢铁、煤炭、建筑装饰、非银金融、建筑材料、石油石化、房地产、交通运输、家用电器。

正文

目录

宏观流动性

量指标:公开市场操作

上周货币总计净回笼3300亿元。上周货币投放量500亿元,货币回笼量3800亿元。

上周逆回购净投放3300亿元。上周逆回购投放量为500亿元,逆回购回笼量为3800亿元。

上周MLF净投放0亿元。上周MLF投放量为0亿元,回笼量0亿元。

量指标:新型货币工具

2月PSL新增0亿元。2月PSL期末余额为28000亿元,当月新增0亿元。

2月SLF操作27.12亿元,当月增加3.6亿元。

量指标:信用货币派生

2021年Q4货币乘数为7.23,上升0。基础货币余额同比减少1.5%。

2022年2月M1同比增长4.7%,较上个月上升6.6个百分点。M2同比增长9.2%,较上个月下降0.6个百分点。

2022年2月存款准备金率不变。2月大型金融机构人民币存款准备金率为11.5%,中小型金融机构为8.5%。

价指标:货币市场利率

上周SHIBOR隔夜/一周/一月利率分别为2.05%(-0.18%)、2.1%(-0.22%)、2.3%(-0.01%)。上周 DR007/R007分别为2.1%(+0.07%)、2.16%(+0.11%)。同业存单(AAA+)1个月到期收益率为 2.35%(+0.16%), 同业存单(AAA+)3个月到期收益率为2.37%(+0.03%)。

价指标:债券市场利率

上周国债期限利差收窄。上周国债1年到期收益率为2.1%(+0.04%),10年到期收益率为2.8%(-0%) 。上周期限利差为0.68%(-0.04%)。

上周企业债到期收益率上升。上周企业债到期收益率(AAA)5年为3.54%(+0.1%)。

价指标:理财及贷款市场利率

上周理财产品预期年收益率不变。上周理财产品预期年收益率(3个月)为1.92%(+0%)。

本月贷款市场报价利率不变。本月一年期LPR为3.7%(+0%),五年期LPR为4.6%(+0%)。

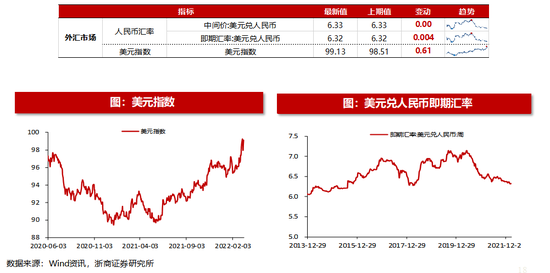

价指标:外汇市场

上周美元指数上升,人民币对美元升值。上周美元指数为99.3(+0.6)。美元兑人民币即期汇率为6.32(+0.004)。

A股市场资金面和情绪面

资金面:股票供给

上周IPO上市家数增加,定增家数增加,并购重组家数减少。上周IPO上市有8家(+4家),金额53.7亿 (+23.5亿元)。定增有7家(+2家),金额110.5亿元(-32.5)亿元。并购重组有336家(-17家),金额695.6亿元(+179.1亿元)。

资金面:成交量和换手率

上周全A日均成交额增加。上周全A日均成交量为875.9亿股(+94.9亿股),成交额为10856.5亿元(+1184.4亿元)。

上周全A换手率上升。上周全A换手率为3%(+0.46%)。

上周A股净主动卖出。上周A股净主动卖出2544.37亿元(-991.6亿元)。

资金面:新增投资者和基金

2月新增投资者数量增加。2月新增投资者中自然人为141.19万(+9.13万),非自然人为0.27万(-0.1万)。

上周股票型和混合型基金发行数量为48只,较前周减少16只。

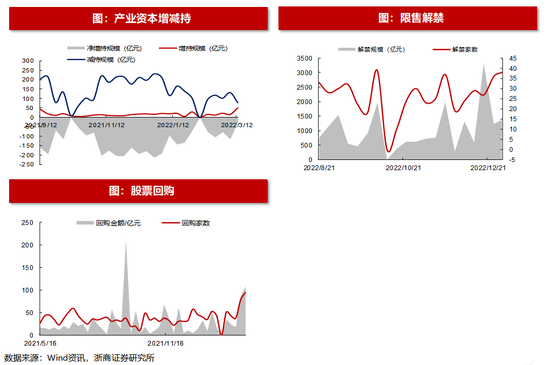

资金面:产业资本

上周产业资本净减持。上周产业资本增持51.4亿元(+35.9亿元),减持78.2亿元(-53.9亿元),净减持26.8亿元(+89.8亿元)。

本周限售解禁家数减少。本周限售解禁家数为36家(-28家),金额为206.5亿元(-527.9亿元)。

上周股票回购家数增加。上周股票回购家数为95家(+16家),金额为108.6亿元(+20.9亿元)。

资金面:杠杆资金

上周两融余额下降。上周杠杆资金两融余额为17073.6亿元(-178.9亿元),市值占比为1.9%(+0.07%)。融资买入额3587.5亿元(-197.5亿元),占成交额比重为6.6%(-0.5%)。

资金面:海外资金

上周北上资金净流出。上周北上资金净流出363.2亿元,较前一周流入减少299.1亿元。

上周北上资金净流入前十大个股分别为阳光电源(14.2亿元)、紫金矿业(11.75亿元)、国电南瑞(8.49亿元)、隆基股份(7.29亿元)、长江电力(5.45亿元)、泸州老窖(2.62亿元)、赣锋锂业(2.36亿元)、通威股份(1.89亿元)、歌尔股份(1.76亿元)、山西汾酒(1.55亿元)。

上周北上资金净流出前十大个股分别为宁德时代(-49.34亿元)、中国平安(-21.41亿元)、贵州茅台(-16.72亿元)、招商银行(-16.57亿元)、恩捷股份(-12.07亿元)、迈瑞医疗(-8.72亿元)、北方华创(-8.55亿元)、中国中免(-7.45亿元)、五粮液(-7.33亿元)、平安银行(-7.09亿元)。

情绪面:股票质押

上周股票质押占总市值的比例下降。上周质押市值为330.2亿元(-19.55亿元),质押市值占总市值的比例 为0.5%(-0.66%)。

情绪面:市场风格变换

上周大盘指数、高PE指数、高价股指数、亏损股指数表现相对占优。上周市值风格中,大盘/中盘/小盘指数涨跌幅分别为-4.12%、-4.44%、-4.22%。PE风格中,高PE/中PE/低PE指数涨跌幅分别为-3.26%、-3.6%、-4.09%。 股价风格中,高价股/中价股/低价股指数的涨跌幅分别为-2.91%、-4.12%、-3.51%。盈利风格中,亏损股/微利股/绩优股指数的涨跌幅分别为-3.38%、-5.81%、-3.72%。

A股市场估值

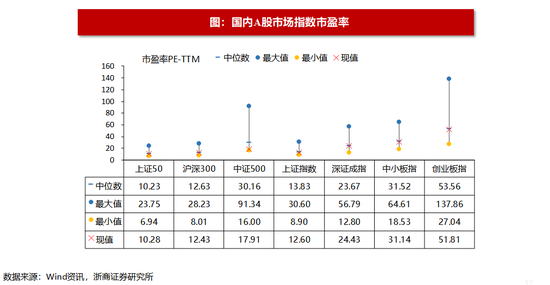

主要A股市场指数市盈率

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市盈率分别为10.28、12.43、17.91、12.6、24.43、31.14、51.81。过去十年分位数分别为8.4%、54.1%、2.1%、37.6%、50.6%、51.2%、48.3%。

主要A股市场指数市净率

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市净率分别为1.32、1.51、 1.75、1.41、2.98、3.75、6.45。过去十年分位数分别为54.7%、44.9%、4.5%、23.5%、53.3%、38.9%、 70.2%。

年初以来主要A股市场指数的驱动因素拆分

今年以来上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指涨跌幅受盈利影响的比例分别别-0.64%、-1.63%、0%、0.28%、-0.75%、1.61%、-2.07%,受无风险利率影响的比例分别为-0.58%、-0.49%、-0.35%、-0.48%-0.26%、-0.21%、-0.13%,受风险溢价影响的比例分别为-9.12%、-10.71%、-11.68%、-8.87%、-15.21%、-16.43%、-17.58%。

申万一级行业市盈率

上周市盈率分位数(十年)较低的行业有基础化工(0%)、非银金融(2.3%)、纺织服装 (3.4%)、电子 (4.4%)、房地产 (4.6%),市盈率分位数(十年)较高的行业有公用事业 (84.9%)、社会服务(84.8%)、电力设备 (82.4%)、食品饮料 (80.9%)、汽车 (79.2%)。

申万一级行业市净率

上周市净率分位数(十年)较低的行业有银行(0%)、非银金融(0%)、基础化工(0%)、房地产(1.8%)、综合(4.2%),市净率分位数(十年)较高的行业有电力设备(93.2%)、食品饮料(83.2%)、美容护理(80.2%)、有色金属(75.2%)、煤炭(71.1%)。

申万一级行业PB-ROE

从PB-ROE的角度来看,上周估值水平远低于盈利能力的行业分别为银行、钢铁、煤炭、建筑装饰、非银金融、建筑材料、石油石化、房地产、交通运输、家用电器。

全球市场估值

全球股票市场的市盈率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市盈率分别为21.4、20.67、30.02、14.63、14.82、13.52、17.07、11.94、14.39、3.99、23.91、9.92。过去十年分位数分别为71.4%、44.2%、32.7%、14.4%、16.6%、15.2%、13.4%、16.2%、0.4%、0.4%、50.4%、47.8%。

全球股票市场的市净率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩 国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市净率分别为6.32、4.15、4.82、1.69、1.63、2.2、1.03、1.03、1.63、0.61、3.45、0.99。过去十年分位数分别为87.9%、89.5%、79%、84.6%、28.8%、45.1%、79.5%、57.6%、46.8%、5.2%、87.7%、8.6%。

风险提示

1. 流动性出现较大的波动

2. 历史估值不具备参考意义

责任编辑:张熠

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)