【海通策略】6月仍需警惕(荀玉根、李影)

来源:股市荀策

核心结论:①上证综指3288点以来的调整起源于估值修复后基本面没跟上,对比历史,调整时空还不够。②6月仍需警惕几个风险因素:国内基本面数据继续回落、美国对中国3000亿美元出口增税、美股下跌短期拖累A股。③短期小心市场再次下探时前期强势股补跌,未来调整完需要市场面、基本面、政策面共振。

6月仍需警惕

回顾5月,市场在第一周大跌后进入横盘阶段,5月第一周上证综指从4月底的3078点大幅跳空跌至2845点,之后三周在2900点上下波动,期间最低下探至2833点,前期的上证综指跳空缺口2804-2838点迟迟未补。这个缺口是牛市缺口,有强支撑?市场调整到位了吗?展望6月,我们认为仍需保持警惕,市场风险未释放完毕。

1. 这次调整更复杂,时空还不够

上证3288点以来调整是内外因素综合,更复杂。4月上证综指从3288点回撤238点至最低3050点,5月从3078点回撤245点至最低2833点,4、5月股指最大下跌点数接近。在《四月决断-20190407》、《小心溜车-20190421》、《这波调整的性质及前景-20190505》等报告中,我们分析过1月上证综指2440-3288点属于牛市第一阶段上涨,逻辑是政策转暖推动估值修复,由于4月基本面没跟上,3288点以后市场进入牛市第一阶段上涨后的回撤。内外因素共振导致这次调整更复杂。内因方面,4月基本面数据全面回落,工业增加值、消费、投资、出口等数据下滑。4月工业增加值当月同比为5.4%,低于3月的8.5%,社会消费品零售总额当月同比为7.2%,低于3月的8.7%,固定资产投资完成额累计同比为6.1%,低于3月的6.3%。,出口金额当月同比为-2.7%,低于3月的13.8%。这些数据都印证我们之前的判断,即4月基本面未跟上。5月统计局PMI为49.4,处于荣枯线下,低于4月50.1、3月50.8,4月财新PMI为50.2,较3月50.8回落,基本面存在进一步下滑风险。外因方面,人民币汇率贬值,外资加速流出。

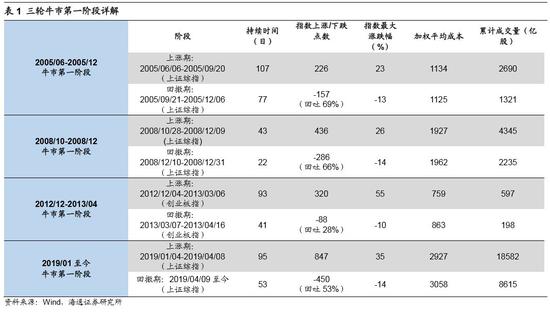

对比历史,调整本来就不够,这次理应更艰难。回顾过往牛市,以05年下半年、08年四季度、12年12月-13年3月为例,牛市第一阶段后期基本面未跟上,市场回撤时指数回吐了前期涨幅的0.6-0.7,时间上回撤是前期上涨的0.5-0.7,这次3288点以来调整的时间和空间本来就不够,这次调整会更艰难,需要耐心等待。第一,从调整的空间来看,05/9-05/12期间上证综指从05/6的998点反弹至05/9的1223点,之后回撤156点至12月的1067点(跌幅-13%),回吐前期上涨幅度的0.69;08/10-08/12期间上证综指从10月底的1664点上涨436点至12月初的2100点(涨幅26%),之后指数回撤286点至12月末的1814点(跌幅-14%),回吐前期上涨幅度的0.66;12/12-13/4期间,2012年12月创业板指在585点见底后最大上涨至3月初的905点(涨幅55%),之后指数最低回撤至4月的817点(跌幅-10%),回吐前期上涨幅度的0.28。这次从19/1上证综指最低2440点最大上涨847点至4月初的3288点(涨幅35%),之后回撤450点至目前最低2838点(跌幅-14%),回吐前期上涨幅度的0.53,回调的幅度还不够。第二,从调整时间来看,05/06-05/09期间上证综指上涨约3个月,随后05/09-05/12调整了约3个月;08/10-08/12月上证综指上涨约2个月,随后2008/12/10-2008/12/31调整约1个月;12/12-13/3创业板指上涨约4个月,随后13/03-13/04调整约1个月。这次上证综指从19/1/4的2440点至4月8日3288点上涨约3个月,从4月下旬以来指数下跌约1个半月,调整时间还不够。这次调整源于前期基本面没跟上。5月市场形态为第一周下跌,后三周震荡横盘,这或与5月28日MSCI扩容带来增量资金有关。投资者预期MSCI扩容将带动外资流入,但是从实际情况看,5月28日北上资金确实净流入了56亿元,而29日、30日仍净流出33、8亿元,目前这个积极因素已过去。回顾历史,市场上涨和下跌阶段加权平均交易点位持平时多空力量平衡,是调整结束的信号之一,2019/1/4-4/8上涨期间上证综指加权平均价格为2927点,而2019/4/9至今下跌期间为3077点,根据日均亿股成交量505亿股估算(对应成交金额5000亿),如果二者平衡,假设调整持续到6月底、7月中、7月底所需的交易均价是2645、2766、2810点。

2. 6月内外因素有恶化风险

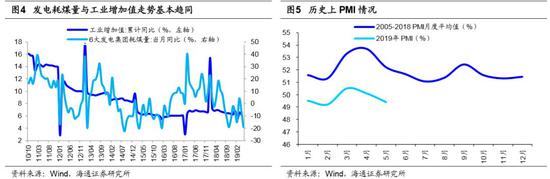

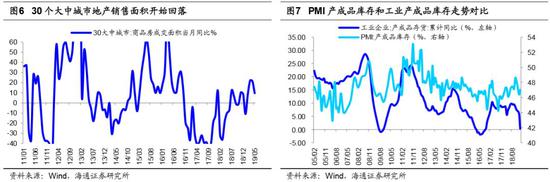

国内基本面数据可能进一步回落。上证综指3288点以来调整的诱因是国内基本面数据回落,目前看6月将公布的5月数据可能进一步回落。5月31日统计局已经公布了5月PMI为49.4,跌破枯荣线,低于2005-2018年这14年中5月的PMI平均值为52.2%这预示着5月实体经济需求较弱。观察短期高频数据,5月六大集团发电耗煤同比增速为-18.9%,4月为-5.3%、3月为4.2%,历史上工业增加值同比与发电耗煤同比基本同步,未来工业增加值有再次回落的可能性。地产销售数据仍在回落,5月30个大中城市销售面积当月同比为9.5%,而4月为21.4%、3月为21.9%。6月12-15日统计局将公布投资、消费、工业增加值等数据,需警惕经济数据进一步回落对市场的冲击。此外,从逻辑推演角度分析,根据库存周期和政策时滞来看,二季度基本面数据应该处于回落趋势,三季度才见底。自2002年以来我国已经历5轮库存周期,平均持续39个月,其中补库存和去库存各占1年半左右。本轮库存周期始于2016年5-6月,18年3-4月达补库存阶段高点,此后步入去库存阶段。按照历史经验,本轮库存周期将于2019年8-9月左右结束,历史上库存周期和基本面趋势一致。《再论19年类似05、12年:牛市蓄势-20190319》、《牛市不需要基本面?误会-20190321》等报告中我们分析过,参考05年、08年、12年经验,政策发力到传导至实体经济,一般存在5-9个月时滞。18年12月社融增速见底、19年1月金融机构贷款余额增速见底,即政策开始发力,按照历史经验,那么预计这次基本面数据将在19年三季度见底。

警惕美国针对中国3000亿美元出口征税、美股下跌的风险。外因方面,两大因素需重视:第一,5月以来经贸关系恶化,目前没有缓解迹象,仍在进一步升级中。第二,美股近期下跌风险加大,短期会拖累A股。5月31日周五标普500下跌-1.32%,5月以来累计下跌-6.58%,我们认为未来美股下跌风险值得警惕:一是1900年以来,美股共经历了5轮牛熊周期,平均持续11.5年,这次美股牛市始于09年3月,至今已经持续10年多,接近历史平均水平。二是基本面存在回落压力。宏观上,目前市场普遍预期2019年美国GDP增速将下滑,IMF预测2019年美国经济增速为2.5%。近期美国国债收益率倒挂现象频频出现,截至19/5/31美国3M和10Y国债收益率利差为21个BP,上一次出现类似现象是07-08年美国次贷危机爆发期间,国债收益率倒挂现象同样预示着经济增速存在回落风险。微观上,标普500净利润增速从18Q3的29%见顶回落,18Q4降至16%。截至目前标普500指数中有466家披露了2019Q1财报,根据Factset预测,2019Q1标普500净利同比将降至-0.5%,并且19年二季度企业净利润增速可能会进一步下降。如果美股下跌,短期1个月会拖累A股,美股下跌将引发全球风险偏好降低,外资流出会加快,如2018年2月、10月,3个月以上对A股可能反而有利,若美股确认熊市,全球资产横向比较,A股的配置吸引力大,美股证券化率160%,A股只有60%。

3. 应对策略:保持警惕,保持耐心

等乌云散去。我们自上而下宏观上分析过,上证综指3288点以来的调整时间空间均不够,展望6月,市场的风险点如国内5月基本面数据回落、美股下跌短期拖累A股。微观上自下而上观察市场,今年以来市场的走势与18年1-9月有些相似之处,18年上证综指从1月底的3587点下跌800点左右至6月底的2750点附近,7-9月A股进入横盘震荡阶段,10月继续下跌400点至2449点。18年1月底-6月底市场下跌是源于国内去杠杆、摩擦升级,18年1月底-9月底,部分强势股没怎么跌,10月市场再次下跌时强势股补跌,当时最大跌幅靠前的行业为:餐饮旅游(-22.1%)、白酒(-19.6%)、计算机(-18.8%)、医药(-18.0%),而同期上证综指为-13.2%。19年这次调整从4月最高点3288点下跌400多点至5月初2838点,最近三周市场在2900点上下横盘震荡,部分强势股股价甚至创了新高。《一九现象会再现吗?-20190519》中我们分析过19年难以复制17年或13年那种结构很极致的行情。19年4月9日以来最大跌幅较小、回吐力度小(下跌回吐前期涨幅的比例)的行业分别是食品(-6.4%/0.12)、保险(-7.5%/0.30),白酒(-10.3%/0.20),农业(-11.4%/0.22),参考18年经验在调整后期这些前期强势板块调整压力较大。另外,在市场最后一跌时高股息率公司更抗跌,18年10月中上旬前15个高股息率股跌幅中位数为-8.4%,而沪深300跌幅为-11.5%。这次市场调整真正结束需要市场面、基本面、政策面共振。市场面:如果6月-7月上旬国内外几个风险因素释放,届时调整幅度可能会较充分。基本面:我们预计三季度基本面数据将见底。政策面:跟踪7月中下旬的中央政治局会议,政策可能再次偏松。6月28-29日G20峰会将在日本召开,跟踪进展。

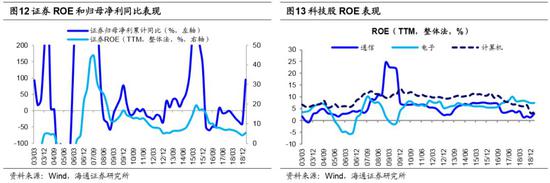

保持耐心,谋划未来。拉长时间看,上证综指2440点以来牛市的长期逻辑没变,即牛熊时空周期上进入第六轮牛市、中国经济转型和产业结构升级推动企业利润最终见底回升、国内外资产配置偏向A股,坚定信心,详见《穿越黑暗迎黎明——2019年A股投资策略-20181209》、《现在类似2005年-20190217》、《牛市有三个阶段-20190303》、《牛市不需要基本面?误会-20190321》等。未来市场进入牛市第二阶段,会出现主导产业,信息化、服务化的转型期重点发展第三产业。短期保持耐心,行业配置上我们从市场面、基本面、筹码面进行分析,1-2个月注意前期强势消费白马股补跌风险,如果看3-6个月,消费白马等核心资产仍可作为基本配置,看好券商和科技股。自1990年以来标普500指数年化涨幅为11.0%,对应ROE(TTM,整体法,下同)均值为13.1%,自2005年以来万得全A指数年化涨幅为10.8%,对应ROE均值为11.9%,更高的ROE对应更高的股指涨幅,可见盈利是决定股价表现的核心。消费白马股盈利能力较强,典型代表是家电和白酒,19Q1ROE分别为18.3%、25.2%,均保持高位,源于行业进入寡头竞争时代,龙头受益于行业集中度提升和品牌优势,部分周期龙头如工程机械、水泥行业的龙头也是如此。行业格局决定企业盈利能力,消费白马代表的核心资产业绩保持稳定,具有配置意义。科技和券商目前ROE处在历史底部,19Q1传媒ROE为-3.3%,通信为5.8%,电子为5.1%,计算机为3.5%,券商为5.2%,未来随着牛市进入第二阶段,预计其业绩弹性较大,ROE回升也较快。具体来看,科技得益于产业政策倾斜,预计PE/VC等将为科技产业注入资金,进而刺激行业需求、增加新订单,从而改善科技股业绩。随着大股权时代来临,券商业务有望更多元化,对比国际,18年美股券商行业ROE为10.9%,未来券商ROE有望提升。

风险提示:向上超预期:国内改革大力推进,向下超预期。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈志杰

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)