个人养老投资新时代,40家养老目标基金PK,你会选择哪一家?【寻2019基金业引领者】

多路增量资金来了!股基又现“88魔咒”怎么破?这些大资金有望逐步入场建仓

原创 叶斯琦 林荣华

继4月1日跳空高开高走,突破箱体震荡后,4月2日,沪指继续小幅上行,再创本轮反弹新高,3200点已触手可及!A股后续行情如何演绎备受关注。

国泰君安(17.870, 0.32, 1.82%)研究所所长黄燕铭此前表示,A股将出现第三阶段公募等主流资金主导的价值股行情,并带领大盘上攻3200点。

业内人士认为,除了公募基金后续新发产品带来的增量资金,北向资金和两融仍有提升空间,此外,银行和保险资管有望逐步入场建仓!

股票型基金率先拉响“88魔咒”警报

公募基金能否扛起沪指上攻3200点的大旗?某公募基金策略分析师表示,公募基金的市值占比这些年已经下降很多,一段时间以来,整体加仓较多,下阶段的加仓空间并不是很大。

事实上,从Wind提供的公募基金仓位测算数据看,股票型基金已经率先拉响“88魔咒”(当股票型基金或偏股混合型基金的股票仓位达到88%或以上时,A股将会见顶回落)警报。

Wind数据显示,截至4月1日,股票型基金的股票仓位预估为88.75%,较3月1日的预估值提高2.34个百分点,较2018年年底的仓位则提高了4.23个百分点。

不过,偏股混合型基金的仓位尚有提升空间。截至4月1日,偏股混合型基金的股票仓位预估为83.48%,较3月1日的预估值提高3.77个百分点,较2018年年底的仓位则大幅提高了9.16个百分点。

前述公募基金策略分析师表示,随着外资、保险等长线资金的持续入场,公募基金在A股的资金影响力不如之前。因此,股票型基金“88魔咒”大概率也不再应验。不过,从目前的公募基金发行情况看,公募基金还能提供不少增量资金。

公募后续“子弹”充足

公募基金发行市场暖意浓浓。Wind数据显示,截至3月31日,3月新成立的基金达到102只,新成立基金的发行份额为1205.77亿份,这一份额创下了2018年2月以来的新高。其中,新成立股票型基金18只,发行份额191.16亿份,平均发行份额10.62亿份;新成立混合型基金39只,发行份额354.44亿份,平均发行份额9.09亿份。

从单只基金募集份额上看,也出现了最终募集58.75亿元的睿远价值成长基金这样的爆款基金,今年以来更是频频出现股票型基金提前结束募集的消息。

2018年以来公募新基金成立情况

数据来源:Wind

数据来源:Wind前述业内人士表示,考虑到市场成交明显活跃,这些新成立的股票型基金大概率会抓住市场回调时机逐步建仓。

北向资金和两融有提升空间

前述公募基金分析师表示,从增量资金角度看,除了新发基金,外资和两融余额的提升也比较确定。其中,MSCI权重的提升将在今年的5月、8月和11月分别实现,外资会是最确定的增量资金。

Wind数据显示,截至4月1日,今年以来北向资金累计净流入1282亿元。

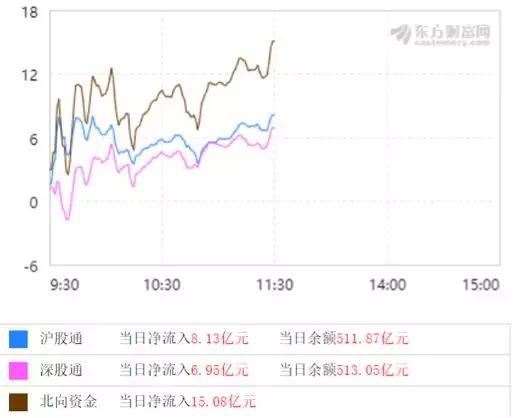

在沪指突破前期高点之后,北向资金依旧持续买入。东方财富(24.350, 0.78, 3.31%)数据显示,截至4月2日上午收盘,北向资金当日净流入15.08亿元,沪股通净流入8.13亿元,深股通净流入6.95亿元。

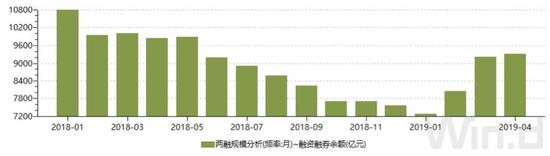

两融余额方面,尽管近期两融余额持续增加,沪指、深指也已经逼近2018年5月的指数高点,但两融余额距2018年5月底的规模,仍有较大差距。Wind数据显示,截至2019年4月1日,两市融资融券规模为9311.95亿元,仍较2018年5月底的9891.77亿元少579.82亿元。

2018年以来两市融资融券规模变化

保险、银行资管大规模进场值得期待

保险、银行资管大规模进场值得期待针对A股下阶段行情,国泰君安研究所所长黄燕铭此前表示,上证综指已经脱离2400点至2900点的区间,成功进入到上面的一个区间,而且正在逼近3200点新的上限,所以判断这应该是个反转。后续市场不是强者恒强,而是风格转换。

他认为,第二阶段增量游资主导的高风险特征股票行情将告一段落,会出现第三阶段公募等主流资金主导的价值股行情,主要是周期、消费以及有基本面的科技股。在这些市值偏大的股票助力下,大盘才能上破3200点关口,展开新一轮的行情。

对于黄燕铭的观点,不少基金经理也给出了解读。

某公募基金经理指出,公募基金本身的资金体量相对有限,黄燕铭所说的机构,更多的还是保险和银行资管。这些机构的股票仓位相对处于低仓位,不少机构此前希望在市场回调到2800点附近再进场,但实际上,市场走势很强,因为资本市场地位的极大抬升,也令投资者对A股走势抱有较强信心。接下来,不排除保险和银行资管这些大体量资金逐步进场建仓。

另一位公募基金经理表示,从每天复盘的情况看,近期业绩好的个股走势更好。不过,国防军工、金融、信息等偏题材的板块还是会持续表现。

另一位业内人士则给出了不同看法,市场活跃的时候,游资和散户的影响力更大。只有赚钱效应消失之后,游资和散户活跃度才会下降。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:依然

热门推荐

“90后银行员工成副县长”?青海当地回应:平级安排,期满回原岗 收起“90后银行员工成副县长”?青海当地回应:平级安排,期满回原岗

- 2025年02月21日

- 07:45

- APP专享

- 扒圈小记

4,566

4,566

为外卖骑手缴纳五险一金!京东、美团、饿了么相继宣布

- 2025年02月20日

- 07:53

- APP专享

- 扒圈小记

3,434

3,434

只因没做这个动作,海口一男子被捅了两刀……法院判了

- 2025年02月20日

- 13:51

- APP专享

- 北京时间

2,143

2,143

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 10:54:37

证监会发布会,注意两个要点: 1、资本市场是数亿老百姓(sh603883)投资的重要渠道,这个应该是第一次说,说明开始重视2亿多散户。 2、证监会坚持重拳出击,切实维护好广大投资者的根本利益。以前都是“保护”,现在变成了“维护”。 -

数字江恩今天 09:48:38

所以下周还会有一次回踩,第一支撑10周线,第二支撑15分钟图轮峰线。只要支撑不跌破,那么宽幅震荡完成之后,大盘会继续向上运行。 -

数字江恩今天 09:48:33

30分钟图来看,之前的行情展望已经说过,可以突破三角形顶点,也可以突破红色轮谷线。本周收盘在顶点之上,刚好收盘在红色轮谷线,还不算站上红色轮谷线。从30分钟图的三角形来看,蓝色轮峰线突破后变为支撑,这个位置和10周线的支撑是完全吻合的。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:48:22

看15分钟图,大盘突破了3494以来下跌的蓝色轮峰线,而冲高3356区间后,主要是突破轮峰线后的蓄势震荡。这个震荡本周二的回踩并不足够,下周还有一次回踩。底线是不跌破蓝色轮峰线,都算宽幅震荡很健康。实际图上方框未必跌破。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:48:08

大盘本周放量持续温和放量,5周线实现了上穿10周线。周线金叉带了了周二的剧烈震荡,但其后坚强拉回,收了一个周线的光头小阳线。下周10周线3292首先看为大盘支撑。本周继续是机器人(sz300024)和人工智能相关板块最为活跃,同时新能源板块恢复了一定的活度。 -

数字江恩今天 09:48:04

下周行情展望2025.02.21 -

波段擒龙今天 07:51:39

2月21日,最高检经济犯罪检察厅厅长杜学毅在“依法从严打击证券违法犯罪促进资本市场健康稳定发展”发布会上表示,从近年来检察机关案件办理情况看,证券犯罪具有“两多一复杂”的特点。一是内幕交易、操纵市场等交易类犯罪仍然多发,部分行为人利用信托计划、场外期权等金融工具实施犯罪,场外配资、专业操盘、荐股“黑嘴”、分仓软件开发等黑灰产业链参与违法交易。二是欺诈发行、违规披露信息等涉财务造假犯罪案件数量增长,造假模式复杂、参与人员众多,涉案数额巨大,严重侵害投资者合法权益。三是私募基金犯罪情况复杂。既有资金募集端的非法集资犯罪,又有资金使用端的挪用侵占犯罪,且与证券犯罪相互交织。(e公司) -

宋谈股经今天 07:51:35

今日共112股涨停,连板股总数18只,12股封板未遂,封板率为90%(不含ST股、退市股)。焦点股方面,算力板块全线爆发,杭钢股份(sh600126)13天10板、拓维信息(sz002261)13天8板、润建股份(sz002929)10天7板;机器人(sz300024)板块延续强势,杭齿前进(sh601177)8连板、盈峰环境(sz000967)5天4板。 -

波段擒龙今天 07:43:33

阿里巴巴成交额超400亿港元,成交额创历史新高;现涨超15%。 -

北京红竹今天 07:42:18

3、防守线目前恒生科技指数波段防守线在5466点,不破反弹还可以延续,跌破反弹结束,这已经第三次上移了。但大方向依然没结束,而且我也不建议担心跌破之后的回落。科创50也是不适合追高,五分钟级别2个中枢已经出了,防守线还没上移,如果出现三买到时候我在和大家说。沪指也是还差个五分钟级别三买。总之,大方向还向上,短期防守线有的指数已经有了,有的还没有。