【投资维权315线索征集】你投诉,我报道!在这里,我们为股票、基金投资者提供一个因违法违规行为遭受损失的曝光平台。新浪财经爆料线索征集启动,当您的权益受到侵害欢迎向【黑猫投诉平台】投诉,受损股民可至【新浪股民维权平台】维权。

中山证券李湛

●客观分析历史上A股市场典型牛市的特征,既可以为我们理解历史上A股牛市的演变规律提供一定的经验证据,也可为我们分析当前A股市场走势提供一些有益参考。我们从市场行情特征、交易特征、投资者参与意愿特征和行业板块的表现等四个维度,对2007年和2015年A股市场两次典型牛市的特征进行了梳理分析。

●基于相关指标来分析2019年初以来的市场走势,如果从股指表现、市场交易情况、投资者参与意愿以及行业板块涨幅来看,当前市场还并不具备大牛市的指标特征。但当前市场中的某些指标已经反映出牛市前期的一些特征,如市场估值处于近两年来的低位、市场成交额放大和换手率增加、外资进一步加快入场布局以及非银金融行业涨幅靠前等。

●我们认为,年初以来由于内外的“预期差”导致投资者情绪改善,市场走出一波明显的修复性行情。可以预计,伴随着国内外市场环境的改善和政府部门的政策支持,投资者信心将会进一步增强,增量资金可能会陆续进入市场。因而,直到今年“两会”,近期市场表现出来的修复性反弹趋势仍有一定的上行空间。

●展望未来,我们认为年内国内的改革措施有望加快落地,因而,投资者不妨对今年“两会”以后的市场行情也抱有更为乐观的态度。

正文

国内A股市场特有的散户主导交易的结构,可能导致牛市演变的不同阶段具有不同的特征,同时,不同时期的牛市在同一个演变阶段可能也会具有某些共性。因而,客观分析历史上A股市场典型牛市的特征,既可以为我们理解历史上A股牛市的演变规律提供一定的经验证据,也可为我们分析当前A股市场行情提供一些有益参考。

本报告选择了2005-2007年和2014-2015年两次典型牛市,分析从牛市前期到牛市顶峰时期的市场行情特征、交易特征、投资者参与意愿特征以及行业板块特征,据此归纳出两次牛市在不同阶段的共同特征。最后,我们基于这些共性来判断2019年以来的A股市场的行情是否具有类似于这两次牛市的某些特征,据此为分析A股市场的未来走势提供一些经验证据。

本报告分为三大部分,第一部分从市场行情、交易特征、投资者参与意愿特征和行业板块特征等四个方面,对两次典型牛市的阶段性特征进行了统计分析;第二部分梳理归纳了两次牛市共同的阶段性特征;基于前两部分提炼出来的相关指标,最后一部分基于前述的相关指标,对2019年以来的A股市场行情进行了分析。

1.两次牛市演变的阶段划分依据

将上证综指在牛市中涨幅均分为三段并结合其走势来划分牛市的前、中、后等三个时期。

尽管上证综指存在某些缺陷导致其难以代表整个A股市场,但绝大多数投资者还是以上证综指的走势来判断市场总体走势,因而,此处我们也采用这一指标。从股市数据和现有的相关分析来看,一般认为2007牛市开始于2005年6月,结束于2007年10月,期间上证综指从2005年6月1日的1039.19点上涨至2007年10月16日的6092.06点,涨幅486.23%。将其涨幅均分为3段,则每段涨幅大致为162%。据此,可得出2007牛市前期结束时上证综指的点位在2722.68左右,中期结束时上证综指点位在4406.17左右,后期结束时上证综指点位则为最高点6092.06。同时,以上证综指不断走高后出现一段时间持续性回调为依据来划分牛市不同时期。从图1中可以看到,2007牛市中上证综指在2007年1月和2007年5月均出现一段时间的持续性回调,其中1月回调时间跨度为2个星期,5月回调时间跨度为1个月,因而可将1月、5月的上证综指最高点作为划分牛市不同时期的节点,而上证综指1月最高点位为24日2975.13点,5月最高点位为29日的4334.92点,与依据涨幅计算的点位大致相同。因此,结合涨幅均分段的情况和上证综指走势特征,将2007年牛市的前期划分为2005年6月到2007年1月,中期划分为2007年2月到5月,后期划分为2007年6月到10月。

根据上述类似的标准再对2015年牛市进行时期划分。一般认为2015年牛市开始于2014年7月,结束于2015年6月,期间上证综指从2014年7月1日的2050.28点上涨至2015年6月12日的5166.35点,涨幅为151.97%。同样将其涨幅划分为3段,则每段涨幅大致为50%。据此,可得出2015牛市前期结束时上证综指的点位在3075.42点左右,中期结束时上证综指点位在4100.56点左右,后期结束时上证综指点位则为最高点5166.35。另外,从图2中可以看到,2015牛市中上证综指在2015年1月和2015年4月均出现一段时间的持续性回调,其中1月回调时间跨度为1个月,4月回调时间为2个星期,而上证综指1月最高点位为8日的3293.46点,4月最高点位为27日的4527.40点。因此,将2015牛市前期划分为2014年7月到2015年1月,中期划分为2015年2月到4月,后期划分为2015年5月到6月。

将2007牛市和2015牛市时期划分的情况总结如下表(表1)所示:

2.牛市中的市场行情特征

人们一般认为股指和市场估值是市场行情的直接体现,股票指数的涨跌以及市场估值的高低能够有效反映出市场行情的好坏,股票指数上涨则意味着市场行情转好。因而,我们以各大股指和相应的市场估值为指标对市场行情特征进行分析。

根据上述对于牛市不同阶段的划分,将2007和2015牛市不同时期各大股指的环比涨幅情况进行计算分别得到表2、表3。从表2、表3中可以看到,牛市中各大股票指数普涨,且涨幅较大,一般至少可达到100%以上。在表2、表3中,分别将上证50、沪深300、中证500、中小板指以及创业板指进行相互比较,阶段性环比涨幅靠前的指数用红色标出,阶段环比涨幅靠后的用绿色标出。值得注意的是,由于中小扳指从2005年6月7日才开始启用,其在2007牛市前期的涨幅靠前并不能有效反映当时市场实际情况,因而应将其剔除掉。

比较不同时期各大股指的涨幅变化情况,可得到如下几点结论:

第一,牛市前期,上证50、沪深300等大盘蓝筹股指表现较好。从表2中可以看到,2007牛市前期沪深300指数阶段环比涨幅为202.85%,表现好于中证500。从表3中可以看出,2015牛市前期上证50领涨市场,阶段环比涨幅最大为72.65%,而同期创业板板指和中小板指的表现相对较弱,其中创业板指涨幅最小,仅为9.22%。牛市前期大盘股指均表现较好的原因在于,一方面,投资者刚刚进入市场,态度会比较谨慎,因而更加青睐于基本面表现比较扎实的大盘股;另一方面,大盘股指的表现与市场人气发生正反馈作用,进一步助推股指上行。

第二,牛市中期,股指涨幅的切换明显。中证500、创业板指、中小板指等中小盘成长性股指表现较好,同期大盘股指表现相对较弱。从表2中可以看到,2007牛市中期中证500指数领涨,阶段环比涨幅最大为112.53%;同期上证50指数涨幅靠后,阶段环比涨幅最小为42.17%。从表3中也可以看到,在2015牛市中期,创业板指领涨,阶段环比涨幅最大为78.19%;同期上证50指数依然涨幅靠后,阶段环比涨幅最小为29.33%,且同期中证500指数仍强于沪深300和上证50。通过上述现象我们发现在牛市中期市场风格存在一次切换,由大盘价值蓝筹股转为中小盘成长股。风格切换的原因可能在于,此时场外投资者加速入场,在这一阶段,股指上涨更多是基于公司股票价值增长的想象空间,大盘蓝筹股遭遇价值天花板,相应股指的空间有限,而具备高成长性的中小盘股更容易受到市场青睐,因而代表这些股票的股指涨幅比较靠前。

第三,两次牛市后期股指表现存在差异,共同特征并不明显。从表2中可以看到,2007牛市后期大盘蓝筹股指回归强势,上证50指数领涨市场,阶段环比涨幅最大为55.14%,同期中证500和中小板指表现一般,其中中证500指数涨幅靠后,阶段环比涨幅最小为5.94%。而从表3中可以看到,2015牛市后期则中小盘成长股指表现依旧强势,创业板指领涨市场,阶段环比涨幅最大为43.53%;同期上证50和沪深300等大盘蓝筹股指表现一般,其中上证50指数阶段环比涨幅最小为4.54%。因而,2007和2015两次牛市后期股指表现并无出现明显的共同特征。

我们也可以换一个角度,从市场估值看市场的走势。图3给出了股指处于不同阶段时的市场估值(PE)情况。从图3可以看出,在牛市启动前,上证综指估值长期持续处于低位,表明市场具有投资价值。后期随着股指不断攀升,上证综指估值也不断走高,而且在后期上证综指攀升速度加快,估值上升速度也持续加快。因此,估值上升速度加快可视作牛市结束的征兆性指标之一。

3.牛市中的市场交易特征

一般而言,市场成交量大小以及换手率高低可以反映出市场活跃程度的大小,市场成交量和换手率越大,则市场交易活跃度越高。此外,融资融券余额以及新发行基金数额可间接反映出通过其他方式参与市场交易的资金量水平,融资融券余额和新发行基金数额越大,则市场交易活跃度越高。因此,我们选取市场成交额、换手率、融资融券余额和新发行基金数额作为分析市场交易特征的指标,对两次牛市的交易特征进行分析。

(1)市场成交额特征

牛市前期,交易额会显著高于震荡市的成交量水平且能持续一段时间。从图4、图5中可以看到,2007牛市和2015牛市开始时,交易额都有显著的放大趋势,而且交易额能够在一段时间内维持在相对较高的水平。因而,交易额放大且能持续,可视为牛市

启动的标志之一。

牛市中期,市场交易额在经过一段时间相对高位运行后显著放大。从图4、图5中可以看到,在牛市中期,市场成交额会有一段时间的显著放大而且能够有效突破前期高点,但突破前期高点后则又转入下行通道,回落至相对低位上运行。交易额的这种回调可能表明市场投资者还心存疑虑,并没有完全参与其中,导致交易额缺乏持续放大的基础,因而在短时间内冲高后会有所回落。

牛市后期,市场交易额持续放大并保持高位运行,市场成交额先于上证综指见顶。从图4、图5中可以看到,在牛市后期,随着更多的投资者参与到市场交易之中,市场活跃度较高,市场交易额持续放大并保持高位运行。另外,从图4、图5中也可以看到,2007和2015牛市的成交额均先于上证综指见顶,表明成交额是股指持续上涨的重要支撑。而成交额在牛市后期达到天量高点后开始回落,可看作是牛市缺乏继续上行动力的标志之一。

(2)换手率特征

牛市前期,换手率短期内创出新高,且能持续处于相对高位。从图6、图7中可以看到,2007牛市和2015牛市前期换手率皆创出阶段新高,2007牛市前期换手率最高为6.37%,2015牛市前期换手率最高为9.40%。另外,从图6、图7中也可以看到,换手率还会在相对高位持续一段时间,表明这段时间市场交易活跃。而在换手率持续一段时间高位运行后,则又回落到低位徘徊。因而,可将换手率创出阶段新高并持续一段时间在相对高位运行视为牛市开启的标志之一。

换手率最高点多出现在牛市中期后半段。2007牛市换手率最高为2007年5月30日的8.07%,2015牛市最高点为2014年12月9日的9.40%。此外,2015年5月28日的换手率也高达9.34%,表明随着牛市基调确立,此时有更多的投资者参与到市场交易之中,从而使得换手率创出新高点。

牛市后期,换手率开始出现下降趋势且先于上证综指见顶,换手率曲线走势与上证综指曲线走势之间的剪刀差逐渐变大。从图6、图7中可以看到,在牛市后期,随着上证综指的不断走高,换手率开始出现下降趋势并逐步回落至牛市开始时或牛市中期的水平,与上证综指走势之间的剪刀差越来越大,这一现象在2007牛市中表现的较为明显。上述现象反映出牛市后期,市场交易活跃度下降,投资者多持股待涨。因而,当市场换手率在创出高点后开始回落,可视为牛市已到后期的标志之一。

(3)融资融券余额特征

融资融券余额持续快速增加可视为牛市开启的标志之一。从图8中可以看到,随着上证综指开始上行,融资融券余额同样开始快速攀升,而且在初期上升速度更是快于上证综指,表明牛市中投资者通过融资融券买卖股票活跃。此外,从图8中也可以看到,融资融券余额的走势在牛市过程中基本与上证综指走势一致,而且在上证综指回调整理时,其同样继续保持上升走势。但从图8中也可以看到,融资融券余额的见顶时间滞后于上证综指。因而,其在指示牛市结束方面的作用相对有限。

(4)新基金发行特征

新发行基金数额较震荡常态期间显著增加可视为牛市启动的一个标志。从图9中可以看到,随着新发行基金数额增加,上证综指出现明显上涨,可见新发行的基金对于上证综指的走势具有重要影响。在牛市前期,新发行的基金数额明显高于之前的震荡市中发行的数额,在2007牛市中表现的尤为明显。随着牛市结束,市场进入熊市,新基金发行出现断崖式下跌。

4.牛市中的投资者参与意愿特征

市场普遍认为新增投资者数量可以反映投资者的参与意愿,新增投资者数量越多,投资者参与意愿则越强。此外,证券市场交易结算资金余额以及银证转账净额可以反映出投资者投入股市的金额大小和在证券与银行账户之间的操作频率,从而间接反映出投资者参与意愿。一般来说,证券市场交易结算资金余额越大和银证转账净额波动幅度越大,则投资者参与意愿越强。因此,我们在分析投资者参与意愿时,选取新增投资者数量、证券市场交易结算资金余额以及银证转账净额作为指标来进行。

(1)新增投资者数量

新增投资者数量与上证综指间具有正相关关系。从图10、图11中可以明显看到,随着投资者数量增加速度加快,上证综指出现明显上涨,在牛市后期这种现象尤为明显。而随着新增投资者数量增加速度的下降,上证综指则对应出现下跌趋势。这种现象主要与A股市场的交易由散户主导、交易的投机性较强的结构特征有关。

在牛市前期,场外投资者对于市场的总体走势不是特别确定,对市场多保持观望态度,仅有部分投资者选择进入市场投资。从图10、图11中可以看出,牛市启动前新增自然人投资者数量并无太大波动,基本上保持着水平状态。而同期股指也没有太大变化,间接验证了我们提出的第一个观点。此后,随着牛市基调日益明确和市场赚钱效应日益突出,位于场外的投资者的加速跑步入场,此时自然人投资者数量急速增加,推动上证综指同样加速上行,短期内涨幅明显高于前期较长时间的涨幅。

(2)证券市场交易结算资金余额特征

证券市场交易结算资金余额短期内快速上涨至相对高点且能够持续一段时间,可看作牛市启动的标志之一。从图12中可以看到,在牛市前期,证券市场交易结算资金余额存在明显增长,而且,证券市场交易结算资金余额能够在一段时间内处于相对高位,而同期上证综指存在明显的上升趋势。

牛市过程中伴随着证券市场交易结算资金余额的持续走高,而证券市场交易结算资金余额先于上证综指见顶。从图12中可以看到,随着上证综指不断走高,证券市场交易结算资金余额也不断攀升。此外,从图中也可以看到,证券市场交易结算资金余额先于上证综指见顶,证券市场交易结算资金余额在短时间内从阶段高位快速降低后,上证综指也会出现较大幅度的下跌。因此,可将证券市场交易结算资金余额在高位快速下跌作为股指走低的前兆之一。

(3)银证转账净额特征分析

牛市中,银行转账变动净额波动幅度加大,银证转账变动幅度持续放大可能是牛市启动的标志之一。从图13中可以看出,随着上证综指不断走高,银证转账的波动幅度也持续加大,表明投资者资金在银行和证券账户之间转换频繁和转账数额逐步增加,从而更多的资金进入到股市之中,助推股指上行。另外,从图13中也可以看到,随着银证转账净额的大幅减少,上证综指出现下跌。因而,可将银证转账净额的大幅减少作为股指下跌的先行指标之一。

5.牛市中的行业特征

根据前面对于牛市不同时期的划分,分别计算2007牛市和2015牛市中28个申万一级行业在每个时期的涨跌情况,并对涨幅靠前和靠后的行业进行比较分析,得出在牛市不同阶段的行业变化情况,据此分析牛市的阶段性特征。

2005年1月-5月和2014年1月-6月的两次牛市启动前,各板块涨幅都不明显,且超过半数的板块都处于下跌状态。如图14所示,2007牛市启动前无行业实现上涨,其中银行、非银金融、食品饮料以及建筑装饰等行业跌幅较小;2015牛市启动前大部分行业下跌,如图15所示,上涨的行业仅有12个,其中计算机、通信、电子元器件以及传媒等行业涨幅靠前。

牛市前期,非银金融、银行、房地产以及国防军工等行业涨幅靠前,电子元器件、计算机、通信等行业涨幅靠后。两次牛市前期涨幅均位于前三分之一的行业有非银金融、国防军工、银行以及房地产。其可能原因在于,牛市基调确定对于具备金融属性的行业是重大利好,尤其是非银金融行业,这些行业率先突破上涨带动股指上行,使得牛市氛围更加浓厚,如图16和图17所示。因而,据此我们可以大致推断,在牛市前期领涨的行业可能一般为非银金融、银行、房地产等行业。此外,从牛市前期涨幅靠后的行业来看,两次牛市中电子元器件、计算机、通信等行业涨幅靠后。从行业的板块属性来看,牛市前期大盘蓝筹股集中的行业涨幅靠前,而中小盘成长股集中的行业则涨幅相对滞后。

牛市中期,纺织服装、建筑装饰、轻工制造等行业涨幅靠前。如图18和图19所示,两次牛市中期涨幅均位于前三分之一的行业有纺织服装、建筑装饰和轻工制造。其可能原因在于,牛市中期市场风格切换,投资者的注意力逐步转移至中小盘成长股集中的行业。从涨幅靠后的行业来看,两次牛市中期涨幅靠后的行业均有银行、非银金融以及食品饮料行业,反映出此时市场对于价值蓝筹大盘股关注度相对较低,也从侧面验证了我们前面的观点。因而,我们认为可将中小盘成长股所在的行业如电子、轻工制造、计算机、传媒以及通信等涨幅靠前,大盘价值蓝筹股所在行业如银行、非银金融以及食品饮料等涨幅靠后,视为牛市已步入中期的标志之一。

牛市后期,部分投资者避险情绪上升,逐渐选择回归到大盘蓝筹股集中的行业。如图20和图21所示,到了牛市后期,随着股指的不断走高,市场持续暴涨,人们的避险情绪开始增长,在给定的指数水平下,会觉得蓝筹股的业绩相对更靠谱,所以选择大盘蓝筹股指所在的行业。因而,在牛市后期,银行、非银金融以及国防军工等防御性强的行业涨幅靠前,这一特征在2007牛市中表现的最为突出。

对比牛市不同时期的行业特征,我们发现银行、非银金融、房地产、食品饮料、国防军工、计算机、通信以及电子元器件等行业,可能是表征市场风格很好的风向标。其中,银行、非银金融、房地产、食品饮料以及国防军工等行业代表的大盘蓝筹风格多在牛市前期表现突出,并能领涨市场;而计算机、通信以及电子元器件等行业代表的中小盘成长风格则在牛市中期表现较好;牛市后期,投资者避险情绪上升,逐渐回归到非银金融、银行、国防军工、食品饮料以及家用电器等防御性强的行业中。因而,我们可根据上述这些行业在不同时期的涨跌幅情况,大致判断市场走势的情况。

综上所述,将牛市启动的标志做如下总结归纳:

大盘蓝筹股指上涨幅度大于中小盘成长股指。牛市前期,市场风险偏好相对较低,投资者选股多以业绩稳定和防御性强的大盘蓝筹为主,对中小创个股配置相对较少。因而,在牛市前期,上证50、沪深300等大盘股指涨幅相对较大。而中证500、中小板指、创业板指等中小盘成长股指则涨幅相对较小。

市场估值持续处于相对低位。牛市启动前和牛市前期,市场估值一般持续位于低位。

市场成交额和换手率短期内创出新高且在能一段时间内保持相对高位。如前所述,牛市前期,市场成交额及换手率均有明显上升,创出阶段新高。在创出阶段新高后,市场成交额和换手率还可在相对高位持续运行一段时间,表明已有部分场外资金进入市场交易,市场交易活跃度提升明显。

融资融券余额快速持续增加。融资融券余额快速持续增加,改善了股市中的流动性,表明投资者风险偏好持续提升,助推股指上行。在牛市前期,融资融券余额在短期内持续快速增加,融资融券余额显著高于震荡市期间。

新发行基金数额增加明显。牛市前期,新发行基金数额短期内显著增加至新高位,而新发行基金数额的增加,使得市场内资金增加,流动性改善,有利于股指上行。

投资者数量增加明显。投资者数量增加,表明更多的场外投资者参与到市场之中,投资者参与意愿增强,市场增量资金持续增加,推动市场交易活跃,助推股指上行。

证券市场交易结算资金余额短期内快速上涨至相对高点且能够持续一段时间。牛市前期,随着更多投资者进入市场参与交易,证券市场交易结算资金短期内快速上行至阶段新高且在相对高点能够持续运行一段时间。

银证转账净额波动加剧。投资者将资金频繁的在证券与银行账户之间进行转换使得银证转账净额波动加剧,间接反映出投资者市场参与度增加,促进股指上行。在牛市前期,银证转账净额波动幅度明显加大,表明了投资者逐步参与到市场交易之中。

银行、非银金融、地产、国防军工以及食品饮料等行业涨幅靠前。牛市前期,投资者市场态度相对谨慎,如前所述,选股多以具有业绩支撑和防御性强的个股为主,而军工、银行、非银、食品饮料以及地产行业中的个股多业绩稳定,能够有效吸引投资者,在牛市前期涨幅靠前,尤其是非银金融行业,在两次牛市前期均涨幅居前。

6.牛市不同阶段的特征总结

如前所述,在牛市的不同阶段,各类指标呈现出不同的特点,表4对此进行了梳理归纳。表4的这些指标变动可为投资者判断牛市所处的阶段和制定具体的投资决策提供一些有用信息。

7.2019年以来的A股市场走势分析

2019年至今的A股市场,市场主要股指均呈现上涨态势。从行业层面来看,28个申万一级行业呈现普涨格局,电子、家用电器、食品饮料、非银以及计算机等行业涨幅靠前。虽然市场活跃度较2018年有所改善,但仍处于相对低位,且投资者参与意愿依然不足。从表4中总结的两次大牛市各个阶段的指标特征来看,2019年以来A股市场类似于两次牛市启动时的信号并不明显,得出这种判断的主要理由如下:

首先,从市场行情来看,2019年以来市场主要股指均呈现上涨态势,中小创成长股指表现相对较好。如图23所示,截至2月19日,2019年以来,在市场主要股指中,中小板指涨幅最大为19.08%,创业板指涨幅为14.43%,大于上证50指数的13.98%和上证综指的11.78%。此外,从图24中可以看到,2019年以来上证综指估值呈现上升趋势,但仍处于近两年来的相对低位,这表明当前市场可能存在长期配置价值。根据表4中归纳的牛市市场行情特征,今年以来中小创成长股指表现相对较好,并不符合牛市前期大盘蓝筹股指涨幅靠前的特征。但是,由于观察的时间窗口太短,对于市场是否会步入牛市仍需要进一步观察。比较确定的一点是,当前A股市场相对便宜,且2018年初以来影响市场的两大不利因素——中美贸易冲突和金融紧缩性调控政策近期以来已经得以明显缓和,部分行业业绩爆雷风险也逐渐被市场所消化,因而,前期已经大幅回调的市场整体逐渐迎来较好的投资机会。

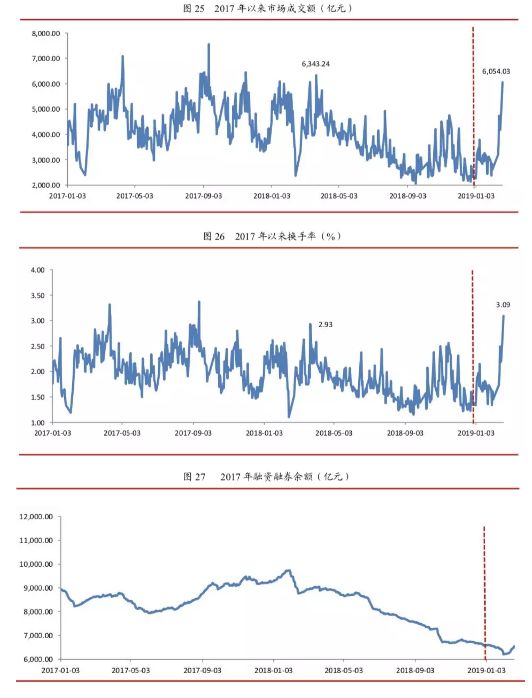

其次,从市场交易来看,市场活跃度有所改善,市场情绪逐渐回暖。从市场成交额来看,如图25所示,2019年以来市场成交额呈现震荡上涨趋势。尤其是2月以来,市场成交额持续增加,市场量能明显放大。从市场成交额的绝对数量来看,2月19日市场成交额突破6000亿,为近半年内的高点。虽然这一数据与牛市期间上万亿的成交额水平差距明显,但较2018年市场成交额增加明显,且增长迅速,反映出短期内投资者投资交易意愿增强。从换手率来看,如图26所示,2019年以来换手率走势大致与市场成交额相同,2月19日市场换手率达到近一年的高点为3.09%,这同样反映出当前市场活跃度较2018年有所提升。从信用交易活跃度来看,如图27所示,2019年融资融券余额呈现先降低后增加的趋势,但整体而言处于2017年以来的低位,这一指标反映出2018年股指大幅下行抑制了投资者通过信用交易方式参与市场交易,且当前投资者对于加杠杆炒股的态度可能较为谨慎,但同时也反映出当前市场还可能存有上行空间。从新发行的基金数额来看,如图28所示,2019年1月基金发行数额较低,但考虑基金有建仓期,2018年10月发行的基金数额较大且可能在今年会进入市场参与交易,这也在一定程度上为市场提供了增量资金。

此外,值得注意的是,伴随着沪港通和深港通的推行,大量外资通过这一机制在A股市场上进行投资并对A股市场的影响逐步加大。图29展示了2017年以来外资通过陆港通在A股上的累计净买入额,可以看到,2019年以来外资加速进入A股市场进行交易,这一方面为市场上提供了更多的增量资金,另一方面由于外资青睐于价值投资,此时大量的外资涌入A股市场,则反映出当前市场确实可能存在配置价值。总的来说,从市场交易特征来看,当前市场投资者情绪较2018年有所转好,市场活跃度也有所改观。从这些指标的绝对数值来看,似乎当前市场并未步入牛市,但同样由于观察的时间窗口较短,因而未来一段时间内需要进一步观察市场成交额、换手率以及融资融券余额等指标能否进一步创出新高并保证较好的持续性。如果这些条件能够很好的满足,未来一段时间内市场可能有望进一步上行。

再次,从投资者参与意愿来看,投资者参与意愿依然不足。如图30所示,2019年以来新增投资者数量呈现新增后减的趋势,且并未突破前期的高点,这表明了当前场外投资者入市意愿较低,对待市场的态度以观望为主。但可以预计的一点是,随着近期市场行情回暖、内部政策趋向温和以及外部条件向乐观方向改善,未来市场中新增投资者的数量可能会有所增加。从投资者参与意愿来看,当前市场投资者入市意愿不足,投资者参与意愿特征可能更与非牛市时期的特征相符合。但未来随着市场行情的演绎、政策趋向温和以及外部环境改善,可能会吸引部分场外投资者进入市场投资,投资者的参与意愿可能会有所增加。

最后,从行业板块层面来看,28个申万一级行业均呈现上涨态势,成长与价值股集中的行业均表现较好。如图31所示,2019以来,电子、家用电器、农林牧渔、非银金融、食品饮料等行业涨幅靠前,纺织服装、综合、公用事业、建筑装饰、休闲服务等行业涨幅靠后。其中,由于农林牧渔行业的周期性特征,此处将其从涨幅靠前的行业中剔除,则成长股集中的电子行业涨幅最大为24.59%,价值蓝筹股集中的家用电器、非银金融以及食品饮料等行业涨幅均接近或超过20%,作为牛市先行指标的非银金融行业涨幅为20.25%。此外,另一成长股集中的计算机行业涨幅位于第五位(剔除农林牧渔行业后),且今年以来的涨幅为17.88%。从行业板块来看,2019年以价值蓝筹股与成长股集中的行业均涨幅靠前,分化并不显著,这与牛市前期行业涨幅分化的特征并不符合。但值得注意的一点是,作为牛市先行指标的非银金融行业,今年以来涨幅居前,但到目前其涨幅仍相对有限。同样由于观察的时间窗口太短,需要做进一步的观察,如果未来一段时间内非银金融行业能够进一步大幅度上涨,则市场有可能进一步上行。

综上所述,如果从股指表现、市场交易情况、投资者参与意愿以及行业板块涨幅来看,当前市场还并不具备大牛市的指标特征。但当前市场中的一些指标已经反映出牛市前期的特征,如市场估值处于近两年来的低位、市场成交额放大和换手率增加、外资进一步加快入场布局以及非银金融行业涨幅靠前等。

我们认为,年初以来由于内外的“预期差”导致投资者情绪改善,市场走出一波明显的修复性行情,且直到今年“两会”,近期市场表现出来的修复性反弹趋势仍有一定的上行空间。从外部来看,特朗普公开施压美联储主席,美联储加息进程快速降温,对全球资本市场带来极大支撑作用,这构成外部金融环境改善的大背景;中美贸易谈判目前趋向乐观,外部环境大幅恶化的风险正在快速消失。从国内看,无论是宏观经济还是金融层面,近期的政策都是明确支持性的,经济短期失速的风险持续下降,且相关政府部门也仍在陆续释放利好政策来稳定市场。因而,内外情绪改善之下,年初以来的股市走出一波明显的修复性反弹行情。可以预计,伴随着国内外市场环境的改善和政府的政策支持,投资者信心将会进一步增强,增量资金可能会陆续进入市场。

展望未来,我们认为年内国内的改革措施有望加快落地,因而,投资者不妨对今年“两会”以后的市场行情也抱有更为乐观的态度。我们的年初展望报告观点很鲜明——“乍暖还寒时候,革旧方可图新”。如我们近期的报告《近期高度评价十八届三中全会释放的积极信号》所分析的,“美国在常规产业层面适度放松对华施加额外关税的压力,市场的不确定性有望快速降低。但在高端产业尤其是5G、人工智能等方面,中美之间乃至中国与主要发达国家之间的产业竞争角力可能仍会持续。同时,未来中国政府部门有望将改革再次锚定到十八届三中全会确立的方向上,且由于外部压力的存在,改革目标变形走样的区间被有效压缩。国内的结构性改革有望得以实质推进,使得国内的市场化主体获得一定的资源再配置红利空间。在此格局之下,经济和资本市场可以产生良性互动,资本市场的表现也将有望更加积极。”

本文作者:中山证券首席经济学家李湛,来源:湛述宏观

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)