炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中信建投证券研究 文|赵然 李鑫

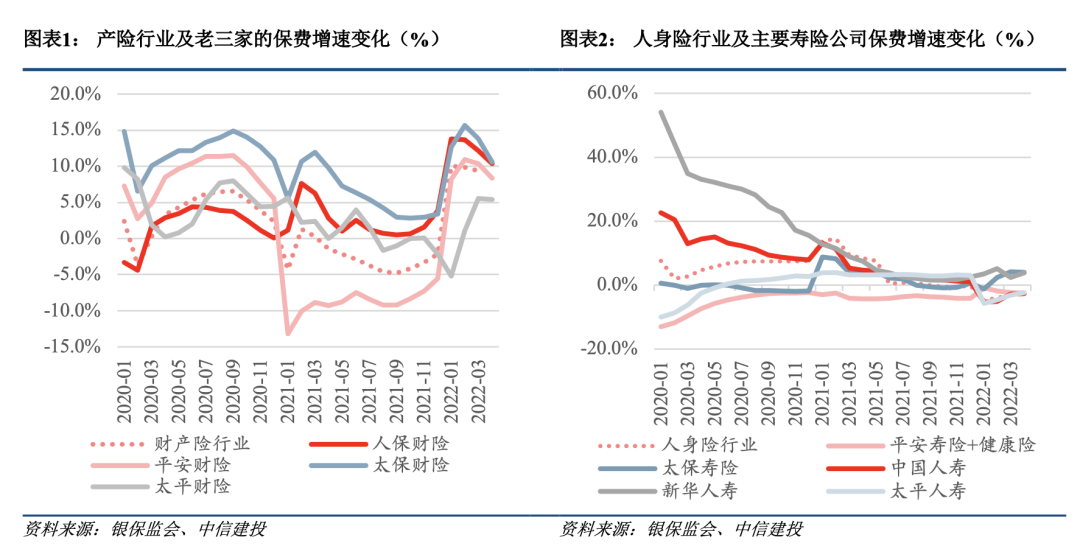

金融周期与监管周期相挂钩,严监管周期下、龙头险企负债端盈利能力将更为凸显。产险行业,尤其车险行业,在经历了过往白热化“价格战”后,自2020年9月迎来全面车险综改压力期。而自年初以来,中国财险盈利能力(车险、非车险)不降反升,估值亦因此提升,符合我们此前的预期。预计寿险龙头也将在严监管全面落地后、出现“强者恒强”的局面。

拐点:重点关注严监管政策的全面落地。根据我们对本轮监管政策的梳理,行业渠道、产品、投资、偿付能力全面承压,继续向下空间不大。从近期相关政策态势看,养老金、康养服务、保险投资等方面的松绑,预示当前的严监管周期或将呈现回暖态势。

投资建议:当前板块处于公募持仓的历史底部,安全边际极高。主要上市险企估值不足0.6xPEV,寿险推荐:友邦保险、中国平安、中国太保,关注:中国人寿、中国太平、新华保险;财险推荐:中国财险。

一、板块回顾:金融周期与监管周期相挂钩,严监管周期下、龙头险企负债端盈利能力将更为凸显。产险行业,尤其车险行业,在经历了过往白热化“价格战”后,自2020年9月迎来全面车险综改压力期。而自年初以来,中国财险盈利能力(车险、非车险)不降反升,估值亦因此提升,符合我们此前的预期。预计寿险龙头也将在严监管全面落地后、出现“强者恒强”的局面。复盘板块估值变化:10年期国债的波动对寿险估值的影响正在变弱;自2017年开始,资本市场对寿险公司的估值评判标准转向以NBV增速为主。

二、寿险板块业绩回顾及拐点预测:

供需不匹配掣肘当前业绩:A. 产品:吸引力有待提升。拆解近年来健康险赔付率提升的原因,主要系竞争加剧后的费率下降,实际保障成本未有明显提升;对比中国台湾地区,商业健康险赔付率、产品费率同步提升,进入良性循环的模式;对比美国,通过整合线下服务网络,构建了较为成熟的商业模式,盈利能力稳固。B.渠道端:代理人是保险产品的一种,培育高质量代理人,是提供更加符合客户需求的产品+服务的核心环节。

险企加快改革步伐,业绩将逐步回暖:A.人力:各家公司人力已基本下滑到2015年左右。B. 产能:随行业渠道改革的深化发酵、预计人力整体结构已有优化,全年保单13个月留存率将呈回暖态势。C. 新业务价值率:辩证看待价值率走低的事实,如适销对路、并不影响公司NBV增长的持续性。康养服务的带动下,保险产品+服务模式将继续打造养老储蓄产品壁垒,为保险公司的NBV可持续性带来新契机。

拐点:重点关注严监管政策的全面落地。根据我们对本轮监管政策的梳理,行业渠道、产品、投资、偿付能力全面承压,继续向下空间不大。从近期相关政策态势看,养老金、康养服务、保险投资等方面的松绑,预示当前的严监管周期或将呈现回暖态势。

三、产险板块业绩回顾及展望:A.车险:本轮综改是对行业盈利模式的颠覆。人保财险alpha效应将持续凸显,预计全年车险行业保费增速预期实现6.1%左右的正增长,人保财险全年保费增速预计将达到7.8%;综合成本率仍将好于同业,保持领先。B.非车险:梳理非车监管政策节奏,在2020、2021两年尤其密集。监管持续收紧、亦将演绎 “马太效应”,利好龙头险企。

投资建议:当前板块处于公募持仓的历史底部,安全边际极高。主要上市险企估值不足0.6xPEV,寿险推荐:友邦保险、中国平安、中国太保,关注:中国人寿、中国太平、新华保险;财险推荐:中国财险。

风险提示:严监管政策持续加码、新单增速大幅下滑、长端利率大幅下行、资本市场大幅下挫。

证券研究报告名称:《2022年中期投资策略报告:产险龙头继续看好,寿险静待政策拐点》

对外发布时间:2022年6月2日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

赵然 SAC 执证编号:S1440518100009

研究助理:李鑫

责任编辑:凌辰 SF179

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)