如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

电子行业海外营收分析专题

来源 国信证券

电子行业海外营收分析专题

国信电子观点:

高度全球化的电子产业链,海外营收比重普遍较大

本篇报告对电子行业各细分板块的海外营收占比进行了定量分析。由于电子行业的全球化分工属性,以及中国已经成为世界最大的消费电子终端生产国。电子行业普遍海外营收占比较大。其中偏中下游的子行业如零部件及组装、半导体封装及设计、面板制造、LED照明、PCB等板块海外营收占比相对较高;功率半导体、被动元件、泛半导体材料及装备、LED芯片、激光加工设备等偏上游子行业海外营收则占比不高。

l受疫情影响短期需求下滑,不改变优质公司的长期成长性

短期海外需求受到疫情影响,随着5G通信网络持续落地,国产替代的加速推进,国内半导体扶持力度的增强,电子行业的长期成长逻辑并未改变。传统领域行业集中度持续提升,企业竞争力持续增强,中国产业升级的过程中,一批电子优质龙头有望脱颖而出,成为世界级的龙头公司,并在新技术领域不断突破并引领市场。

l短期关注内需驱动,长期看好5G、可穿戴、半导体细分龙头

受疫情影响,大部分电子行业短期下游需求受到一定冲击,继续关注新基建、国产替代、以及下游需求以国内政策主导需求为主的相关公司。从更长的时间角度去看,疫情影响最终会消失,中国各个细分电子行业的优质龙头公司竞争力持续增强,短期的需求波动,并不会影响优秀公司的长期成长逻辑。

l持续看好中国电子产业链长期成长,维持板块“超配”评级

5G换机潮在疫情恢复后将是确定性的需求,看好消费电子产业链的长期投资价值,重点推荐立讯精密,歌尔股份,信维通信,长信科技、东山精密、工业富联等,以及顺络电子、光弘科技、联创电子、电连技术等。半导体重点推荐:汇顶科技、鼎龙股份、卓胜微、圣邦股份、兆易创新等。通信基站推荐:生益科技、深南电路、飞荣达等;面板关注京东方A、TCL科技等,维持板块“超配”评级。

l风险提示。

全球疫情影响范围扩大,下游需求恢复不达预期;国内企业复工受阻,产能释放不达预期。

投资摘要

关键结论与投资建议

我们对整个电子行业的细分板块的海外营收进行了统计,得出以下结论:由于电子行业的全球化属性,以及中国已经成为世界最大的消费电子终端生产国。电子行业普遍海外营收占比较大。其中消费电子零部件及组装、半导体封装及设计、面板制造、LED照明、PCB、等板块海外营收占比普遍较高。而功率半导体、被动元件、泛半导体材料及装备、LED芯片、激光加工设备等海外营收占比不高。此外建议关注新基建、国产替代、以及下游需求以内需为主的标的:生益科技、深南电路、顺络电子、飞荣达、三安光电、扬杰科技。

核心假设或逻辑

第一,疫情在全球快速蔓延,已经波及100多个国家和地区,伴随着海外市场疫情的恶化,以及海外贸易及物流的受阻,海外营收占比较大的公司可能受到一定影响,特别是北美、欧洲、东亚等地的需求。

第二,我们详细统计了各个电子细分领域的海外营收占比情况,其中消费电子零部件及组装、半导体封装及设计、面板制造、LED照明、PCB、等板块海外营收占比普遍较高。而功率半导体、被动元件、泛半导体材料及装备、LED芯片、激光加工设备等海外营收占比不高。

第三,继续关注新基建、国产替代、以及下游需求以内销为主的相关公司。从更长的时间角度去看,疫情的影响最终会消失,中国各个细分电子行业的优质龙头公司竞争力持续增强,短期的需求波动,并不会影响优秀公司的长期成长逻辑。

与市场预期不同之处

我们针对电子各个细分板块的海外营收进行统计,针对疫情可能造成的下游海外需求的下滑进行了分析,我们认为电子产业链作为高度全球化的产业之一,中国电子制造企业普遍海外营收占比较大。受到疫情冲击之下,短期的需求下滑并没有改变中国电子行业优质公司的长期成长逻辑。短期建议关注海外营收占比小,受疫情冲击不大的优质标的。

股价变化的催化因素

第一,全球疫情得到有效控制,下游需求恢复超预期。

第二,国内企业复工进展顺利,产能有序恢复。

核心假设或逻辑的主要风险

第一,全球疫情影响范围扩大,下游复工以及需求恢复不达预期。

第二,国内企业复工受阻,产能释放不达预期。

消费电子产业链海外营收影响分析

海外疫情影响扩大,冲击消费电子供应链

根据人民日报的数据,截至北京时间3月22日12时,除中国外,184个国家和地区累计确诊222707例,累计死亡9629例。除中国以外,感染人数较多的主要国家有意大利、美国、德国、西班牙、伊朗等。涵盖北美、欧洲、东亚等地。

疫情在全球快速蔓延,已经波及100多个国家和地区,根据Sea-Intelligence近期发布的报告,自新冠肺炎疫情暴发以来,全球贸易已减少了超过35万个集装箱,其中西北欧、美西北、美东、非洲、东南亚、澳新等航线上停航运力占比超过50%。

由于消费电子的供应链主要集中在中国大陆,伴随着国内疫情的影响逐步减弱,以及复工的稳步推进,供给端有所恢复。而伴随着海外市场疫情的恶化,以及海外贸易及物流的受阻,海外营收占比较大的公司可能受到一定影响。根据Counterpoint的数据,按照地区统计智能手机的市场占有率。其中华为亚洲占比最高,苹果则在北美占比最高,三星在欧洲占比最高。亚洲整体疫情控制强于欧洲和美洲。

根据GFK数据,全球智能机市场,中东非地区、新兴亚太地区、中东欧地区销量同比持续增加,2019年,中国智能手机销量占全球市场份额的26%。

我们将主要消费电子公司近三年来海外营收占比较大的公司进行统计,得出下表。

根据工信部的数据,中国已成为全球最大的消费电子产品生产国、出口国和消费国,2018年,中国手机、计算机和彩电产量占到全球总产量的90%、90%和70%以上,均稳居全球首位。中国2018年中国市场智能手机、台式计算机(PC)、彩电出货量分别占到全球的27.8%、20%、20%。

从上表来看,电子零部件及组装产业链的部分公司海外营收占比较大,主要是由于全球手机品牌的零部件及组装环节都集中在中国,而消费电子终端品牌的销售则大部分在海外。例如苹果产业链的立讯精密、歌尔股份、德赛电池等海外营收占比普遍较大。

安防产业链的海康海外营收占比在30%以下,大华的海外营收占比相对较大海外业务占比达到37%,主要是大华的海外扩张路线更加明确,除北美以外海外营收占比持续提升,而两家公司在疫情较重的美国市场,市场份额占比较小。但在其他地区市场份额

同时也统计了近三年来海外营收占比在20%以内的公司,通过下表可以看出,部分电子零部件及组装公司由于下游客户主要以国内为主,海外营收占比较小。典型代表公司如华为产业链标的:飞荣达、电连技术、光弘科技等。

半导体板块海外营收影响分析

封测、设计环节海外营收占比大

半导体行业2018年海外业务收入502亿人民币,占半导体行业总营收1130亿元的约44.48%,占比相对较高。海外业务营收超过10亿的约9家,其中海外业务较大的公司有长电科技、通富微电等。

在50家半导体公司中,约19家海外营收占比超30%,约15家海外营收占比超过50%。其中如封测环节例如长电科技、通富微电、华天科技等公司2018年海外营收占比均较高。

LED板块海外营收影响分析

LED下游海外营收占比大,LED上游海外占比相对较小

LED板块2018年整体直接海外营收总计约403.53亿元,占总营收1052.81亿比例约38%。32家LED企业中,海外业务海外营收超过10亿的13家,占比约40%。其中木林森等灯具类终端企业,具有较高的海外营业收入额。

LED板块总体直接海外营收占比约38%,其中约16家公司营收占比超过30%,占比约50%,约6家营收占比超过50%,占比约19%。其中终端品牌的灯具及各类LED应用企业海外出口比例较高。

面板产业链海外营收影响分析

海外需求放缓,TV面板出货量及出货面积双降

我们统计了三年来面板产业链的海外营收占比情况,从下表可以看出面板制造及模组等中下游环节由于其下游客户多为海外公司,因此普遍海外营收占比较大。代表公司:长信科技、京东方A、TCL科技等。

同时偏上游的材料和装备环节,由于其客户多为国内面板厂商,因此海外营收占比普遍较小,反映出中游制造领域国内竞争实力已经相对较强,此外由于上游材料和装备环节仍处于国产替代持续提升的渗透期,其下游需求相对刚性。代表公司:东旭光电(维权)、sunnypol等。

从下游面板的需求来看,70%的需求面积来自TV,而中国占据全球TV销量的25%,其次为北美、亚太、西欧、拉美等地区。受到疫情影响,IHS预计2020年,液晶电视面板出货量预计将下降10%,液晶电视面积出货量将下降3%。这是史上第一次出现出货面积下降。我们预计对全年供需造成的影响可能导致面板价格涨幅走弱甚至下滑,但从长周期角度来看,整体供给端的拐点已经到来,需求的短期大幅波动并不影响中国面板厂竞争力持续提升。

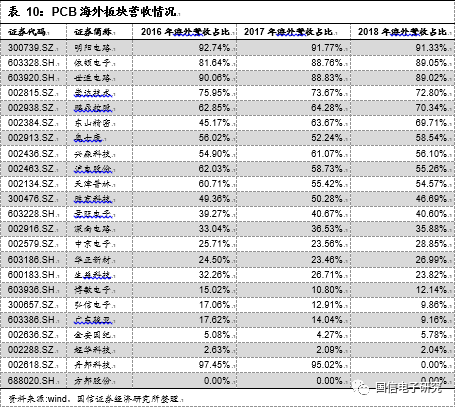

PCB产业链海外营收影响分析

PCB企业海外依存度较高,PCB上游原材料海外营收较小

整体来看,2018年PCB板块上市公司海外收入整体占比水平较高,达到52.8%。其中海外收入占比较高的公司分别为:明阳电路、崇达技术、鹏鼎控股,其海外收入占比均超过70%以上。海外收入占比较低的公司分别为:方邦股份、超华科技(维权)、广东骏亚,其海外收入占比均在10%以下。

部分主要以海外客户为主的公司如明阳电路、崇达技术等占比比较高,同时以苹果为主要客户的公司如鹏鼎控股、东山精密也相对较高。通信PCB中生益科技、深南电路、华正新材等相对占比较低,分别为24%、36%和27%。

PCB上游原材料企业则海外收入占比较低,随着整体PCB产业向大陆转移,国内PCB原材料企业首先突破了国内PCB下游客户,并随着国内PCB企业的快速扩产趋势下高速增长。

功率半导体海外营收影响分析

功率半导体海外依存度普遍不高,下游需求分散

整体来看,2018年功率半导体板块上市公司海外收入整体占比水平适中,达到18.2%;其中,海外收入占比最高的三家公司分别为:扬杰科技,华润微,其海外收入占比均超过20%以上,整体来说比例并不高。海外收入占比最低的三家公司分别为:士兰微,台基股份,斯达半导,其海外收入占比均在10%以下。

功率半导体行业板块整体对海外市场依存度一般,海外市场出口影响整体适中且分化,这主要是由于功率半导体下游应用行业较为分散所导致的。海外收入占比的高低主要取决于功率半导体下游的主要市场分布情况,例如照明,光伏,家电等下游行业对于海外市场依赖度明显较高,工控、LED以及轨交等行业则明显主要依赖于国内市场。

被动元件海外营收影响分析

被动元件海外依存度普遍不高,内销依然是主流

我们梳理了A股被动元件公司2018年海外收入情况:

整体来看,2018年功率半导体板块上市公司海外收入整体占比水平适中,达到20%;其中,海外收入占比最高的三家公司分别为:法拉电子,其海外收入占比均超过30%以上。海外收入占比较低的公司分别为:风华高科(维权)等,其海外收入占比均在10%以下。

我们认为,被动元件行业板块整体对海外市场依存度一般,海外市场出口影响整体适中且分化,这主要是由于被动元件本身种类分散,下游应用广泛所导致的。我们认为被动元件板块整体情况较为复杂,必须综合考虑企业下游行业需求的组成以及海外企业的竞争和复工情况,难以得到统一的判断依据。

激光加工板块海外营收影响分析

激光加工产业链以国内客户为主,海外营收占比不高

我们梳理了A股激光加工板块公司2018年海外收入情况:

整体来看,2018年激光加工板块上市公司海外收入整体占比水平较低,达到13%;其中,海外收入占比较高的公司为:杰普特,其海外收入占比均超过30%以上。海外收入占比较低的公司分别为:柏楚电子、帝尔激光,其海外收入占比均在5%以下。

由于激光加工行业本身较为分散但是业务相似,因此我们以大族激光,华工科技以及锐科激光这三家龙头公司作为代表进行分析。我们可以看到这三家公司海外收入占比十分有限,主要仍然以国内直接客户为主。但是同时,激光加工行业与宏观经济相关性极强,需要密切关注国内基建和消费电子大客户需求。

风险提示

第一,海外疫情扩散,致下游需求不达预期。

第二,可穿戴设备创新升级不达预期,可穿戴设备出货量不达预期

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:王涵

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)