来源微信公众号:IPO早知道

IPO早知道研究员:Aspirin

在2019年,“独角兽”公司通过首次公开发行(IPO)上市的融资额有望接近1000亿美元。

如果能够获得发行配额,IPO可能是极具吸引力的投资,但在二级市场购买时则要少得多。自1980年以来,首次交易日的平均回报率为18%,而在首日IPO之后的6个月和3年内,其收益率大致在扣除风险调整的市场回报率中大致相同。

今年首次公开募股的公司的强劲表现,可能会提升投资者情绪,吸引更多投资者入市,从而对整体股市表现产生积极影响。

今年,超过100只“独角兽(价值超过10亿美元的私人融资型初创企业)”冲进了IPO这个斗兽场,其中更有着例如Uber, Airbnb, pinterest等这些估值超过10亿美元的公司早早的便受到大众媒体和投资者的关注。投资者决定买入前提是,上市前几个交易日内股票价格能够明显上升。

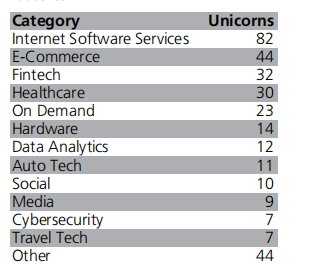

表1 数据来源于CB Insights, UBS

表1 数据来源于CB Insights, UBS在决定参与一家独角兽IPO投资之前,了解IPO公司的业绩模式,以及根据他们的优势去评估是非常重要的。

其一,在IPO过程中确认报价对潜在回报是有着直接影响的。此外,因为有限时间的历史过往,市场需要一段时间去正确的衡量这些“独角兽们”的价值,或者说价格更为恰当。当我们回顾一些研究不难发现,这些公司平均第一个交易日的回报是在百分之十几左右,而在其后的六个月到3年会调整至大概相同或者低于风险调整后的市场回报。

这些平均IPO回报掩盖了赢家和输家之间的巨大差异鸿沟。首日下跌的输家很少,而五年后大约60%的IPO总回报率均为负,只有一小部分的IPO回报率“表现异常”显示为正。在任何领域都很难区分潜在的赢家和输家,但发行人和IPO的特征(如年龄、规模和资金来源)确实与业绩相关。这项研究的收获是:获得IPO配售是非常有回报的投资,但是首日的表现更多取决于你购入的是哪些公司。

即使对于没有参与IPO的投资者来说,今年IPO集体的强劲表现也可能对股市的整体表现产生积极影响。首次公开募股通常是自成一体的事件,仅仅与发行公司相关或是可能也与其接近的发行公司相关。但考虑到今年IPO的潜在规模—发行收益总额可能接近1000亿美元,这些公司的市值接近6000亿美元—良好的IPO回报应该会大大振作投资者对股票的普遍看法,提供另一个市场逆风。

如果如此“火爆”的IPO市场成为现实,将对比上个世纪90年代末的互联网时代,对比那一个时期的结束,停止的理由,或许有迹可循。但是两个时期不同之处在于公司属性和投资者的兴奋情绪是截然不同的,这一点表明,这一次的结果会因为更理性而更加良性。但是投资者们也要做好准备,即使相当可观的回报是可被期待的。但是经济和市场条件充斥着不可控性,情况也有可能变得不利。

在参与IPO之前你必须知道的基础知识

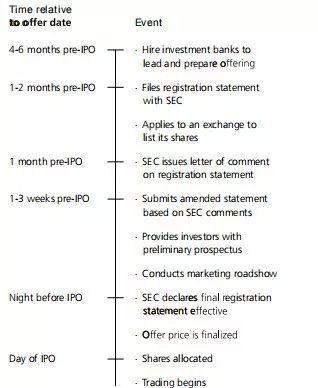

首次公开募股(IPO)是一家私有公司向公众出售股票并开始在证券交易所交易的过程。首次公开募股(IPO)是最终漫长的上市过程的实际事件。下面的时间表讨论总结了该流程中的主要步骤,同时对IPO及其定价时机影响投资者在IPO或二级市场购买股票时的预期回报。参与首次公开募股的投资者会获得该公司的股票,不过,简而言之,通常用投资IPO这个说法。

资料来源于 维基百科

资料来源于 维基百科(此篇报道都以美股作为参考,所以这里都会以美国证券交易委员会(SEC)作为参考)

考虑到很多最近开始对投资感兴趣刚开始接触的新玩家,有必要一提的是。首次公开发行定价,价格基于公司的估计价值、同行公司的估值以及路演期间投资者的反馈。招股书中的初始价格范围是不具备约束力的,因为最终的价格可以低于,符合或高于此范围。投行和发行人还必须决定他们对“定价过低”的容忍度在哪。

发行价格几乎总是低于可达到的最高价格,这导致在二级市场交易的第一天股价上涨。价格低,使得它看起来像是一个“谦逊”的公司,但情况并非如此。

投资者的相关观点是,发行价格旨在吸引参与IPO。IPO的时机,IPO“窗口”打开时,公司将上市。当股票市场普遍上涨,波动性得到控制,估值达到或高于长期平均水平时,就会出现这种情况,在行业层面也是如此。5%-10%的市场波动或波动的飙升通常会延迟IPO,直到情况好转。

评估2019 IPO市场

2019年IPO市场的预期很高。一些估计价值超过100亿美元的公司已经申请上市,虽然数量还不到美国独角兽总数的25%,但体量已经超过总价值的60%。根据这些公司的潜在发行规模,今年IPO收益总额可能接近1000亿美元,按名义价值计算,创历史新高。

2013年独角兽一词首次应用于估值估计超过10亿美元的私人融资性初创企业。当时这类公司并不常见,但今天情况并非如此。根据CB Insights的数据,有162家美国公司超过了10亿美金的门槛,总价值估计为5720亿美元。

在全球范围内,这个数字翻了一倍:333只独角兽,总估值为1.1万亿美元。IPO市场能否满足供给预期,取决于良好的经济和市场条件。人们有理由对于一些公司的高估值和盈利潜力而感到担忧,同时市场里还必须有足够的投资者需求来吸收股票供应。预测的发行可能不会通过,因为这些企业可能选择比上市更顺势的道路。

1) 高估值是一种风险,但和互联网IPO是不同的

时间会告诉我们目前的独角兽估值是否合理,但不应该将它们与互联网IPO进行比较,因为两方在很多方面都有着显著差异。价值超过100亿美元的独角兽的平均年龄是十年。

相比之下,在1999年和2000年,科技公司的平均上市年头分别为4至5岁。随着企业年龄的增长,通常规模较大的大多数独角兽的年收入都会超过10亿美金的门槛。

此外,如今的许多独角兽都获得了持续增长的资本支持,这是为了长期保持私营。

以上所有的这些属性都符合一个适度的首日回报和高于平均的长期回报,这与互联网泡沫体验正好是相反的。

2) 投资者的需求不应被看作是“束缚”

尽管存在担忧,但市场应该是可以轻松地吸收现存或甚至创纪录水平的IPO发行供应,原因有以下几个。

首先,1000亿美元的IPO供应仅占今年预期股票回购的10%。加上美国公司超过5000亿美元的股息,投资者将不缺乏现金去购买股票。

其次,活跃的基金经理有参与IPO的动机,因为首日回报大可以提升基准和ETF(交易型开放式指数基金)的业绩,而在这之中只有极为有限的买家。

最后,提供令人信服的回报的IPO才会真正吸引到买家。所以,今年IPO的数量最终应取决于供方的质量,而非是需求量。

3) IPO并不是唯一的选择

大多数独角兽,至少是那些有可能进行IPO的独角兽,仍然可以在私募市场获得增长资本,而并购已经成为比IPO更常见的退出策略。因此,如果这些公司保持私有,上市还有两个好处—筹集资金和为现有股东提供退出的舞台。考虑到上市和上市的时间、精力、成本和其他的一些政治因素,完成IPO的独角兽公司比预期的更少。

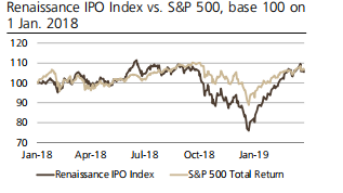

表3 数据来源于Bloomberg

表3 数据来源于Bloomberg目前,美国IPO市场在2019年有一个良好的开端。近期IPO指数今年迄今上涨33%,标普500指数上涨15%,尽管第四季度表现不佳(众所周知的原因)。今年IPO首日平均回报率为14.7%,接近长期平均水平。总体而言,投资者情绪似乎是积极的,但也是谨慎地,远离过去推动互联网泡沫的兴奋。良好的开端预示着今年或将持续积极的走势。

IPO浪潮带来的市场影响

如果没有良好的整体股市表现作为前提,一个强劲的IPO市场似乎是不太可能的,但今年可能会有一个积极的反馈循环,即强劲的IPO市场为股市带来另一个逆风。这样一个现象可能通过两种方式呈现。首先,如果公开市场验证了高额的独角兽估值,它可以帮助验证那些估值较为普通的公司或表现较为一般的独角兽。其次,成功的IPO可以吸收更多的投资者购买股票,这是支撑市场微小但正面的结构之一。值得注意的是,尽管股市强劲反弹,但今年散户股票基金流量一直不甚景气,因为对周期结束的担忧继续打压市场人气。在成功的IPO的帮助下,这种心态会得到转变并可能导致资金回流到基金,这对市场整体来说应该是一个积极的因素。独角兽IPO浪潮对股市整体而言可能是一个福音,但最大的影响应该是针对具体行业。虽然技术壁垒是独角兽商业模式的核心,但它们在科技、消费者裁量和通讯服务领域进行了许多尝试,还有一些是来自医疗保健和金融服务领域(表4)。

表4 数据来源于CB Insights

表4 数据来源于CB Insights与整体市场一样,成功的IPO可以支持估值。不可忽略,存在“挤出”的可能性,即投资者出售这些行业的现有股份,以购买IPO。如果发生这种情况,不太可能是由于需求不足。相反,投资者可能只是更喜欢新的上市公司。另一个可能存在的含义是,独角兽IPO市场走向全球。目前,市场的重点是美国公司,但是强劲的市场表现可能会促使其他地区的独角兽效仿。全球有333只独角兽,代表27个国家,估计总估价为1.1万亿美元(表5)。

表5 数据来源CB Insights

表5 数据来源CB Insights紧随美国之后,中国以91只独角兽紧随其后,其次是英国和印度。而这个浪潮能否成为全球现象,除了中美这样的大国外,其他地区的股市表现也是必不可少的。

独角兽能承载多高的期待

有人认为,这一波独角兽IPO可能标志着市场顶部,而不是提振市场人气。理由是,随着周期的结束越来越近,这些公司在衰退开始之前就已上市,投资者的退出能力也将面临挑战。但这是假设了经营独角兽的内部人士比市场其他部分更加了解经济的走势和可持续性的前提下,虽然现实来讲这是完全不可能的。

这种担忧可能也是互联网泡沫的副产品。然而,正如前面提到的,市场的积极情绪和估值远远没有接近前互联网泡沫时期的水平,因此股市的脆弱程度也相对较低。

现在去说今年的独角兽IPO是否会通过还为时过早。整体经济和市场条件必须保持有利并持续一段时间是前提。但最终的决定因素是这些“独角兽们”不能辜负了炒作和来自于市场的关注。这不会像过去那些在首个交易日就十分高调的IPO那样,今年应该是一个缓慢燃烧,文火煲汤的过程。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:马婕

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)