来源:千里找娱乐

12月7日,有媒体证实香港传奇商业大亨许世勋近日离世,享年97岁。很多人可能对许世勋不熟悉,但一提到他那“靓绝香江”的儿媳妇李嘉欣,大家一定不陌生。

公开数据显示,老爷子去世之后留下了高达420亿元的遗产。奇怪的是,作为老爷子的在世独子,李嘉欣的老公许晋亨并没有资格继承这笔遗产,老爷子不给儿子留遗产,竟然是为了让儿子以后不至于“饿死”……这究竟有何原因?

败家子+有野心的儿媳

作为香港船王许爱周的幼子,许世勋从小便吃穿不愁。不过与很多纨绔子弟不同,许世勋并没有因“生在终点”而只顾贪图享乐,反而勤奋、有担当,一个人支撑起了庞大的家族业务。

目前,许世勋家族财富主要来自商厦和豪宅。他私人曾拥有富丽华大酒店232万股、恒生银行600万股、海港企业69.6万股;许氏家族还在港持有多项物业,价值逾420亿元,光是位于中环那幢有“医生大厦”之称的中建大厦,估值就达132亿元。除此之外,许世勋旗下还有一栋著名的房产——有“香港第一豪宅”之称的大浪湾道10号大宅!

许世勋在48岁的时候才有了儿子许晋亨,老来得子,当然相当的重视。许晋亨从小就赢在了起跑线上了,还被送往国外深造。然而,这位富三代却不学无术,不务正业,吃喝玩乐倒是样样精通,但是做生意则是完全不行。

许晋亨是有名的“多情公子”。回国后,他不时的和娱乐圈的里女明星传出绯闻:与赌王之女何超琼举办世纪婚礼,这场豪门联姻最终走向破灭。然而,许公子情场依旧翻腾,不久之后将香港第一美女李嘉欣娶为家中娇妻。

许晋亨和李嘉欣大婚照片

李嘉欣“靓绝香江”,年轻时身边追求者无数,非富即贵。李嘉欣从不隐藏自己的“野心”:自己想要找的男人一定要事业成功。因此,从刘銮雄到许晋亨,无怪乎大美人的男朋友都是富豪了。

年轻时候的李嘉欣

虽然如愿以偿,嫁进了豪门,不过李嘉欣却没有得到她想得到的财富。这是为什么呢?原来,是因为她那聪明的公公,做了一件聪明的事情。

信托+巨额保单锁定财富

据香港媒体爆料,许世勋去世前已经把财产都分配好,他将420亿遗产全部变成家族信托基金和巨额保单,许家每个人每个月能领一笔生活费,其他的资金则有基金会打理,据悉现如今许晋亨和李嘉欣夫妇每个月可以领到200万左右的生活费。

这样做足以保证唯一的败家子这辈子衣食无忧,不至于被饿死,这已经是最好的结果了。

这样的安排和长期荣登香港富豪榜榜首的李嘉诚颇为相似,李嘉诚先生在很多年之前,就已经根据两个儿子的性格,安排好一切,让稳重听话的大儿子接手家族生意,至于倔强有主见的小儿子,就让他出去创业,两者互不干涉。

李嘉诚不但分配好两个儿子的身家,他对自己的七个孙子孙女,都有不同的安排。

李嘉诚虽然很有钱,甚至买下几家保险公司也不在话下,但偏偏喜欢买保险。许多人不解,为什么像李嘉诚那样的有钱人也要买保险呢?难道他的财富还不足以抵御风险?我们听听这位富豪是咋说的。

❶、别人都说我很富有,拥有很多的财富,其实真正属于我个人的财富,是给我自己和亲人买了充足的人寿保险。

❷、我们李家每出生一个孩子,我就会给他购买一亿元的人寿保险。这样确保我们李家世世代代,从出生开始就是亿万富翁。

❸、人寿保险是企业发生财务危机时留给自己与家人的最后一根救命稻草。

中国有句古话说“富不过三代”。李嘉诚及其儿子现在把公司经营管理得很好,但是十几年甚至几十年后的事情难以预测,所以要提前做好安排。就算公司在子孙的手里亏损,李家的子孙人每月都有几十万的收入(从保险分红中分得 ),照样能过很好的生活。

中国人非常爱自己的孩子,但爱的方式却各不相同。有的人给孩子大把的零花钱,却没有引导孩子养成良好的理财习惯。像是李家这样的豪门,不希望养出败家子,即使子孙没有出息,也不会任意挥霍财富。从另一个角度讲,几十年后李氏子孙还能拿到李嘉诚给的钱,从而起到了资产传承的作用!

富不过三代的魔咒

中国人老爱讲“富不过三代”这句话,也有无数家庭用鸡飞狗跳的现实闹剧佐证了这一魔咒的力量。葡萄牙有“富裕农民,贵族儿子,穷孙子”的说法,西班牙也有“酒店老板,儿子富人,孙子讨饭”的说法,德国则用3个词“创造,继承,毁灭”来代表三代人的命运。财富传承早已成为大家非常关注的问题!

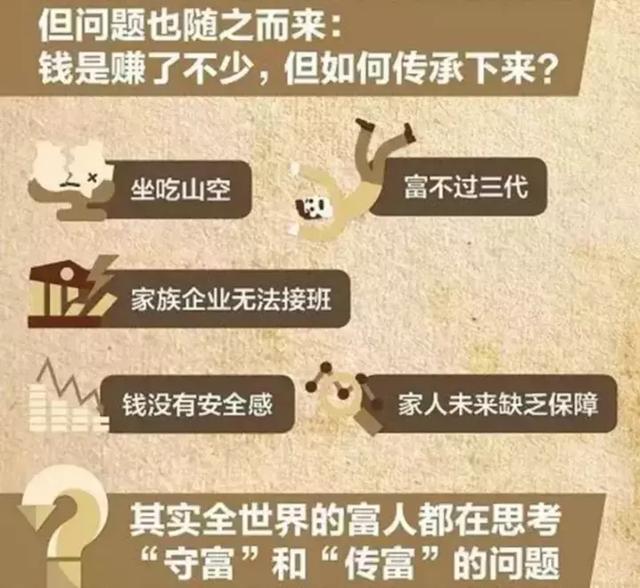

随着财富积累得越来越多,人们对家庭财务风险的规避和长期财富管理需求也与日俱增,他们最大的需求不是回报率,而是保证人身和资金的安全,打破富不过三代的魔咒。面对父辈们幸苦打拼下来的财富如何才能顺利传承我们先思考下面几个问题:

1、孩子能复制本人的创富技能吗?

2、如何防止孩子因为过早拥有巨额财富而败家?

3、如何做到虽然给孩子钱,但控制权仍在手?

4、专属孩子的钱,如何不因婚姻变化而缩水一半?

5、如何确保孩子未来及下一代基本富裕的生活?

6、如何避免家族成员的纷争?

对于这6个问题没人能给出肯定的答案,正如我们常说的意外和明天谁先到?对于将来和下一代的事没人能说得清,无数个案例告诉我们,没有一个科学的财务规划,今天可能你最富,明天你或者你的下一代就是最穷的那一个。

财富传承为何首选保险

全世界的所有律师和专家都普遍认为遗嘱、信托和人寿保险是财富传承的主要工具。而其中最需要重视的就是人寿保险。

通过购买保险,资产可以按年金的方式分年给付下一代,一直从幼年持续到老年。这样做一举三得,既不必担心财产在短时间内被挥霍一空,又能下一代们独立生活的能力,还保证了他们有一定质量的生活。

一张保单三代受益,说的就是这个道理。有些保险你买了之后,就好比你种了一棵树,你终身乃至子孙后代都可在此乘凉。

我们都知道,保险的四大功能:保障、保证、保全、保持,这四大功能是其它任何金融产品无法替代的,已成为全世界先进发达国家地区家庭理财的最重要选择。

为人父母者,谁不爱自己的孩子?谁不想把自己打拼下来的财富传承给他们,让他们衣食无忧?但做法不同,结果真的大不相同。

财富传承最重要的特征就是确定性,确定财富安全,确定财富升值,确定财富运用,确定财富分配,确定财富不受婚变和纠纷的影响,保险的功能正是把这些确定变成了一定。

保值增值的功效

对于继承来说,所有的财产将被损耗,不是增值的。但是对保险来说,如果富豪生前作为投保人投保,保险的资产肯定是增值的,不会损耗。

能否保证财富所有人的意愿

继承不能保证。正如刚才讲的,公正遗嘱也可能有假的。对于保险来说,肯定能保证,因为靠保险公司的合同履行。

对后代的影响

如果是继承的话,相当于后代一次性拿到所有的资产。对于突然掌控巨额财富的年轻人,你不知漫长的人生中会有什么风险。但对于保险来说,可以由保险公司分期、分批给付受益金,保证财富长期安全。

税费成本

目前继承没有税,但费用特别高。首先请律师做公正做遗嘱,这是一笔费用。第二,公正遗嘱本身在公证处公正,是一笔费用。第三,最贵的是死者死亡以后继承权公正特别贵。继承遗产总资产额的2%。如果他们家继承1000万,就要交20万,不交不行。保险的财富传承不收钱,也就是说,通知受益人来领钱的时候,不会扣他钱,不会收他手续费。

避债的功效

如果是继承,肯定不能避债,你继承多少遗产就要还多少债。保险,不用父债子还。

保密性

法定继承和遗嘱继承,公证处要把所有的法定继承人和遗嘱继承人叫到同一现场。如果还有私生子,这一关肯定过不去。那对保险公司来讲最大的好处是什么?保密性强。保险公司让受益人领钱的时候,不会把他们家族里面所有人都叫到现场。所以如果高端客户要想特别照顾家庭当中某个人的时候,他只能用人寿保险。

时效性

继承的时间非常长,从前面的公正遗嘱到后面死亡,到举办葬礼,再到办继承权公正,再办过户,前后至少要折腾半年。但是我们换到保险公司理赔很快,这个人死了,你拿一个身份证,拿一个死亡证明就可以到保险公司领钱。

创业容易守业难,财富传承更是需要人们花心思。从“创一代”到“富二代”,保险是首选的传承方式,轻松打破“富不过三代”的“魔咒”,将财富完美地传承下去!

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张海营

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)