证券分析师:

杜永宏,执业证书编号:S0630522040001

伍可心,执业证书编号:S0630522120001

邮箱:wkx@longone.com.cn

// 报告摘要 //

业绩快速增长,利润端增速亮眼。2024H1,公司实现营收2.64亿元(YoY+28.43%)、归母净利润1.24亿元(YoY+57.93%)、扣非归母净利润1.20亿元(YoY+56.33%);其中Q2单季度实现营收1.52亿元(YoY+32.43%)、归母净利润0.72亿元(YoY+60.78%)、扣非归母净利润0.72亿元(YoY+68.25%)。公司业绩保持快速增长态势。

盈利能力显著提升,研发投入持续加码。2024H1,公司毛利率与净利率分别为71.55%、47.14%,分别较去年同期增加2.78、8.80个百分点。报告期内,公司销售、管理、财务费用率分别为10.58%、9.11%、-11.52%,分别较去年同期下降0.76、0.51、7.36个百分点,规模化效应持续显现;报告期内,公司研发投入2585万元,研发费用率为9.79%,较去年同期增加了1.03个百分点,新品在研进行中项目19项,首次获得注册证共38项,推出了可换装止血夹等新品。

国内外均实现快速增长,积极布局营销网络。1)国内市场:多渠道加快覆盖。报告期内,公司实现境内收入1.25亿元(YoY+21.98%);产品已覆盖31个省市,广泛应用于三级、二级终端医院;新增开发医院数量198家,有效渠道数量400家,经销商数量、终端医院及销售区域覆盖能力都在逐步提升。2)海外市场:加快扩大全球化布局。报告期内,公司实现境外收入1.37亿元(YoY+35.28%);其中,亚太地区同比增长82.86%,北美洲同比增长68.49%,南美洲同比增长53.74%,自有品牌销量占比接近30%。新增合作客户14家,荷兰子公司下半年投入实体运营,国际化营销网络持续完善。随着公司国内外营销网络覆盖度持续提升,业绩有望持续快速增长。

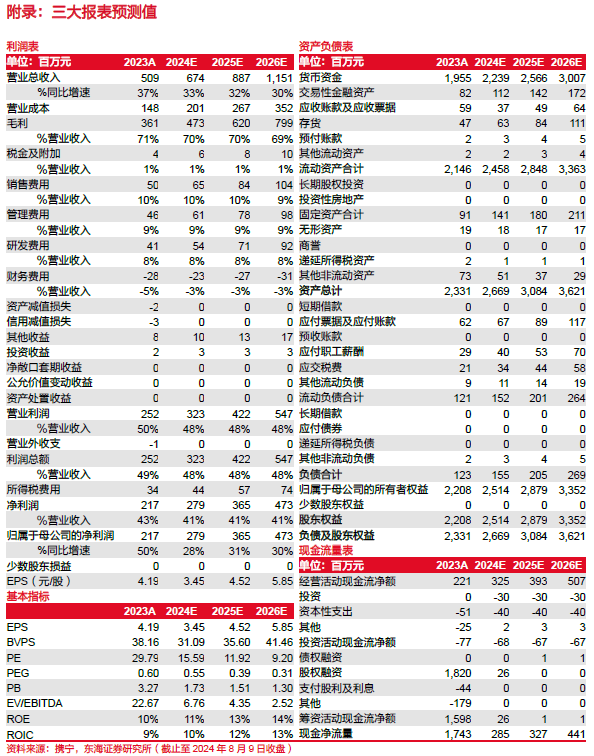

投资建议:公司持续深耕内镜诊疗器械、诊疗仪器及配套耗材和设备领域,积极拓展全球布局,业绩保持快速增长可期。我们预计公司2024-2026年的营收分别为6.74/8.87/11.51亿元,归母净利润分别为2.79/3.65/4.73亿元,对应EPS分别为3.45/4.52/5.85元,对应PE分别为15.59/11.92/9.20倍。维持“买入”评级。

风险提示:市场竞争风险、汇率波动风险、政策变化风险、带量采购风险等。

// 报告信息 //

证券研究报告:《安杰思(688581):业绩快速增长,盈利能力显著提升——公司简评报告》

对外发布时间:2024年08月12日

报告发布机构:东海证券股份有限公司

// 声明 //

一、评级说明:

1.市场指数评级:

看多—未来6个月内沪深300指数上升幅度达到或超过20%

看平—未来6个月内沪深300指数波动幅度在-20%—20%之间

看空—未来6个月内沪深300指数下跌幅度达到或超过20%

2.行业指数评级:

超配—未来6个月内行业指数相对强于沪深300指数达到或超过10%

标配—未来6个月内行业指数相对沪深300指数在-10%—10%之间

低配—未来6个月内行业指数相对弱于沪深300指数达到或超过10%

3.公司股票评级:

买入—未来6个月内股价相对强于沪深300指数达到或超过15%

增持—未来6个月内股价相对强于沪深300指数在5%—15%之间

中性—未来6个月内股价相对沪深300指数在-5%—5%之间

减持—未来6个月内股价相对弱于沪深300指数5%—15%之间

卖出—未来6个月内股价相对弱于沪深300指数达到或超过15%

二、分析师声明:

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,具备专业胜任能力,保证以专业严谨的研究方法和分析逻辑,采用合法合规的数据信息,审慎提出研究结论,独立、客观地出具本报告。

本报告仅供“东海证券股份有限公司”客户、员工及经本公司许可的机构与个人阅读和参考。在任何情况下,本报告中的信息和意见均不构成对任何机构和个人的投资建议,任何形式的保证证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,本公司亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司客户如有任何疑问应当咨询独立财务顾问并独自进行投资判断。

四、资质声明:

东海证券股份有限公司是经中国证监会核准的合法证券经营机构,已经具备证券投资咨询业务资格。我们欢迎社会监督并提醒广大投资者,参与证券相关活动应当审慎选择具有相当资质的证券经营机构,注意防范非法证券活动。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)