意见领袖 | 戴志锋、邓美君、杨超伦

投资要点

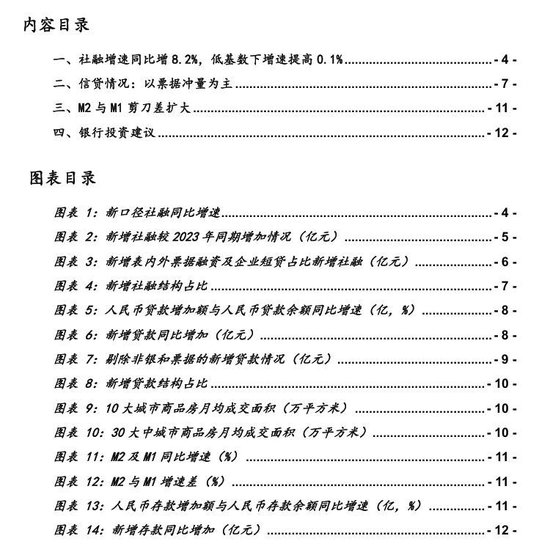

社融情况:7月社融增加7708亿,较去年同期多增2342亿元,低于万得一致预期下的1.02万亿。存量社融同比增8.2%,增速在去年同期的低基数作用下较上月环比提高0.1个百分点。

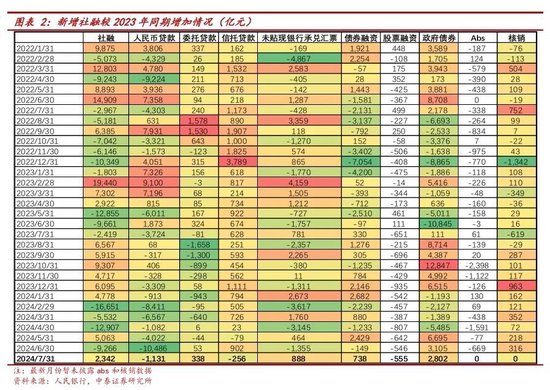

社融结构分析:1、表内信贷情况。有效需求相对不足叠加季节性因素,以票据冲量为主。7月新增人民币贷款减少767亿元,较去年同期同比少增1131亿元。2、未贴现承兑汇票在去年同期较低的基数下同比有所增加。本月未贴现的银行承兑汇票继续减少1075亿元,在去年同期的低基数下同比少减888亿元;新增信托贷款为-26亿,同比多减256亿;委托贷款增加346亿元,同比多增338亿元。3、政府债融资继续对社融提供支撑。7月新增政府债融资6911亿,同比增加2802亿。在信贷增速较低的情况下,财政对于社融的支撑仍将持续并可能进一步加大。4、企业债融资同比多增,股票融资继续少增。7月新增企业债融资2028亿,较去年同期同比多增738亿;股票融资新增231亿,同比少增555亿,预计与持续优化IPO和再融资政策有关。

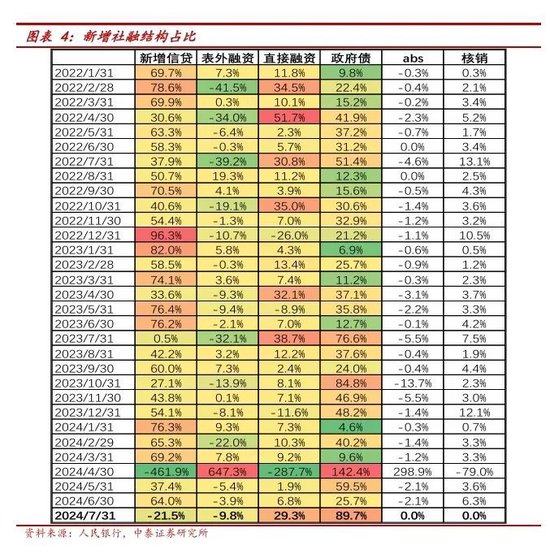

信贷情况:7月新增贷款2600亿元,同比少增859亿元,低于万得一致预期下的4560亿元。信贷余额同比增长8.7%,增速环比上月继续下降0.1%。

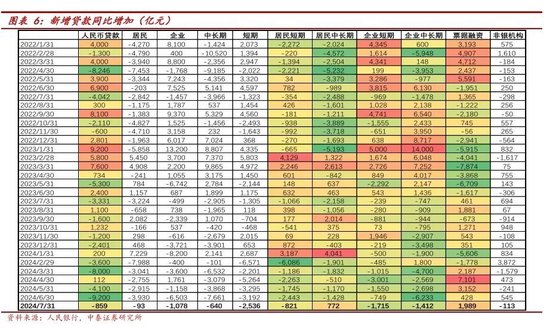

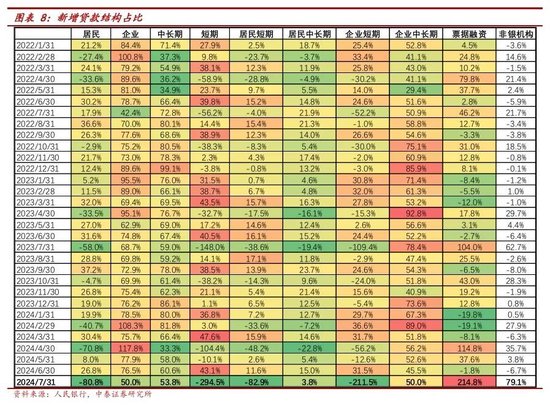

信贷结构分析:1、居民贷款情况:整体较为低迷,7月房地产销售下降,地产新政对市场提振的持续性有限。7月居民短贷、中长贷分别变化-2156和100亿元,较去年同期分别变化-821和772亿。2、企业贷款情况:主要靠票据冲量,有效需求不足。企业短贷、中长期贷款、票据净融资分别为-5500,1300和5586亿,增量较上年同期分别变化-1715,-1412和+1989亿。3、非银信贷增长2057亿,较上年同期少增113亿。

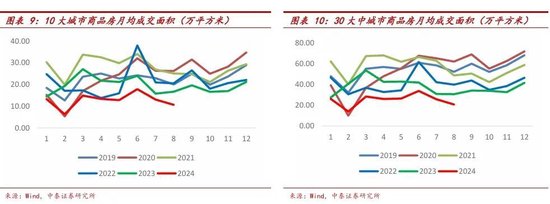

7月、8月按揭贷款需求景气度跟踪:10大和30大城市商品房7月成交面积分别为13.09和25.82万平方米,在季节性因素作用下回落,销售面积仍低于往年同期水平。8月到目前为止10大和30大城市商品房成交面积分别为10.67和20.74万平方米,较7月边际走低。

流动性情况:1、本月M2同比增速小幅回升,M1继续负增且环比有所下降,M2与M1的剪刀差进一步扩大。7月M0、M1、M2分别同比增长12.0%、-6.6%、6.3%,较上月同比增速分别变化0.3、-1.6、0.1个百分点。M2-M1为12.9%,增速差较上月扩大1.7%。2、存款同比增6.3%,增速较上月提高0.2个百分点。7月新增存款减少8000亿,在去年同期的低基数下同比少减3200亿。季末结束、存款向理财等资管产品有一定的回流。1)居民存款:7月居民存款减少3300亿,较去年同期少减4793亿元。2)企业存款:7月企业存款减少1.78万亿元,较去年同期多减2500亿。3)财政存款:7月财政存款增加6453亿元,较上年同期少增2625亿。4)非银存款:7月增加7500亿元,较上年同期多增3370亿元。季末结束、存款向理财等资管产品回流,非银机构存款规模有所扩大。

银行股具有稳健和防御性、同时兼具高股息和国有金融机构的投资属性;投资面角度对银行股行情有强支撑,同时银行基本面稳健,详见我们年度策略《稳健中有生机——宏观到客群,客群到收入》。优质城农商行的基本面确定性大,选择估值便宜的城农商行。我们持续推荐江苏银行、常熟银行、瑞丰银行、渝农商行、沪农商行、南京银行和齐鲁银行。二是经济弱复苏、化债受益,高股息率品种,选择大型银行:农行、中行、邮储、工行、建行、交行等。三是如果经济复苏预期较强,选择银行中的核心资产:宁波银行、招商银行、兴业银行。

风险提示事件:经济下滑超预期,经济恢复不及预期,数据更新不及时。

正文分析

一、社融增速同比增8.2%,低基数下增速提高0.1%

7月社融增加7708亿,较去年同期多增2342亿元,低于万得一致预期下的1.02万亿。存量社融同比增8.2%,增速在去年同期的低基数作用下较上月环比提高0.1个百分点。

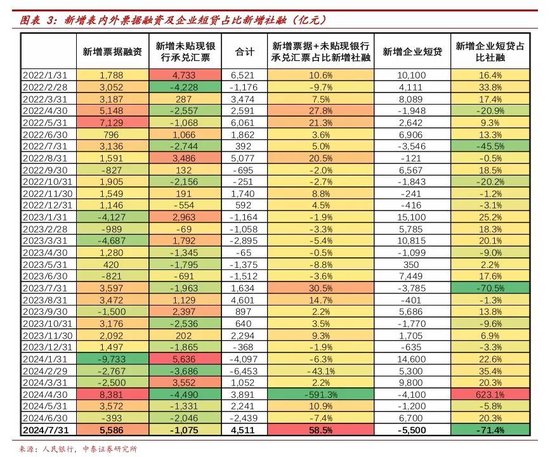

社融结构分析:1、新增投放情况。政府债融资为主。7月新增的贷款/政府债/企业债融资占比分别-21.5%/89.7%/26.3%,上月占比分别为64.1%/25.7%/6.5%。2、新增较2023年同期比较。7月单月社融规模同比多增2342亿元,主要是靠政府债同比多增拉动。具体来看,本月政府债融资继续同比多增2802亿元,不含非银的人民币贷款同比少增1131元,在信贷不足的情况下政府债对社融的支撑力度进一步增强;表外融资在去年的低基数下同比有所增多,其中委托贷款同比多增338亿元,信托类非标融资同比多减256亿元,新增未贴现的银行承兑汇票在去年较低的基数下同比少减888亿元。直接融资方面,上月企业债融资同比多增738亿元;股票融资在IPO和再融资政策持续收紧的背景下同比继续少增555亿元。

细项来看:1、表内信贷情况。有效需求相对不足叠加季节性因素,以票据冲量为主。7月新增人民币贷款减少767亿元,较去年同期同比少增1131亿元。2、表外信贷情况。未贴现承兑汇票在去年同期较低的基数下同比有所增加。本月未贴现的银行承兑汇票继续减少1075亿元,在去年同期的低基数下同比少减888亿元;新增信托贷款为-26亿,同比多减256亿;委托贷款增加346亿元,同比多增338亿元。

债券和股权融资分析。1、政府债融资继续对社融提供支撑。7月新增政府债融资6911亿,同比增加2802亿。在信贷增速较低的情况下,财政对于社融的支撑仍将持续并可能进一步加大。2、企业债融资同比多增,股票融资继续少增。7月新增企业债融资2028亿,较去年同期同比多增738亿;股票融资新增231亿,同比少增555亿,预计与持续优化IPO和再融资政策有关。

二、信贷情况:以票据冲量为主

7月新增贷款2600亿元,同比少增859亿元,低于万得一致预期下的4560亿元。信贷余额同比增长8.7%,增速环比上月继续下降0.1%。

信贷结构分析:1、新增贷款投放结构。票据融资为主。7月新增企业中长贷、企业短贷和票据分别占比50%、-211.5%和214.8%(上月为45.5%、31.5%和-1.8%),新增居民短贷、中长贷占比分别为-82.9%和3.8%(上月为11.6%和15%)。2、7月新增贷款较2023年同期比较:票据同比多增,居民和企业有效需求仍然不足。7月新增贷款较2023年同期少增859亿,其中居民短贷、中长贷分别同比变化-821和772亿。企业短贷和企业中长贷分别同比减少1715和1412亿;票据同比多增1989亿。

细项来看:1、居民贷款情况:整体较为低迷,7月房地产销售下降,地产新政对市场提振的持续性有限。7月居民短贷、中长贷分别变化-2156和100亿元,较去年同期分别变化-821和772亿。2、企业贷款情况:主要靠票据冲量,有效需求不足。企业短贷、中长期贷款、票据净融资分别为-5500,1300和5586亿,增量较上年同期分别变化-1715,-1412和+1989亿。3、非银信贷增长2057亿,较上年同期少增113亿。

7月、8月按揭贷款需求景气度跟踪:10大和30大城市商品房7月成交面积分别为13.09和25.82万平方米,在季节性因素作用下回落,销售面积仍低于往年同期水平。8月到目前为止10大和30大城市商品房成交面积分别为10.67和20.74万平方米,较7月边际走低。

三、M2与M1剪刀差扩大

本月M2同比增速小幅回升,M1继续负增且环比有所下降,M2与M1的剪刀差进一步扩大。7月M0、M1、M2分别同比增长12.0%、-6.6%、6.3%,较上月同比增速分别变化0.3、-1.6、0.1个百分点。M2-M1为12.9%,增速差较上月扩大1.7%。

存款同比增6.3%,增速较上月提高0.2个百分点。7月新增存款减少8000亿,在去年同期的低基数下同比少减3200亿。季末结束、存款向理财等资管产品有一定的回流。1、居民存款:7月居民存款减少3300亿,较去年同期少减4793亿元。2、企业存款:7月企业存款减少1.78万亿元,较去年同期多减2500亿。3、财政存款:7月财政存款增加6453亿元,较上年同期少增2625亿,财政支出可能有所扩大。4、非银存款:7月增加7500亿元,较上年同期多增3370亿元。季末结束、存款向理财等资管产品回流,非银机构存款规模有所扩大。

四、银行投资建议

银行股具有稳健和防御性、同时兼具高股息和国有金融机构的投资属性;投资面角度对银行股行情有强支撑,同时银行基本面稳健,详见我们年度策略《稳健中有生机——宏观到客群,客群到收入》。优质城农商行的基本面确定性大,选择估值便宜的城农商行。我们持续推荐江苏银行、常熟银行、瑞丰银行、渝农商行、沪农商行、南京银行和齐鲁银行。二是经济弱复苏、化债受益,高股息率品种,选择大型银行:农行、中行、邮储、工行、建行、交行等。三是如果经济复苏预期较强,选择银行中的核心资产:宁波银行、招商银行、兴业银行。

风险提示:经济下滑超预期,经济恢复不及预期,数据更新不及时。

(本文作者介绍:中泰证券银行业首席,金融组组长,国家金融与发展实验室特约研究员。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。