21世纪经济报道记者 董鹏 成都报道

继三天前首次披露债务逾期后,傲农生物逾期债务规模再次增加。

1月11日晚间,该公司公告,由于流动资金紧张,导致公司及部分子公司出现部分债务未能如期偿还的情形。

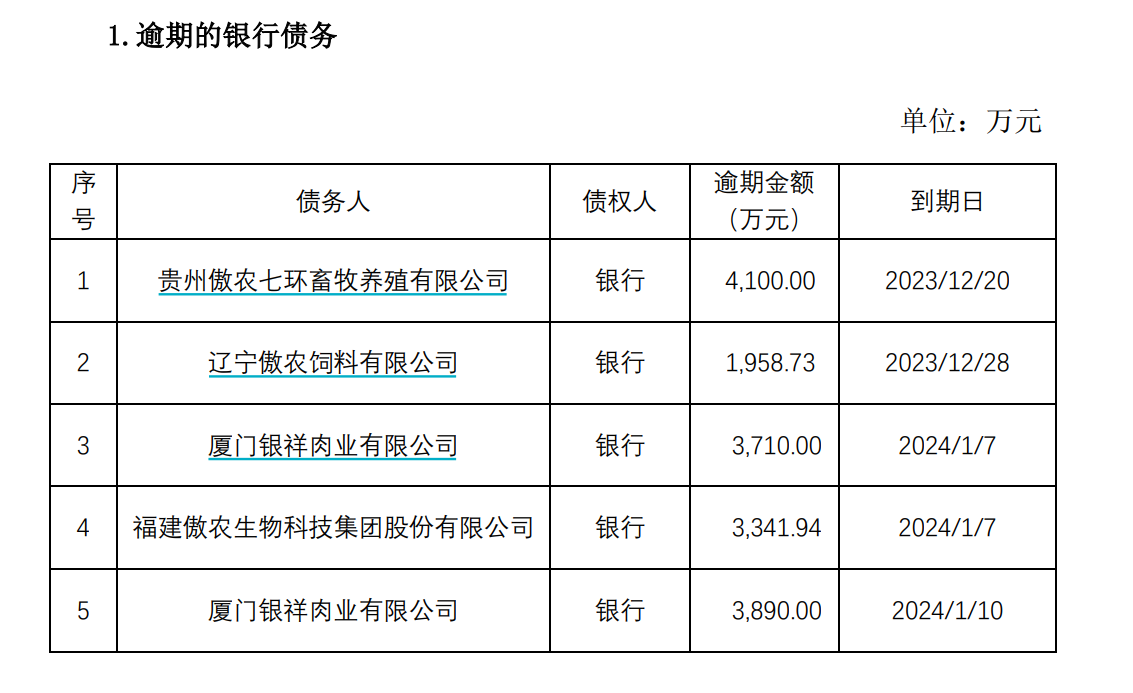

截至2024年1月9日,公司在金融机构新增逾期的债务本息合计约5.33亿元。公司在银行、融资租赁公司等金融机构累计逾期债务本息合计约8.85亿元(扣除已偿还部分),占公司最近一期经审计净资产的35.36%。

分债务主体来看,在上述新增的5.33亿元逾期债务中,银行债务在1.76亿元左右,因要求提前还贷而逾期的银行债务规模约4.4亿元,另有少部分逾期债务为商业承兑汇票、融资租赁和养户贷相关债务。

“债务逾期事项将会导致公司融资能力下降,公司将面临支付相关逾期利息等情况,进而导致公司财务费用增加,加剧公司资金紧张状况,对部分业务造成一定的影响。公司存在因债务逾期面临诉讼仲裁、银行账户被冻结等风险,可能对日常生产经营造成一定的影响。”傲农生物称,公司将积极与相关债权人协商,妥善解决上述债务问题。

需要指出的是,虽然公司近期才披露以上债务逾期情况,但是傲农生物的债务问题早已曝光。

早在去年11月,该公司控股股东傲农投资、实控人和董事长吴有林,便曾计划通过协议转让方式合计转让不超过1.52亿股公司股份。

所获得的现金,主要用于偿还其到期债务,剩余部分则用于支持上市公司自身发展。

随后不久,傲农生物再次与另一上市公司大北农达成合作,后者计划通过增资扩股的方式获得傲农投资的控制权,同时由大北农投资不超过6亿元购买傲农生物旗下资产。

不过,随着傲农投资出现股权冻结等情况,大北农终止了以上意向性合作协议,至此傲农投资与傲农生物的化债计划搁浅,并于近期披露了上市公司的债务逾期情况。

上市公司走到今日地步,究其原因还在于在上一轮行业景气周期中的大幅扩张。

“2019年以前,傲农生物在建工程长期保持在3亿元以下,2019年、2020年则快速提升至7亿元和14.7亿元,此后随着在建工程转为固定资产,公司资产规模也由2018年底的12亿元攀升至2022年底的63亿元。”本报近期报道指出。

固定资产的投入方向,则主要集中在公司生猪产能建设上。

上一轮猪周期以来,傲农生物的生产性生物资产(能繁母猪为主)便由2018年底的不足1亿元,增加至2022年末的11.1亿元,增长超过10倍。

产能扩大的同时,公司出栏量同步放大。历史数据显示,2019年至2022年期间,该公司生猪销量分别为65.94万头、134.63万头、324.59万头和518.93万头。

以上扩张,伴随着上市公司负债规模的同步扩大。

2019年,傲农生物负债合计36亿元出头,而到2022年末时其合计负债已经增加至152亿元,彼时公司资产负债率便已经超过80%。

其中,2019年、2020年时还可以理解,因为当时猪价处于历史高位,原有的产能扩张可以带来充裕的现金流,但是2021年开始猪价理性回归并持续低位运行,这就对傲农生物的经营带来了巨大考验。

一方面,公司主营养殖业务陷入亏损,另一方面不断增加的债务也使得公司利息费用大幅增长,并进一步对公司现金流带来拖累。

相关数据显示,2019年以前,傲农生物利息费用始终保持在1亿元以下,此后逐年增长,到2022年时已经增加至5.26亿元。

进入2023年后,生猪价格更是长期运行在成本线以下,养殖类企业整体偿债能力进一步下降。

根据Wind数据统计可知,2022年末,26家生猪行业上市公司资产负债率平均值为60.46%,到2023年三季度时再次上升62.3%附近,同期傲农生物负债率由81.6%升至89.4%。

实际上,目前生猪养殖企业存在债务风险的,并不是只有已经暴露出的*ST正邦和傲农生物。

截至去年9月末,天邦食品资产负债率也超过了87%,仅次于上述两家公司,其余同业公司负债率则整体保持在75%以下。

(作者:董鹏 编辑:巫燕玲)

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)