感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

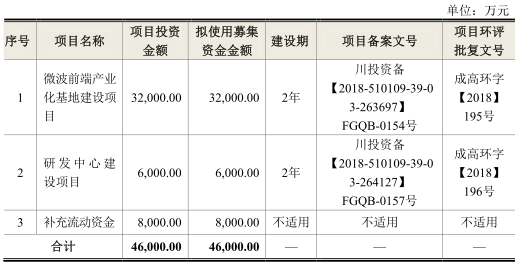

中国经济网编者按:11月14日,成都天箭科技股份有限公司(以下称“天箭科技”)首发申请上会。天箭科技拟于深交所上市,保荐机构为中信建投证券。天箭科技计划公开发行股份不超过1790万股,募集资金4.80亿元,分别用于微波前端产业化基地建设项目、研发中心建设项目、补充流动资金。

天箭科技的前身为成都鼎天微电技术有限公司,成立于2005年,在2005年到2017年之间,成都鼎天微电先后进行了3次增资、6次股权转让,并进行了更名。

股市动态分析在报道中指出,天箭科技股权转让迷雾,恐存利益输送。报道称,公司前身原始股东到2017年仅剩梅宏,如此“大换血”并不常见。2017年之前的股权转让和增资均以1元/注册资本作价,但2017年8月转让价格为20元/注册资本。2017年12月公司决议注册资本由5000.00万元增至5360.00万元,增资价格为4元/注册资本。若20元为合理价格,那岂不是赤裸裸的对增资单位进行利益输送?若4元为合理价位,那么梅宏和陈镭之间不合理的转让价格背后是否还有其他抽屉协议?

2017年,天箭科技增收不增利,报告期内,经营活动产生的现金流量净额连续四年低于净利润。

2015年至2018年,天箭科技营业收入分别为9436.01万元、1.51亿元、1.75亿元、2.76亿元,净利润分别为1889.60万元、5598.05万元、5549.80万元、9955.50万元,经营活动产生的现金流量净额分别为-1142.98万元、731.80万元、4683.12万元、6059.64万元,其中销售商品、提供劳务收到的现金分别为5093.02万元、8660.33万元、1.29亿元、1.71亿元。

报告期内,天箭科技应收账款账面余额分别为5707.20万元、1.09亿元、1.47亿元、2.41亿元,占营业收入比例分别为60.48%、72.08%、83.97%、87.01%,应收账款周转率分别为1.90、1.82、1.37、1.43,低于行业应收账款周转率均3.11、2.12、1.91、1.55。

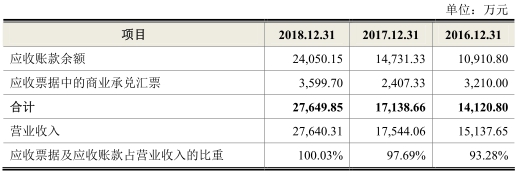

去年,天箭科技应收账款与应收票据金额可覆盖全年营业收入。2015年至2018年,天箭科技应收账款与应收商业承兑汇票余额合计分别为9902.20万元、1.41亿元、1.71亿元、2.76亿元,占营业收入的比例为104.94%、93.28%、97.69%、100.03%。

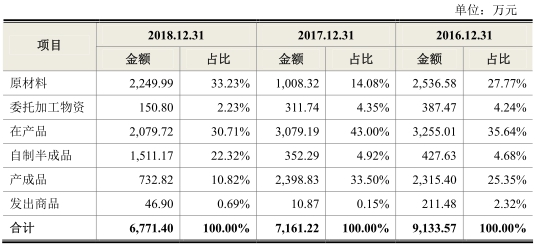

2015年至2018年,天箭科技存货金额分别为8075.02万元、9133.57万元、7161.22万元、6771.40万元,占各期末总资产的比例分别为34.59%、30.96%、19.11%和14.70%,存货周转率分别为0.77、0.88、0.97和2.04,可比公司存货周转率均值分别为2.59、1.44、1.48、1.28,除2018年外,天箭科技存货周转率低于行业平均水平。

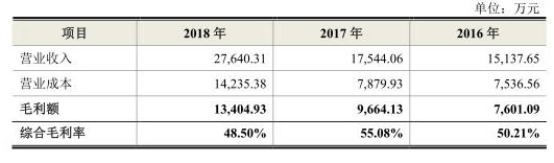

2015年至2018年,天箭科技综合毛利率分别为42.82%、50.21%、55.08%和48.50%,2018年毛利率下滑6.58个百分点。与同行业对比,天箭科技毛利率高于同行业公司平均水平。

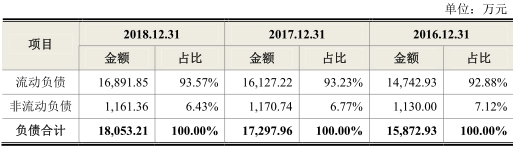

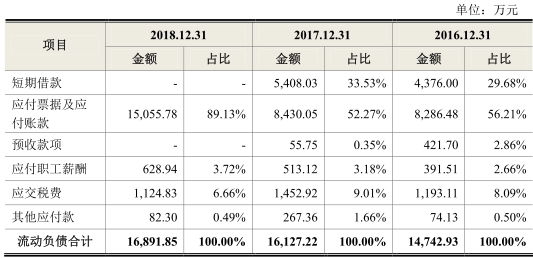

报告期内,天箭科技负债合计1.53亿元、1.59亿元、1.73亿元、1.81亿元,资产负债率分别为65.61%、53.81%、46.15%、39.20%。

截至2018年末,公司没有短期借款和长期借款。

此外,2018年,天箭科技进行了两次分红。报告期内,公司累计分红3644万元。

在更新后的招股书中,天箭科技将募投项目补充流动资金8000万元,提高到目前的1亿元。公司是否真的缺钱?

据每日经济新闻报道,2011年10月,天箭科技租赁成都市高新科技孵化园9号楼B座和C座,面积4205平方米,用于生产经营,租赁期限为10年。截至今年6月末,该处租赁房产被多家法院查封。今年4月,天箭科技与成都高投资产经营管理有限公司签订了《租赁意向协议》。

中国经济网记者向天箭科技董事会办公室发去采访函,截至发稿未收到回复。

军工电子企业拟于深交所上市

天箭科技是一家专业从事高波段、大功率固态微波前端研发、生产和销售的高新技术企业。公司自成立以来坚持致力于军工产品研发,在高波段、大功率固态发射机领域深入挖掘,结合国内外前沿技术,为国内重大武器装备性能提升做出了贡献。

公司当前主要代表产品为弹载固态发射机、新型相控阵天线及其他固态发射机产品,其在军事领域的应用包括雷达制导导弹精确制导系统、其它雷达系统、卫星通信和电子对抗等。

天箭科技控股股东及实际控制人为楼继勇,发行前直接持有天箭科技48.04%股份。

楼继勇,中国国籍,无境外永久居留权,1955年11月出生,本科学历。现任成都天箭科技股份有限公司董事长、四川鼎立资产管理有限公司执行董事。1983年至1990年任北京市华都集团公司计划财务部副处长;1990年至1994年任北京市华都食品公司副总经理;1992年至1994年任北京市牧工商总公司经销公司法定代表人;1994年至1997年任北京市华谊总公司总经理;1998年12月至2008年7月任四川鼎立投资管理有限责任公司董事长;2006年2月至2017年10月任四川鼎天电子标识技术系统有限公司监事;2006年1月至2017年12月任天箭有限总经理、董事长。楼继勇先生自2017年12月起,担任公司董事长。

天箭科技拟于深交所上市,计划公开发行股份不超过1790万股,募集资金4.80亿元,其中3.20亿元用于微波前端产业化基地建设项目、6000万元用于研发中心建设项目、1亿元用于补充流动资金。天箭科技保荐机构为中信建投证券。

股权转让迷雾 恐存利益输送

据股市动态分析报道,天箭科技的前身为成都鼎天微电技术有限公司,成立于2005年,初始股东为伍文英、陈亚平、刘颖强、张孝诚、梅宏、鼎天软件有限公司、四川省国际经济科技发展促进会。在2005年到2017年之间,成都鼎天微电先后进行了3次增资、6次股权转让,并进行了更名,公司整体变更设立股份公司,股东变为楼继勇、陈镭、梅宏。公司实控人也由伍文英变为楼继勇,且公司前身成都鼎天微电最初的原始股东到2017年仅剩梅宏。公司股东如此“大换血”并不常见,这一现象让人倍感蹊跷,公司在招股书中也未披露原始股东大规模退出的原因。那么,公司目前的股东楼继勇和陈镭与原始股东梅宏之间是否存在特殊关系,才能在原始股东退出之后顺利“上位”?

另外,天箭科技在2017年之前的股权转让和增资均以1元/注册资本作价,但2017年8月梅宏将其130.00万元出资额(占注册资本的13.00%)转让予陈镭,转让价格为20元/注册资本。而在2017年12月公司决议注册资本由5000.00万元增至5360.00万元,分别由禾兴创达以551.20万元认缴新增注册资本137.80万元,嘉华合达以462.80万元认缴新增注册资本115.70万元,科源天创以426.00万元认缴新增注册资本106.50万元,超出部分均计入公司资本公积,增资价格为4元/注册资本。天箭科技在同一年中的股权转让价格为增资价格的5倍,那么公司每1注册资本价格到底是20元合理还是4元合理?若20元为合理价格,那岂不是赤裸裸的对增资单位进行利益输送?若4元为合理价位,那么梅宏和陈镭之间不合理的转让价格背后是否还有其他抽屉协议?

类似的股权转让“迷雾”还远不止此。原公司在2009年6月9日股东会上,同意楼继勇将其持有的35.00万元出资额转让予四川省国际经济科技发展促进会。而在2012年1月5日股東会上,公司又同意四川省国际经济科技发展促进会将其持有的50.00万元出资额转让予楼继勇。公司股权在这两者之间一来一往又是为何?

经营性现金流净额连续4年不敌净利润

2017年,天箭科技增收不增利。2015年至2018年,天箭科技营业收入分别为9436.01万元、1.51亿元、1.75亿元、2.76亿元,净利润分别为1889.60万元、5598.05万元、5549.80万元、9955.50万元。

天箭科技经营活动产生的现金流量净额连续4年低于净利润。

2015年至2018年,天箭科技经营活动产生的现金流量净额分别为-1142.98万元、731.80万元、4683.12万元、6059.64万元,与净利润差异分别为-3032.58万元、-4866.25万元、-866.68万元和-3895.86万元。

报告期内,天箭科技销售商品、提供劳务收到的现金分别为5093.02万元、8660.33万元、1.29亿元、1.71亿元。

2018年应收账款与应收票据金额可覆盖全年营业收入

2015年至2018年,天箭科技应收账款账面余额分别为5707.20万元、1.09亿元、1.47亿元、2.41亿元,应收账款账面价值分别为5382.59万元、1.03亿元、1.39亿元、2.28亿元。

天箭科技应收账款余额占营业收入比例分别为60.48%、72.08%、83.97%、87.01%。

报告期内,天箭科技应收账款周转率逐年下降且低于行业平均周转率水平。天箭科技应收账款周转率分别为1.90、1.82、1.37、1.43,行业应收账款周转率均值为3.11、2.12、1.91、1.55。

2015年至2018年,天箭科技应收票据金额分别为3977.93万元、3324.38万元、2225.76万元、3404.62万元。天箭科技应收票据主要为商业承兑汇票,报告期内,仅在2016年存在274.88万元的银行承兑汇票。

报告期各期末,公司应收账款与应收商业承兑汇票余额合计占营业收入的比重较高,2018年该比例占当年营业收入100%。

2015年至2018年,天箭科技应收账款与应收商业承兑汇票余额合计分别为9902.20万元、1.41亿元、1.71亿元、2.76亿元,占营业收入的比例为104.94%、93.28%、97.69%、100.03%。

天箭科技招股书称,由于行业的特性,军工企业的应收账款回款周期普遍较长。国防军事武器等武器装备的产业链较长,军方作为最终需求方,向总体单位提出采购要求,总体单位再向前端的模块及零部件供应商提出采购需求。在货款结算时,由于终端产品验收程序严格和复杂,一般结算周期较长。军方根据自身经费和产品完工进度安排与总体单位的结算,总体单位再根据自身资金等情况向前端的模块及零部件供应商结算。因此,作为前端的模块及零部件供应商,应收账款的回款周期受到军方与总体单位结算等因素的影响,周期普遍较长。

存货周转率水平较低

天箭科技应收账款和存货合计金额较大,2018年,两项合计占总资产六成以上。

2015年至2018年,天箭科技应收账款和存货合计金额分别为1.35亿元、1.95亿元、2.10亿元、2.96亿元,占同期总资产的比例分别为57.65%、66.01%、56.15%和64.24%。

其中,天箭科技在报告期内存货金额分别为8075.02万元、9133.57万元、7161.22万元、6771.40万元,占各期末总资产的比例分别为34.59%、30.96%、19.11%和14.70%。

报告期内,公司存货周转率分别为0.77、0.88、0.97和2.04,可比公司存货周转率均值分别为2.59、1.44、1.48、1.28,除2018年外,天箭科技存货周转率低于行业平均水平。

2018年毛利率下滑6.58个百分点

受产品结构、销售价格及成本变动等因素的影响,公司产品综合毛利率从2016年的50.21%增长至2017年的55.08%,2018年回落至48.50%。

2015年至2018年,天箭科技综合毛利率分别为42.82%、50.21%、55.08%和48.50%。

分产品来看,军用弹载固态发射机构成公司最主要的收入和毛利来源。定型生产的弹载固态发射机毛利率的变化是导致综合毛利率变化的主要原因。

2016至2018年,天箭科技定型批产的弹载发射机销售收入占营业收入的比重分别为94.04%、84.85%和92.10%,其毛利占公司毛利总额的比重分别为94.75%、83.75%和90.72%,是公司最主要的利润来源。

2016至2018年,公司定型批产的弹载发射机毛利率分别为50.59%、54.37%和47.77%。

从毛利率同行业对比情况来看,2015年至2018年,可比公司毛利率均值分别为42.37%、47.40%、44.92%、42.51%,高于同行业公司平均水平。

2018年末负债1.8亿元 没有借款

2015年至2018年,天箭科技负债合计1.53亿元、1.59亿元、1.73亿元、1.81亿元,资产负债率分别为65.61%、53.81%、46.15%、39.20%。

2018年,公司没有短期借款。2015年至2017年,天箭科技短期借款金额分别为5800.00万元、4376.00万元、5408.03万元。

报告期内,天箭科技流动负债主要为应付票据及应付账款,金额分别为7353.58万元、8286.48万元、8430.05万元、1.51亿元,占流动负债的51.83%、56.21%、52.27%、89.13%。

2018年末货币资金8270万元

2015年至2018年,天箭科技货币资金金额为3778.15万元、5118.69万元、1.26亿元、8269.84万元。

2017年末公司货币资金余额达1.26亿元,较2016年末增加7434.69万元。

公司称,一方面,公司2017年实现经营活动现金流量净额4683.12万元,是推动当年货币资金增加的主要原因;另一方面,2017年员工持股平台向公司增资1440.00万元及公司短期借款增加1032.03万元,也是导致货币资金增加的重要原因。

公司还称,公司2018年发放现金红利2144.00万元以及对外采购的货款结算有所增加导致现金流出加剧;与此同时,2018年偿还银行贷款支付资金5408.03万元,导致2018年12月31日的货币资金余额有所下降。

报送招股书前 一年两次分红

2018年,天箭科技进行了两次分红。报告期内,公司累计分红3644万元。

根据2017年8月1日召开的董事会和2017年8月15日召开的股东大会审议通过的利润分配方案,公司向全体股东派发现金股利1500万元。

根据2018年3月11日召开的董事会和2018年3月31日召开的股东大会审议通过的利润分配方案,公司向全体股东派发现金股利1072万元。

根据2018年7月6日召开的董事会和2018年7月26日召开的股东大会审议通过的利润分配方案,公司向全体股东派发现金股利1072万元。

补充流动资金项目募资额增至1亿元

天箭科技于2018年9月29日报送的招股书显示,公司拟募集资金4.60亿元,其中计划补充流动资金8000万元。

2019年4月3日,天箭科技报送更新后的招股书,补充流动资金项目募资金额增至1亿元。

2019年1月29日,公司召开2019年第一次临时股东大会,审议通过《关于调整公司首次公开发行人民币普通股股票并上市募集资金运用方案及使用可行性的议案》,公司决定增加募集资金总额至4.80亿元(不含发行费用),将补充流动资金金额由8000.00万元调增至1亿元。

2018年9月29日报送招股书

租赁的生产经营场所遭查封

据每日经济新闻报道,目前,天箭科技主要是轻资产运营,公司生产、研发和办公的场所均为租赁取得。2011年10月,天箭科技租赁成都市高新科技孵化园9号楼B座和C座,面积4205平方米,用于生产经营,租赁期限为10年。截至今年6月末,该处租赁房产被多家法院查封。

针对租赁房产被多家法院查封一事,天箭科技称,由于上述租赁房屋的抵押、查封均在公司承租之后,因此即使租赁房屋在租赁期间发生所有权变动,公司仍可请求房屋受让人继续履行原租赁合同。

天箭科技也坦言,所租赁房屋因产权纠纷问题在租赁期内因被债权人强制执行等因素,可能对公司正常生产经营造成一定影响。同时,现有租赁合同到期后,若公司不能续租将面临搬迁的风险。

对于办公场地问题,天箭科技也在未雨绸缪。今年4月,其与成都高投资产经营管理有限公司签订了《租赁意向协议》。高投资产以租赁方式向公司提供位于成都市高新西区的标准厂房,面积为5826.26平方米,租赁期限为3年。

责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)