爱迪尔前路未卜:员工疏忽致年报数据有误,资金链紧绷下高管更换密集

作者@十玖

苏日明曾公开表示:“珠宝行业不是大鱼吃小鱼,而是快鱼吃慢鱼。”

依赖外延式并购,爱迪尔(002740.SZ)已从当初靠代工珠宝运转的小作坊,摇身一变成了集珠宝首饰产品设计研发、生产加工、品牌连锁为一体的知名珠宝企业,在全国拥有668家品牌加盟店、7家线下自营店。

不过,昔日“珠宝新贵”正遭遇市场的严峻考验,不仅信披频繁出错、业绩下滑严重、现金流告急,还面临着高管“出逃”等问题,前路未卜。

员工疏忽,信披“漏洞百出”

6月17日晚间,爱迪尔披露2018年年报更正公告以及对深交所的回复公告,公告一经发布,瞬间把公司在信披方面的不严谨态度,暴露无疑。

根据公告,在此前发布的2018年年报中,爱迪尔存在多达五处的信披错误。

据深交所问询,公司直营收入数据出现了前后不一致的情况。按行业分类,公司“直营销售”的营业收入为 2285 万元;不过,根据“销售模式”披露,直营销售营业收入金额为3041万元。

对此,爱迪尔解释称,由于相关工作人员工作疏忽,误将联营店门店数据统计入直营店门店数据中,以致于“报告期末营业收入排名前10名的直营店经营情况”披露的相关数据有误,导致直营收入数据前后不一致。

而同样地,因工作人员疏忽,公司“加盟费”“品牌管理费”“其他业务成本”的数据出现错行,导致其相关的营业收入、营业成本前后披露不一致。

不止如此,由于黄金采购金额统计数据口径有误,公司2017年、2018年采购黄金金额数据出现大额错误。

来源:公司公告

财经网注意到,修正之后,爱迪尔2017年的黄金采购金额由5.76亿元调整为7.02亿元;2018年的黄金采购金额由7.38亿元调整为7.24亿元。修正前后,公司2017年的黄金采购金额增加逾1亿元。

除此之外,爱迪尔在2018年年报更正公告中,还主动交代了另外两处错误的信息。

其一,在关闭门店对报告期的影响中,更正之前,公司关闭门店影响额占报告期收入比例为-88.40%,更正之后的比例则由负转正,为1.36%。其二,在长期股权投资中,公司漏记了其合计总额4949.18万元。

爱迪尔表示,上述更正不会对公司 2018 年度营业总收入、净利润及每股收益等产生影响,除上述更正后的内容,公司《2018 年年度报告》全文及摘要其他内容不变。

值得一提的是,爱迪尔不仅在年报中出现数据失误,在其披露的回复问询函公告中,也同样出现了信披瑕疵。

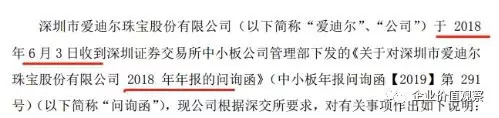

来源:公司公告

在6月11日爱迪尔发布的延期回复年报问询函公告显示,公司于2019年6月3日收到深交所的年报问询函。而本次回复公告显示,公司于2018年6月3日收到深交所的年报问询函。

珠宝界的“拼多多”

2001年,苏日明及其妻子狄爱玲、胞弟苏永明联合创办了爱迪尔。2015年,爱迪尔顺利在深交所上市,成为为数不多的A股珠宝企业之一。

不过,同周大福(1929.HK)、周生生(0116.HK)、老凤祥(600612.SH)等老牌珠宝企业扎根一线城市相比,爱迪尔堪称珠宝界的“拼多多”。

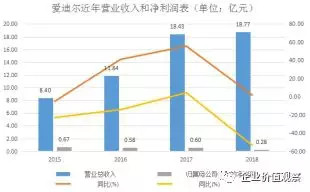

当同行都在北京、上海、广州等一线城市“厮杀”时,爱迪尔把眼光放到了二三线城市,并通过经销商加盟的主要销售模式,迅速在二三线城市扩展开来。2015-2018年,爱迪尔的营业收入由上市之初的8.4亿元增至18.77亿元。

然而,表面看来,爱迪尔发展较为平稳,营业收入稳中有升。但实际上,爱迪尔正面临营收增速放缓、增收不增利的窘境。

据国家统计局,2018年全国金银珠宝类收入共计2758亿元,同比增长7.4%,而同期爱迪尔的营收增速仅为1.81%,低于珠宝行业营收均速,也远低于去年同期55.64%的增速。

与此同时,2015-2018年,爱迪尔净利润由6737.88万元降至2814.9万元。其中,2018年爱迪尔净利润增速由正转负,从4.4%降至-53.35%。

数据来源:Wind资讯

究其原因,“成也加盟,败也加盟”,低毛利率的加盟销售模式正成为公司业绩增长的“绊脚石”。

年报显示,2015-2018年,公司加盟、经销营业收入合计占比由96.59%升至98.64%。而2018年,爱迪尔加盟、经销销售毛利率分别为16.61%、8.65%,低于自营、直营的销售毛利率18.33%、18.03%。

随着低毛利率的加盟、经销营业收入占总营业收入的比重加大,公司的毛利率越来越低,从2015年的21.13%下降至如今的14.18%。

坏账计提藏玄机

虽然爱迪尔营收规模不断扩大,但都是“纸面富贵”,应收账款增速迅猛,赊销比例较大。

2018年,爱迪尔应收票据及应收账款金额达到9.5亿元,同比增长62.95%,而同期公司营收增速仅为1.81%。2017-2018年,应收账款占营收的比重从31.63%增至50.61%,占总资产的比重从3.85%增至36.4%。

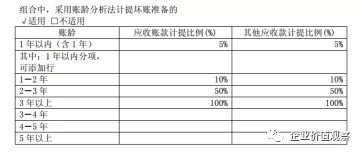

按理说,随着应收账款的飞速增长,公司对其计提比例应更为谨慎才是。不过,财经网发现,与同行主导经销模式的老凤祥计提比例相比,爱迪尔应收账款计提比例颇为激进。

2018年,爱迪尔6个月以内的应收账款计提比例为1%;6个月-1年的计提比例为5%;1-2年计提比例为10%;2-3年计提比例为20%;3-4年计提比例为50%;4-5年计提比例为80%;5年以上计提比例为100%。

来源:爱迪尔年报

相比之下,老凤祥1年以内(含1年)的应收账款计提比例为5%;1-2年计提比例为10%;2-3年计提比例为50%;3年以上计提比例为100%。

来源:老凤祥年报

若按老凤祥相应年限应收账款计提比例计算,2018年爱迪尔应计提的应收账款坏账准备为8130.01万元,比公司年报披露的4414.66万元坏账准备多出3715.35万元。

以此为依据,考虑到2017年爱迪尔的应收账款坏账准备余额为2979.67万元,2018年公司的应收账款坏账损失应为5150.34万元,比年报披露的1435万元坏账损失还要多出3715.34万元,这一数额要高于公司同期2814.9万元的净利润。

对此,财经网曾致函爱迪尔,问询公司是否通过放宽应收账款计提比例,虚增净利润?爱迪尔回复称,公司不存在放宽应收账款计提比例虚增利润的情形。

不过,在爱迪尔2018年审计报告中,立信会计师事务所将公司的应收账款坏账准备、存货存在及减值列为关键审计事项。

现金流枯竭,靠借债经营

业绩下滑之际,现金流“枯竭”也成了高悬在公司头上的“达摩克利斯之剑”。

一方面,公司应收账款不仅逐年递增、且周转率逐年下滑,导致公司回款能力堪忧。2018年,公司的应收账款周转率由3.89次降至2.48次,同比下降36.25%。

另一方面,公司存货高企、周转速度变慢,也加重了资金饥渴现状。2018年公司存货高达10.34亿元,占总资产的比重为39.62%。同时,公司存货周转天数由2017年的171.37天增至233.33天。

在企业回款速度下降与存货积压的双重施压下,上市以来,爱迪尔经营活动产生的现金流量净额连续四年为负。

为打开市场,爱迪尔开启了并购的“开关”,在与世纪缘、深钻所“无缘”之后,收购了大盘珠宝、千年珠宝、蜀茂钻石等子公司。

受此影响,爱迪尔投资活动产生的现金流量净额也常年为负。2015-2018年,公司投资活动产生的现金流量净额分别为-1.12亿元、-0.51亿元、-0.81亿元、-1.15亿元。

值得注意的是,由于产生的经营现金流量净额历年处于净流出状态,公司不得不从银行贷款来解决资金短缺困境。

2015-2017年,公司的筹资现金流净额分别为2.75亿元、5.37亿元、1.89亿元,其中,取得借款收到的现金从1.43亿元增至5.77亿元,爱迪尔似乎一直在“借债经营”。

到了2018年,因筹资现金流流入不及流出,偿还债务支付的现金为8.24亿元,同比增长103.96%,爱迪尔出现上市以来首次筹资净额流出状态。那么,若爱迪尔“借无可借”,公司未来是否会陷入资金链断裂的困局呢?

对此,爱迪尔表示,公司将加强与各金融机构及贷款银行的沟通,提前做好续授信放款安排,同时把控融资借贷风险控制,并于今年引入福建省龙岩国资背景战略股东。

不过,爱迪尔的“跑马圈地”正在导致财务费用的“水涨船高”,进一步侵蚀公司业绩。

根据年报,因票据融资增加,贷款利息分期摊销,贴现息一次性记财务费用增加,2018年爱迪尔的财务费用为4561.04万元,同比增长139.08%。

此外,2015-2018年,爱迪尔短期借款由1.13亿元增至5.34亿元,复合增长率为47.44%。短期借款的激增直接导致公司利息支出的增加,2018年公司利息支出4227.91万元,同比增长52.86%,占财务费用的比重高达92.7%。

实控人质押风险高企

雪上加霜的是,爱迪尔现金流枯竭的同时,实控人苏氏家族的股份几乎全部质押融资。

截至2018年年底,苏日明及其一致行动人苏永明、狄爱玲的股权高度质押,质押比例均在其所持公司股份95%以上,且苏清香(苏永明之妻)也质押了其所持公司股份的90.6%。

此前,受股价下跌影响,2018年10月18日,苏永明质押给浙商证券的部分公司股份被浙商证券平仓,平仓股数共计199.98万股,占公司总股本的0.6%。彼时爱迪尔股价降至历史低点4.6元/股。

来源:公司公告

今年以来,1月29日,爱迪尔股价盘中触及5.03元的低值,与前期低点的距离只不到一个跌停。

而在同一时点上,爱迪尔公布了2018年度业绩预报修正公告,将报告期内实现归母净利润的同比变动幅度由-30%——20%之间下调至-50%——0%。这也就意味着,实控人高比例质押公司股份仍有可能面临强平的风险。

对此,2月27日,爱迪尔大股东发布公告,拟转让10.89%的股份给汇金集团,后者隶属于福建国资委。

对于受让公司股份的原因,汇金集团表示,认可上市公司的未来发展前景,希望通过受让股份的方式推动业务合作,促进共同发展。

此后,爱迪尔的股价不断攀升上涨,4月4日,公司股价涨至年内高点9.46元/股。

伴随着股价的上涨,2019年4月28日,狄爱玲将其质押的部分股份办理了质押展期,质押股份合计1680万股,占其所持公司股份的55.32%。

这部分被质押展期的股份原本于2019年4月24日到期,如今质押到期日为5月23日。截至2019年6月25日发稿前,狄爱玲质押展期的股份并未解除质押。

全数质押的股票一天不解押,苏氏家族随时可能面临江山易主的风险。尤其在业绩陷入下滑的背景下,不可测的市场行情仍然会对公司的股价造成威胁。

高管“出逃”

国资驰援的背后,爱迪尔的高管们似乎已做好先行离场的打算了。

2018年4月16日,爱迪尔公告称,公司副董事长、董秘朱新武,董事、副总经理苏啟皓,监事会主席苏江洪,财务总监李城峰因个人资金需求拟减持公司股份,减持比例不超过其持有公司股份的25%。

根据公告,彼时朱新武持股3.22%,苏啟皓持股1.77%,苏江洪持股0.21%,李城峰持股0.21%,四人合计持股5.41%,合计拟减持1.35%的公司股票。

2018年11月,苏江洪、苏啟皓、李城峰减持股份完毕。其中,苏啟皓减持所持公司股份的0.39%,苏江洪减持0.05%,李城峰减持0.05%,彼时朱新武还未减持其所持公司股份。同日,爱迪尔再次发布关于董事兼高管拟减持股份的预披露公告,朱新武拟继续减持公司股份。

此后,2019年2月27日,公司控股股东、实控人苏日明、狄爱玲夫妇及其一致行动人苏永明,股东朱新武、苏啟皓及苗志国拟以协议转让方式,将其合计持有的公司3600万股转让给汇金集团、永盛发展。

来源:公司公告

2019年5月23日,中国证券登记结算有限责任公司深圳分公司出具了《证券过户登记确认书》,本次转让的1684万股无限售条件流通股已完成过户登记手续,永盛发展持有公司股份3.71%,为公司第六大股东。

国资驰援下,爱迪尔控股股东及其一致行动人、高管的减持之路也并未停止。

6月13日,爱迪尔发布公告称,公司控股股东苏日明及其一致行动人狄爱玲、董事兼执行总裁苗志国、监事会主席苏江洪将减持其所持公司股份,拟减持股份不超过公司总股本的4.27%。

而在爱迪尔发生高管减持潮的同时,内部也掀起了高管的“离职潮”。

今年4月26日,公司董秘朱新武、财务总监李城峰分别辞去董秘、财务总监一职。辞职后,朱新武任担任公司董事、副董事长;李城峰将继续在公司担任其他职务,同时聘任孙海龙为公司副总经理及董秘,鲍俊芳为公司财务负责人。

此前,2018年11月1日,时任爱迪尔总经理的苗志国辞去总经理一职,仅任职公司董事。随后,爱迪尔引入“强力外援”,聘请原金一文化董事、执行总经理的黄翠娥担任公司总经理。但上任不到两个月,黄翠娥便主动请辞。

2019年1月21日,爱迪尔创始人苏日明(曾担任爱迪尔董事长,2018年5月18日任期满离任)“出山”,再次担任公司董事长、战略委员会委员、总经理,原公司董事长及战略委员会委员狄爱玲卸下“重担”,仅担任公司董事。

短短三个月,爱迪尔总经理一职更换了三人,频繁的人事变动背后有何玄机呢?

(编辑:杜一兰,邮箱:news@caijing.com.cn)

(本文来自于财经网)

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)