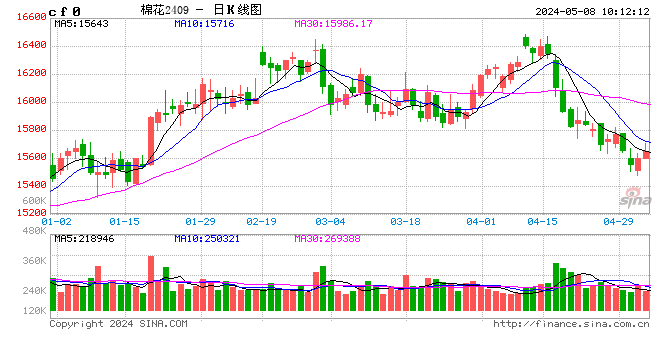

一、行情回顾

2月郑棉震荡下行后盘整,主力合约最高运行至15275元/吨。由于市场对于春节后的消费恢复抱有较高的预期,现实消费情况不及预期。棉价回落调整,但14000元/吨一线存在支撑,低位刺激基差点价。

2月国际棉市偏弱运行。美国农业部报告影响偏空,对于消费进一步下调。NCC公布美棉意向种植面积,虽然大幅下调,但是收获面积上升,弃耕率大幅下降。美棉出口数据较为强劲,但中美关系存忧,巴基斯坦外汇告急,均有可能抑制美棉出口。

图:郑棉主力合约走势

数据来源:博易云 国信期货

图:美棉主力合约走势

数据来源:博易云 国信期货

二、国内市场分析

1、2022/23年度棉花估产上调 仓单注册动力不足

截至2023年2月19日,新疆棉累计加工了555.45万吨,比去年同期增加5.8%。新疆棉累计检验了524万吨,同比增加了2.8%。总产量预估从此前的560万吨左右上调至580-600万吨,估产增加30-40万吨。

郑棉仓单注册大幅落后,截至2月23日,郑棉仓单加预报为14615张,上一年度同期为19413张。注册仓单意愿不强。现货坚挺,并且轧花厂资金紧张,3月面临还贷压力,通过期货套保销售回款较慢,更多企业选择直接在现货市场进行销售。

图:棉花累计加工量(单位:万吨)

数据来源:棉花监测系统 国信期货

图:棉花仓单加预报(单位:张)

数据来源:郑商所 国信期货

2、纺织企业快速补库 成品库存小幅回升

纺织企业原料库存在春节后快速积累。截至2月17日,纺织企业原料库存为31.2天,成品库存为9.7天。纺织企业的原料库存快速上升、企业阶段性补库完成。成品库存小幅上升。纺织企业开工率在春节后快速回升,至2月17日为60.8%。但订单主要为短单,至3月份为主。

图:纺企原料库存(单位:天)

数据来源:TTEB 国信期货

图:纺企成品库存(单位:天)

数据来源:TTEB 国信期货

3、织造企业去库趋缓

截至2月17日,织造企业棉纱库存为13.3天,全棉坯布成品库存为31.6天。织造企业原料库存略有下降、成品库存也有下降。目前纺厂累库,织厂走库趋缓。织造企业开工率在春节后快速回升,至2月17日为59.3%。

图:织厂原料库存(单位:天)

数据来源:TTEB 国信期货

图:织厂成品库存(单位:天)

数据来源:TTEB 国信期货

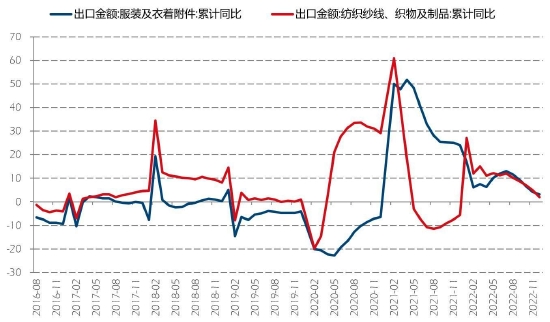

4、纺织品服装出口尚有韧性 但后期难以乐观

2022年全年纺织品服装出口总额为3235亿美元,同比微涨0.2%,增速上同比2021年大幅减弱。从具体结构上看,2022年服装出口金额为1754亿美元,同比下降0.23%,纺织品出口金额为1481亿美元,同比上涨0.82%。

2022年美国,日本,韩国,英国,德国和俄罗斯占比下降;越南,孟加拉国,澳大利亚,马来西亚和吉尔吉斯斯坦上升。

全球主要进口国的经济疲弱对于中国出口的打压比较明显,并且中美关系在“气球”事件后不确定性加大,中国出口受到的限制或将升级。

图:纺织品服装出口额(单位:亿美元)

数据来源:中国海关 国信期货

图:纺织品服装出口额累计同比(单位:%)

数据来源:中国海关 国信期货

三、国际市场分析

1、全球产需均下调 对于市场影响偏空

美国农业部2月供需报告发布,上调美棉库存。美棉产量和出口量预估不变,分别为1468万包和1200万包。由于消费转弱库存上调10万包。全球棉花消费调减19万包,产量调减100万包,期末库存下调85万包。全球产量下调的主要贡献是印度,由于受到虫害影响,并且新棉上市持续缓慢,印度产量调减降100万包。新疆棉花检验数据强劲,中国产量调增50万包。其他调增的国家还有巴基斯坦,由于新棉上市量增加,巴基斯坦棉花产量上调20万吨。消费量减少的国家较多,有印尼、巴基斯坦、越南和美国,中国的消费调增50万包,抵消大部分调减数量。

图:全球棉花平衡表(单位:万吨、%)

数据来源:USDA 国信期货

图:全球棉花平衡表(单位:万吨、%)

数据来源:USDA 国信期货

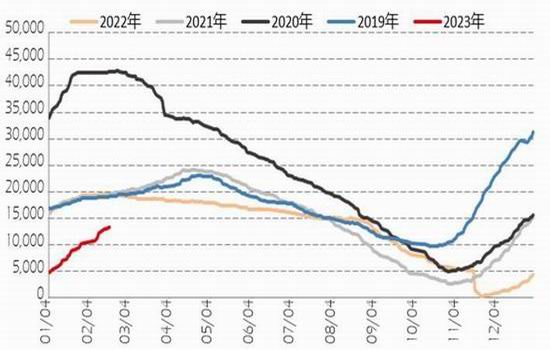

2、印度棉花估产下调 出口维持地量

截至2023年2月12日,印度2022/23年度的棉花累计上市量约227.75万吨,较三年均值累计减少约153.40万吨,降幅达到40.25%。2月12日当周,印度棉花周度上市量仅10.26万吨,环比上一周减少2.72万吨,较三年均值减少约7.63万吨。印度棉花呈现越收越少的局面。美国农业部以及印度国内对于印度棉花产量均给出下调。美国农业部预估下调22万吨至556万吨,印度棉花协会将棉花产量下调至546.55万吨。

印度棉花出口维持地量。后期印度出口预计也难以有效放量。北半球来看,主力出口国仍是美国,巴西对于美棉存在一定竞争威胁。

图:印度新棉累计上市量(单位:万吨)

数据来源:USDA 国信期货

图:印度棉花出口(单位:吨)

数据来源:Wind 国信期货

3、美棉种植意向低迷 出口面临影响

美国国家棉花总会(NCC)发布2023/24年度美棉植棉意向调查结果,下年度全美意向植棉面积在1141.9万英亩(折6931.3万亩),同比减少17%。其中陆地棉意向种植面积1123.5万英亩(折6819.6万亩),同比减少17.3%;皮马棉18.4万英亩(折111.7万亩),同比微增0.5%。虽然种植面积大幅下降,但是主产区土壤墒情转好,弃耕率大幅下调,收获面积上升,产量或不降反增。

美棉出口进度明显落后。中美关系面临较大不确定性,如果中美关系再度趋紧,美棉或面临中国取消合同的局面。巴基斯坦国内面临经济危机,外汇储备告急,后期进口或受到影响,也对于美棉出口存在打压。

图:美棉意向种植面积(单位:千英亩)

数据来源:NCC 国信期货

图:美国棉花累计出口(单位:百万包)

数据来源:USDA 国信期货

四、结论及操作建议

国内总体来看,春节后市场对于消费预期较高,从纺织织造企业的实际情况来看,短期订单尚可,开工率上升,但是订单多数仅维持到3月份,低于市场预期。后期来看,金三银四的旺季预期尚没有证伪,但纺织企业在补库后,原料库存已经上升至正常水平,难以激发棉价大幅上涨,而维持正常生产的采购对于棉价下方也存在支撑。新年度供应能否收缩也是后期驱动行情的因素之一。

国际市场来看,美国农业部2月月度供需报告继续下调全球消费,后期来看,宏观方面仍存在压力,关注美联储后续加息幅度。全球供应来看,印度产量下调,国内上市量快速下降。美国新年度意向种植面积同比降低17%,不过弃耕率大幅下降,产量或不减反增。美棉出口方面,中美关系脆弱,巴基斯坦外汇短缺影响进口,土耳其地震也影响对于棉花的进口消费。总体来看,国际棉价上行承压,但下方空间也不宜过分悲观。

操作建议:郑棉波段交易为主。

国信期货 侯雅婷

责任编辑:宋鹏

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)