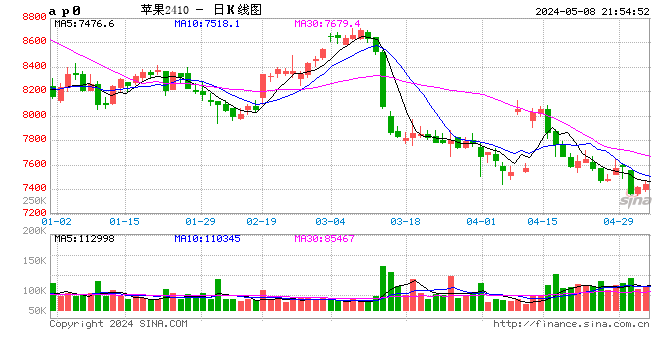

一、2022年苹果期货市场回顾

第一阶段,1月-3月初:大幅拉升,涨幅惊人

因春节备货需求的带动作用下,产区客商及果农顺价出货相对积极,冷库去库速度加快,加之21/22年度苹果库存量处于近两年低点及优果比例偏低,进一步推动苹果期价上涨。此阶段苹果期货价格指数从7820元/吨附近持续拉涨至9734元/吨相对高点,涨幅约为24%。

第二段,3月上旬-3月底:走货受阻,高位回落

因为山东、陕西、甘肃等苹果主产区均受疫情影响,发货基本停滞,导致苹果期货价格回落。此阶段苹果期货价格指数从9734元/吨高点下挫至8257元/吨低点,跌幅约为15.7%。

第三阶段,3月底-5月初:节日效应,震荡回升

此阶段主要受清明节、五一节备货需求提振,冷库苹果去库顺畅且低库效用明显,现货市场交投气氛高涨,推升苹果价格指数至9623元/吨高点。此阶段苹果期货价格指数从8257元/吨低点震荡回升至9623元/吨附近,涨幅约为16.5%。

第四阶段,5月上旬-7月中旬:消费不佳,高位下跌

主要受因产地客商对高价苹果货源接受度有限,产区走货放缓,加之时令鲜果种类及数量增加,对苹果消费造成一定冲击,现货价格出现回落,拖累苹果期货市场。此阶段苹果期货价格指数从9623元/吨高点下跌至8372元/吨附近,跌幅约为13.0%。

第五阶段,7月下旬-8月:早熟果提振,强势反弹

主要因为部分早熟果开秤价格创新高,且客商订货积极性较高,对新季晚熟富士开秤价格带来利好预期。另外中秋节日备货需求提振,库内苹果走货加快,低库效应再次显现。此阶段苹果期货价格指数从8372元/吨回升至9279元/吨附近,涨幅约为10.8%。

第六阶段,9月-至今:高价抑制消费,重心下移

首先因销区批发市场需求走弱,加之部分客商出售的早熟果出现亏损,客商采购积极性下降,苹果期价急转下跌。随后新产季苹果库存高于预期,叠加销区需求低迷,上方反弹受限。不过下方受高价成本支撑及节日效应推动,期价跌势放缓。

此阶段苹果期货价格指数从9279元/吨高点下跌至7800元/吨附近,跌幅约为15.0%。

图:苹果期货价格指数合约日线走势

数据来源:文华财经

二、供应端因素分析

1、苹果种植成本逐步上抬

据国家统计局,2010-2021年全国苹果种植面积维持在1930-1985千公顷附近,但从2021年末开始,全国苹果产区大量伐树造成2022年苹果种植面积波动加剧,保守预估,2022年苹果种植面积下降2.07%至1900千公顷附近,具体仍以官方公布为准。

生产物料成本逐渐上抬,导致总成本值跟随上涨趋势。从成本角度分析,2020年苹果每亩总成本6113元,较上年度增加了320元。但平均每亩净利润走势出现反转,较上年度增加了540元至1954元附近,由于近几年产地苹果网络销售、超市连锁、社区团购等直发销区市场比例增加,省去了部分中间环节的相关费用,进一步提升苹果销售利润。新产季新季晚熟富士80#一二级以上苹果平均收购价格为3.6-3.8元/斤区间,折算后收购成本大致7200-7600元/吨,收购成本支撑苹果市场。

从成本结构及苹果贸易习惯看,一般每年苹果下树之后,采购阶段的货权在于果农手中,2022年春节时间相对提早,果农货挺价惜售的情况下,可能会错过最佳销售期,冷库压库的风险较大。销售阶段的货源则在贸易商手中,随后进入销售阶段。按照行业习惯,清明之前贸易商均会以高于收购成本的价格销售,即使目前出现出货疲软状态。

图:历年苹果种植面积

数据来源:国家统计局、瑞达期货研究院

图:历年苹果生产成本收益情况

数据来源:WIND、瑞达期货研究院

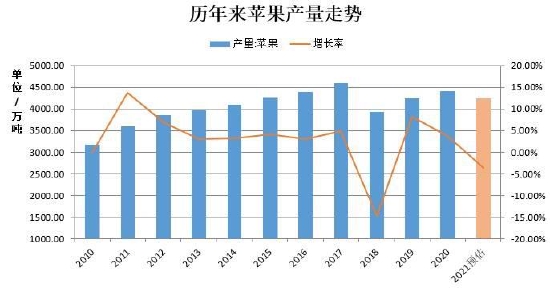

2、新产季苹果产量减产,但仍处丰产年份

据中国苹果协会知,伐树造成果园面积下滑,且花期阶段遇上高温、冰雹、霜冻等不良天气,影响苹果生长,西北、山东等地苹果套袋数据均出现同比下滑的现象,2022年苹果减产已成大概率。不过市场上各类机构调研数据显示,新产季全国苹果冷库总量数值大致在840-870万吨区间内,与上年度库存相比差距不大,可见新产季苹果减产幅度不及市场预期。据国家统计局知,2021年全国苹果产量为4597.3万吨。

图:2021/22年度苹果产量预估

数据来源:国家统计局、瑞达期货研究院

3、22/23年度苹果入库量高于预期

2022年减产背景之下,全国冷库入库总量在840万吨左右,入库量与去年相比相差无异。一方面是因为2022年大果占比提升,弥补了往年数量减少的缺口。另外一方面受终端市场成交不畅,加之果农挺价情绪高的影响,果农货流通受阻,多以客商自存发市场,外贸小果及电商订单均减少。

另外从果农及客商入库心态看,果农前期惜售情绪较高,陕西产区果农多选择主动入库。随后部分地区受疫情管控原因,库外走货量较少,果农被动入库。北部产区果农普遍较为理性,未出现大量抗价的情况,且主动入库的情况较少,北部产区苹果多以客商收购及入库为主旋律。11月下旬,新产季苹果入库达到峰值,随后进入去库阶段。未来市场关注焦点在于出库量和消费端。另外,2022年春节较早,客商及果农急于出售,前期惜售情绪松动,出售价格重心进一步下移。

数据来源:我的农产品网、瑞达期货研究院

现货贸易习惯:一般情况下每年陕、甘苹果冷库出货时间为1-5月,山东冷库出货时间为每年的6-8月份;西北甘肃4月前后开始清库,陕西5-6月份清库,山东8月底前清库。不过随着冷库管理水平的提高,整体产区冷库清库时间根据行情延迟。西北地区最终冷库出货销往西北、西南、中南、华东市场等地,山东产区苹果销往华北、东北华东市场等地区。2022年冷库苹果库存高于预期,叠加春节时间较早,苹果销售周期较短,后市冷库苹果压力后移逐渐显现。关注2023年4-5月苹果冷库清库的节奏。

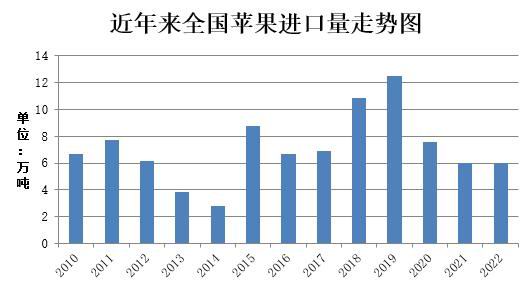

4、2022年我国进口水果数量预估稳中略增

苹果进口方面,近十年以来中国苹果进口量均较少,进口苹果主要来自美国、新西兰和智利。2021年我国苹果进口量累计为6.0万吨,同比下降20.7%。2022中国苹果进口量预估持稳在6万吨附近,主要基于本年度国内苹果供应充足,进口贸易限制性因素颇多,中国进口苹果数量持稳为主。美国仍是中国鲜苹果的最大进口国。总体上,中国仍作为全球最大的苹果生产国,进口量几乎少之又少,基本上可以忽略不计。

图:中国鲜苹果进口情况

数据来源:WIND、瑞达期货研究院

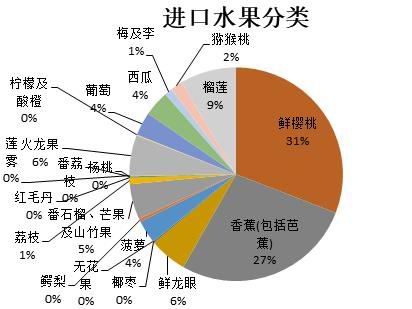

从季节性消费来看,每年的4月和8月为进口水果数量的峰值月份,且上半年水果进口量多于下半年。11月疫情防控逐渐放开后,我国进口水果量也出现增加走势,预计2022年我国进口水果量超730万吨,高于去年同期水平。据海关总署,2022年11月我国进口水果为49.8万吨,环比增加5.2万吨或12.1%,2022年1-11月我国已累计进口水果698万吨,累计同比增加4.5%。分水果品种来看,进口火龙果、柠檬、葡萄等增加为主。中长期来看,2022年秋冬季国产水果多数出现减产,部分品种供应趋紧,加之防控措施放开后,将进口性价比较高的水果来弥补国内稀缺的品种类,预计2023年我国水果进口量继续小幅增长态势。

图:进口水果月度数量季节性分析

数据来源:国家统计局、瑞达期货研究院

数据来源:国家统计局、瑞达期货研究院

数据来源:国家统计局、瑞达期货研究院

三、需求端因素分析

1、国内苹果需求稳中略降可能

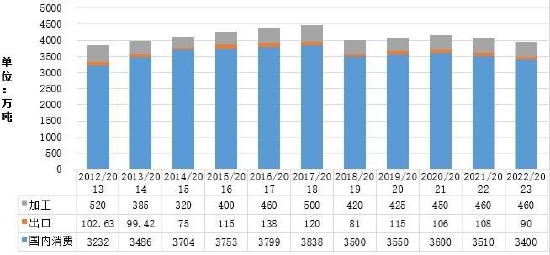

中国苹果的需求主要分为国内消费、加工、和出口。其中国内鲜食消费占绝大比例,而加工方面则为460万吨,出口为110万吨左右,分别占苹果需求的10%和3%。鉴于中国对水果的消费注重于营养价值和新鲜度苹果,后期中国苹果消费增长将有所放缓甚至出现饱和状态。出口和加工的变化则相对平缓,加工方面大多维持在460万吨左右,出口则保持在100万吨附近。

图:2012年度以来的中国苹果需求情况

数据来源:瑞达期货研究院

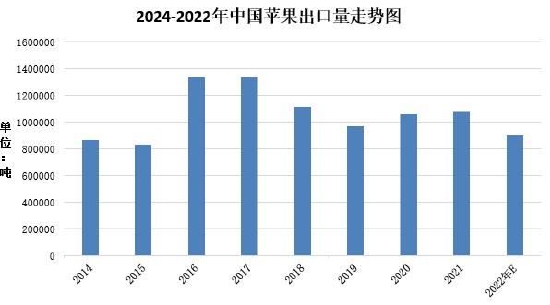

苹果出口方面,近十年以来中国苹果年出口量均值在100万吨附近,占国内苹果产量仅仅3%的比例。规律性上看,月度出口量走势也有明显的波峰和波谷,通常第四季度的出口量最多,第二季度的出口量最少,与进口量形成鲜明的反差。根据海关总署的数据显示,一般每年的11月至次年1月期间为一年苹果出口量最大的时间段,年中6、7月份则出口量降至该年最低。我国鲜苹果出口依然集中在东南亚国家,10月中低档果出口数量环比增幅三成附近,出口需求维持良好态势。2022年10月我国鲜苹果合计出口9.39万吨(93898725千克),出口金额110,152,375美元,出口均价1173.59美元/吨。出口量较9月份环比上涨28.45%,较2021年10月同比下滑17.49%。

图:历年以来中国鲜苹果出口情况

数据来源:WIND、瑞达期货研究院

数据来源:WIND、瑞达期货研究院

苹果生产的季节性决定了苹果消费具有明显的季节性特征,特别是秋冬季节的苹果消费相对较多,其中圣诞、元旦以及春节期间的苹果消费相对旺盛。而夏季需求相对较少,特别是进入5月份后,随着其他时令鲜果的上市,苹果的消费需求为刚需,其他水果替代效应增强。我国的富士苹果主要是晚熟品种,大多数苹果在秋季的9月开始逐渐上市。再者,我国苹果消费主要以鲜果消费模式为主,占比在85%左右,当然也包含损耗量;12%为深加工,出口量占比较为低。

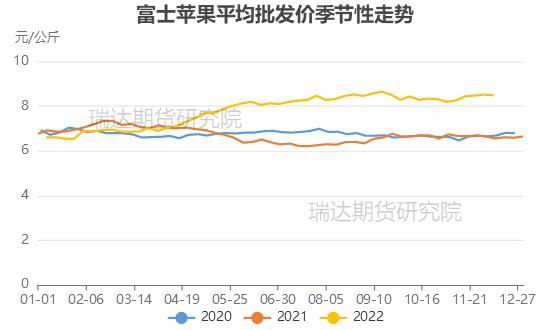

2、产销区现货价格季节性走势

从苹果产区角度而言,截止2022年12月20日,山东栖霞纸袋80#以上一二级苹果价格为4.0元/斤,相较于1月的3.15元/斤上涨了0.85元/斤;陕西洛川纸袋80#以上苹果价格为4.5元/斤,相较于1月的3.80元/斤上涨了0.70元/斤;甘肃静宁纸袋75#以上苹果价格为4.1元/斤,相较于1月的3.8元/斤上涨了0.3元/斤。2022年年末数据来看,现货价格多数高于去年同期水平,由于新产季晚熟富士收购价格高于上年同期0.8元/斤附近,加之其他替代水果价格均处于近年来历史高位,对富士苹果价格起到一定的支撑作用。另外阶段性节日需求备货增加,优质苹果现货价格维持坚挺状态。

从全年的季节性角度看市场,清明节、五一节日备货结束后,现货价格在5月之后开始出现阶段性下调的可能性较大。9月之后夏季水果逐渐退市,现货价格开始有所企稳,并在新季苹果下树之前维持相对稳定趋势。随后新季苹果收购价格及过果农情绪等再次成为现货价格的关键影响因素,比如2022年早熟嘎啦等苹果开称价格远高于往年同期,支撑晚熟富士苹果市场,优质现货价格维持居高水平。进入当年霜降之后,现货采购积极性减弱,价格进入调整。临近春节前附近,苹果现货价格均高于前期收购价格上方,直至次年清明节前后,现货价格再次进入一段调整阶段,此阶段现货价格变化主导因素为库存率及走货量。

图:富士苹果产区价格走势

数据来源:中国苹果网、瑞达期货研究院

数据来源:中国苹果网、瑞达期货研究院

图:历年红富士苹果批发平均价格走势

数据来源:WIND、瑞达期货研究院

数据来源:WIND、瑞达期货研究院

2022/23年度10月初,新季富士苹果刚上市时开秤价格为3.5-3.6元/斤之间,与去年的2.7元/斤相比,晚熟富士苹果收购成本上涨幅度明显。考虑到高价抑制需求逐渐显现,预计次年5月苹果销售价格在4元/斤附近,上调幅度或有限。

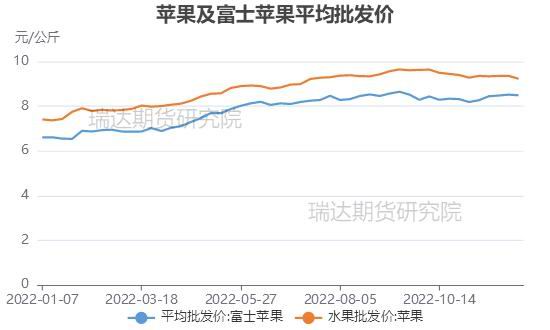

2022年以来,苹果及富士苹果批发现货价格上涨幅度较大,由于2022年产地地面果销售不佳,多数货源入库处理,增加了冷库仓储成本,加之部分水果减产,批发市场价格走高。不过下游消费降级明显,居高的批发价格将限制下游消费量,预计春节过后,苹果批发价格难有较大幅度上涨可能。结合苹果历史收购价格、批发市场价格走势,认为2023年苹果批发价格或稳中略降可能。截止2022年12月中旬,全国苹果批发价为9.23元/公斤,比1月的7.75元/公斤,上涨了1.48元/公斤,涨幅为19.1%;富士苹果批发平均价为8.49元/公斤,比1月的6.54元/公斤,上涨了1.95元/公斤,涨幅为29.8%。

四、全国水果总供应处于相对充足状态

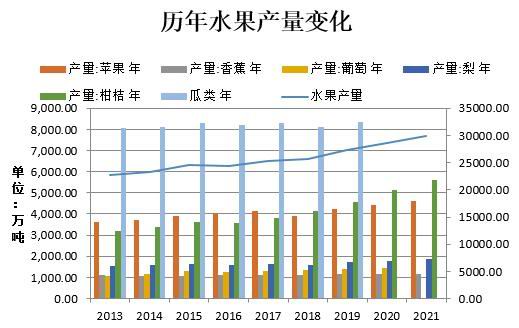

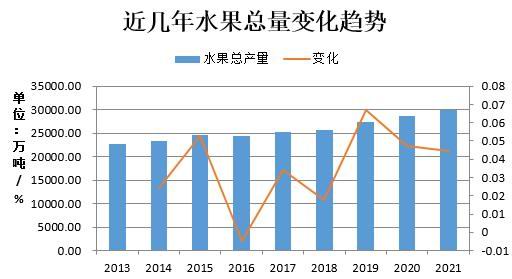

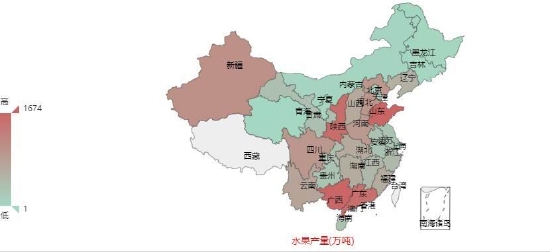

苹果作为人们生活当中的非必需品,一旦苹果价格过高的情形下,消费者可选择其他水果种类。据相关性分析知,蜜桔、鸭梨以及香蕉与苹果的相关系数较高,并且处于正相关关系。随着近几年水果种植面积的增长,其供应亦不断增加,2021年水果总产量达29682.4万吨,同期增长4.45%,其中苹果、香蕉、柑橘及瓜类产量占比均超15%。

图:历年水果产量变化

数据来源:国家统计局、瑞达期货研究院

数据来源:国家统计局、瑞达期货研究院

数据来源:公开资料、瑞达期货研究院

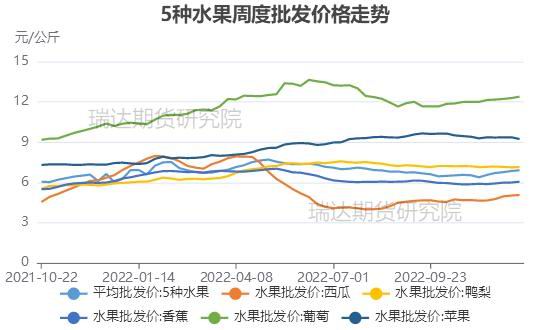

根据农业部监测的主要水果产品价格显示,截至2022年12月中旬富士苹果批发平均价为4.26元/斤,较1月初的3.45元/斤,上涨了0.81元/斤;香蕉批发平均价为2.915元/斤,较1月初的3.105元/斤,下跌了0.19元/斤;蜜桔批发批发平均价为2.70元/斤,较1月初的1.69元/斤,上涨了1.01元/斤;鸭梨批发批发平均价为2.83元/斤,较1月初的2.48元/斤,上涨了0.35元/斤。以上数据可以明显看出,2022年富士苹果、鸭梨、蜜桔批发价格等均涨势为主,其中香蕉供应相对充足,批发价格相对走弱。受干旱天气影响,新产季鸭梨、蜜桔均出现减产,批发价格上涨明显。不过新产季柑橘类价格低于苹果价格,预计春节前后对苹果替代作用相对强烈。

一般来说苹果、蜜桔以及鸭梨品种生长周期较为贴近,价格走势亦有所趋同,但也受天气、时间错配等因素影响,同期价格出现略有不同的走势。如2022年多数水果价格维持历史相对高位,秋冬季主要水果收购价格较往年上调幅度明显,且批发价格维持坚挺。不过2022年春节时间较早,蜜桔不易储藏,加之富士苹果入库较高,预计春节后水果价格回落的可能性较大,水果之间竞争愈发明显。而我国香蕉生长领域划分的不同,导致香蕉价格的阶段性特征较为混乱。新季度水果市场供应仍处于相对宽松状态,水果之间替代作用不减。

图:四大类水果批发平均价对比图

数据来源:WIND、瑞达期货研究院

五、2023年苹果市场行情展望

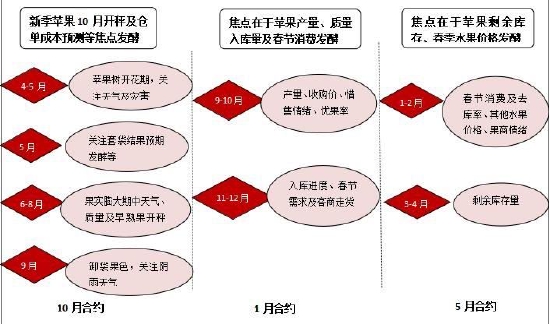

展望于2023年,22/23年度苹果库存量峰值在840万吨附近,高于市场预期,预示该年度减产幅度不及预期,未来市场关注焦点在于出库量和消费端。春节前后时期,由于2023年春节相对提前,苹果消费时间缩短,加之疫情防控措施放开后,全国部分地区面临疫情感染高峰期,快递人员或出现紧缺状态,大大限制线上苹果销售进度,预计冷库货走货量不及往年,库存压力后移风险加大。进入二、三季度,随着各类时令鲜果上市,消费者青睐于尝鲜,苹果消费进入刚性阶段,去库速度放缓,价格出现回调可能性较大。进入四季度后,国庆、春节等节日需求效应明显,加之时令鲜果种类开始逐渐减少,水果供应压力减弱,利好于苹果市场。替代品方面,由于苹果价格弹性相对较小,主要水果价格维持居高,高价抑制消费愈发明显,对苹果的替代作用增强。

2023年上半年苹果市场焦点在于库存消耗情况和新季苹果生长情况;下半年要关注新果产量、入库率、其他水果带来的替代冲击,其中柑橘类在春节消费期间的影响尤为重要。

数据来源:瑞达期货研究院

风险提示:

1、水果市场消费情况 2、资金持仓情况 3、节日消费情况 4、苹果去库节奏及批发市场走货情况 5、新产苹果产量

瑞达期货 王翠冰

责任编辑:宋鹏

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)