一、行情回顾

图1:LME铝&沪铝

资料来源:WIND

回顾2023年1月行情,沪铝整体震荡的行情,供需双弱的背景下难有大的表现,17500~19500区间运行。

二、供需分析

1、供需平衡表

图2:WBMS全球供需平衡表

资料来源:WMBS

全球原铝供需现状:

世界金属统计局(WBMS)公布的最新报告数据显示,2022年1—10月全球原铝市场供应短缺98.1万吨,而2021年全年为短缺173.4万吨。2022年1—10月全球原铝需求量为5772万吨,较2021年同期增加1.8万吨。2022年1—10月全球原铝产量同比增加37.8万吨。尽管2022年前几个月进口原料供应略有增加,但中国的产量估计为3333万吨,同比增长3%。2022年10月全球原铝产量为577.36万吨,需求量为583.21万吨。

2、供应端:碳中和抑制产能投放

(1)铝土矿

截止至2022年12月,国内进口铝土矿10,149,467.64吨,较上一个月减少1,611,900.87吨,从季节性角度分析,国内进口铝土矿较近5年相比维持在较高水平;国内铝土矿价格为340元/吨,进口平均单价为43.07美元/吨,国内外价差为-67.59元/吨,国内外价差较近5年相比维持在平均水平。

图3:铝土矿进口数量

资料来源:WIND

图4:铝土矿国内价格

资料来源:WIND

图5:废铝月度进口

资料来源:WIND

(2)氧化铝

截止至2022年09月,国内氧化铝产量为705.2万吨,较上一个月增加5.6万吨,当月同比增加12.8%,国内产量较近5年相比维持在较高水平;进口量方面,国内进口氧化铝为250,732吨,较上个月增加1,919.85吨,国内进口量较近5年相比维持在平均水平;产能方面,国内在产产能为8,150万吨,总产能为9,702万吨,开工率为84%,国内开工率较近5年相比维持在平均水平;价格方面,河南省氧化铝价格为2,890元/吨,连云港进口澳大利亚氧化铝价格为2,980元/吨,两者价差为-100元/吨,国内外价差较近5年相比维持在平均水平;库存方面,国内总计库存为24.2万吨,较前期下降4.1万吨,连云港库存为1.2万吨,鲅鱼圈库存为6万吨,青岛港库存为17万吨,国内总计库存较近5年相比维持在较低水平。

图6:氧化铝月度产量

资料来源:WIND

图7:氧化铝月度进口

资料来源:WIND

图8:氧化铝产能及开工率

资料来源:WIND

图9:氧化铝价格

资料来源:WIND

(3)电解铝

截止至2022年12月,月度电解铝产量为343.4万吨,较上个月增加2.8万吨,同比增长10.3%,从季节性角度分析,当前产量较近5年相比维持在平均水平;全国产能利用率为90.88%,分地区来看,山东地区产能利用率为95.56%,新疆地区产能利用率为93.43%,河南地区产能利用率为92.83%,从季节性角度分析,全国产能利用率较近5年相比维持在较高水平;截止至2022年09月,电解铝在产产能3,977.8万吨,总产能4,417.6万吨,开工率为90.04%,从季节性角度分析,开工率较近5年相比维持在较高水平。

图10:电解铝月度产量

资料来源:wind

图11:电解铝国内产能利用率

资料来源:wind

3、需求端:房地产拖累需求

(1)房地产提前透支,2023年继续疲软

房地产方面,2023年商品房累计销售面积135836万平方米,同比下降24.3%,房地产新开工面积120587万平方米,同比下降39.4%,房地产投资额132895亿,同比下降10%。2022年,房地产表现槽糕,2023年也难有表现。

图12:国内房地产市场

资料来源:WIND

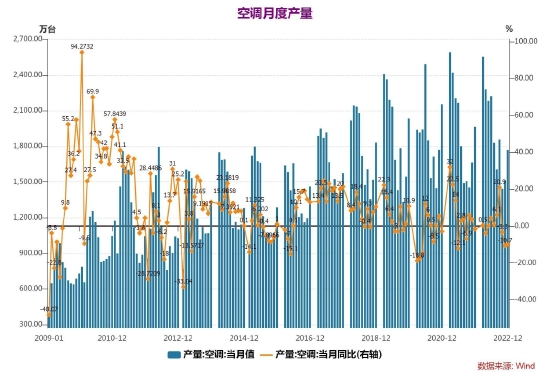

(2)空调高增长已经过去

空调方面,2022累计空调产量增速同比上升1.8%,产量22247万台。2022年家电在出口带动下消费带动下有所增长,但是三四季度出现明显回落。展望2023年,国内家电销售有所瓶颈,外销高景气有所回落。

图13:中国空调当月值和当月同比

来源:WIND

(3)汽车增长动力不足,新能源带来消费

汽车方面,2022全年月累计产量2747.6万辆,同比上升3.4%。中国汽车市场饱和率越来越高和居民储蓄率下降,2023年传统汽车消费将继续保持低迷,新能源车短期不能带动大量消费。

图14:中国汽车当月值和当月同比

资料来源:WIND

图15:中国汽车销量当月

资料来源:WIND

(4)铝材市场

截止至2022年12月,铝材月度产量为561.5万吨,较上个月增加6.7万吨,同比减少6.9%。从季节性角度分析,当前月度产量较近5年相比维持在较高水平。

图16:铝材月度产量和同比

资料来源:WIND

(5)铝合金市场

截止至2022年12月,铝合金月度产量为104.9万吨,较上个月减少6.1万吨,同比减少7.6%。从季节性角度分析,当前月度产量较近5年相比维持在较高水平。

图17:铝合金月度产量和同比

资料来源:WIND

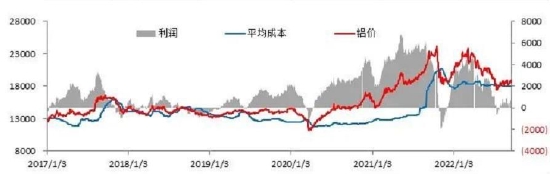

4、成本端:成本有所抬升,目前微利生产

随着氧化铝供给压力缓解,氧化铝价格上周开启下行通道。电力价格方面,网电价格上周未闻较大波动,由于动力煤价格有所下滑,预估自备电厂即时电力成本相应回落。上周电解铝企平均即时成本在18000元/以上,基本微利润。

图18:电解铝成本

资料来源:wind

5、库存

全球铝库存情况:库存或将平稳

2022年由于海运紧张导致铝土矿运输,同时全球电力紧张导致原铝产量下降,展望2023年,电力供应和运输缓和背景下,碳中和压制产能,库存或将仍位于低位。

图19:LME铝库存

数据来源:WIND

图20:SHFE铝库存

数据来源:WIND

图21:氧化铝库存

数据来源:WIND

图22:铝棒库存

数据来源:WIND

图23:国内隐性库存

资料来源:WIND

三、技术分析

图24:沪铝指数周K线

资料来源:博易大师,大越期货整理

目前从沪铝指数周k线来看,沪铝目前在18000关口附近,目前运上方压力20000,下方支撑16000,量能不足,短期震荡整理为主。

四、总结

1.从供需面来看,2023年供应将继续扰动,需求或前低后高,但是仍将疲软为主,供需双弱继续延续,供需或维持紧平衡。

2.综合上述,在俄乌摩擦背景下,国外方面能源问题或继续影响海外铝产量,国内由于碳中和铝的产能受到压制,供应端还会有所紧张,需求端,在海外持续加息和高通胀背景下,经济衰退风险仍存,国内疫情放开后,房地产短期或有所改善,但复苏不会太强,需求端整体还是疲软,2023年在供需双弱格局下,铝价运行还是以宏观情绪波动为主,2月铝价或将继续17500~18500区间运行为主。

大越期货 祝森林

责任编辑:宋鹏

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)