主要结论

4月,动力煤期现货价格加速上涨,维持强势。主产地煤矿安全生产不断升级,电厂日耗快速回升,产地及港口去库存加快,电厂补库存加快。政策面调控煤炭价格上涨过快,大矿生产加快,进口预期增多。一季度宏观经济数据强劲,二季度有望惯性走强,外部输入性通胀压力加大,政策面调控原材料价格上涨过快。动力煤主力合约逐步移仓到9月,贴水较大,延续补涨行情。

受到主产地安全生产政策影响,煤炭产量释放预期受到影响,导致主产地现货价格在需求旺季到来前维持强势。随着价格高位运行,先进产能释放有望加快,但受到产能影响,增量相对有限。

受到疫情及去年冬季煤炭产量释放影响,年初煤炭进口并未出现大幅上升局面,进口量低于市场预期。随着煤炭价格快速走高,政策面调控煤炭市场预期加快,进口量有望回升,关注进口政策变化情况。

在经济增长预期强劲及制造业发展加快的背景下,煤炭需求维持强势,电力需求高峰有望提前到来,下游需求采购加快。

受到经济增速加快及下游旺季前备货影响,主产地及港口去库存均加快。4月,主产地环保及安全生产压力加大,煤矿停产整治增多,产量释放低于预期,叠加现货采购加快,加快主产地去库存,进一步拉高现货价格。大秦线检修提前,进口回落,导致港口库存维持偏低水平。进入5月,虽然处于消费淡季,但下游补库存加快,产地及港口去库存有望继续加快。

从历史价格涨跌来看,5月电煤需求逐步进入旺季,煤炭价格易涨难跌。但受到4月份煤炭现货价格快速上涨后,市场煤与长协煤价差拉大,政策调控预期加强。

从动力煤市场来看,受到煤矿安全生产政策影响,产量释放低于预期,主产地、港口去库存加快。下游电力、水泥及煤化工等需求强劲,现货处于季节性备货旺季,延续去库存过程。期现价格在快速拉涨后,政策面调控压力加大,先进产能释放加快及进口有望增多,缓解市场供应压力,同时,政策面调控原材料价格预期加大,海外输入性通胀压力较大与国内紧信用政策博弈,动力煤高位风险加大。展望5月,动力煤有望冲高回落,关注800一线阻力和政策面风险。

一、行情回顾

4月,动力煤期现货价格加速上涨,维持强势。主产地煤矿安全生产不断升级,电厂日耗快速回升,产地及港口去库存加快,电厂补库存加快。政策面调控煤炭价格上涨过快,大矿生产加快,进口预期增多。一季度宏观经济数据强劲,二季度有望惯性走强,外部输入性通胀压力加大,政策面调控原材料价格上涨过快。动力煤主力合约逐步移仓到9月,贴水较大,延续补涨行情。

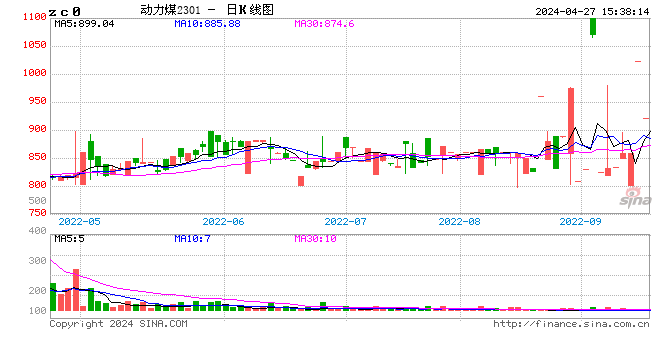

图:动力煤期货K线走势

数据来源:文华财经 国信期货

图:动力煤期现价差

数据来源:WIND 国信期货

二、影响动力煤期货价格的主要因素分析

1.煤矿安全生产事件频发 影响煤炭产量预期

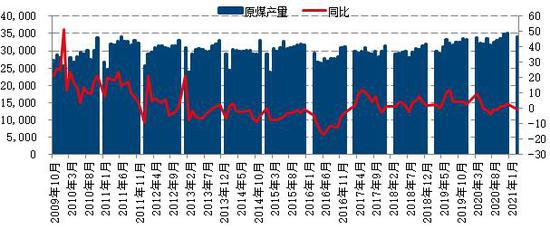

原煤生产小幅下降。3月生产原煤3.4亿吨,同比下降0.2%,比2019年3月增长9.4%,两年平均增长4.6%,日均产量1099万吨;进口煤炭2733万吨,同比下降1.8%。一季度,生产原煤9.7亿吨,同比增长16.0%,比2019年一季度增长15.4%,两年平均增长7.4%。

近期,山西、贵州、新疆等地接连发生3起煤矿瓦斯、水害事故,特别是2天内贵州、新疆各发生一起瓦斯、水害事故,截至目前,共造成12人死亡、21人被困,影响恶劣、教训惨痛。李克强总理等国务院领导同志作出重要批示,就全力抢险救援、加强矿山安全生产工作等提出明确要求。为认真贯彻落实领导同志重要批示精神,坚决遏制重特大事故。监管层表示,深入推进安全生产专项整治三年行动集中攻坚,着力解决根本性、系统性和突出性问题;督促煤矿企业全面自查自改,严格落实《国务院安委会办公室关于加强矿山安全生产工作的紧急通知》要求,持续强化风险管控,逐步构建安全生产长效机制。

山东省表示,到2021年,全省30万吨/年及以下8处煤矿全部关闭,合计产能240万吨;关闭退出19处采深超千米冲击地压煤矿,合计产能3160万吨。

受到主产地安全生产政策影响,煤炭产量释放预期受到影响,导致主产地现货价格在需求旺季到来前维持强势。随着价格高位运行,先进产能释放有望加快,但受到产能影响,增量相对有限。

图:我国原煤月度产量

数据来源:WIND 国信期货

图:我国动力煤月度产量

数据来源:WIND 国信期货

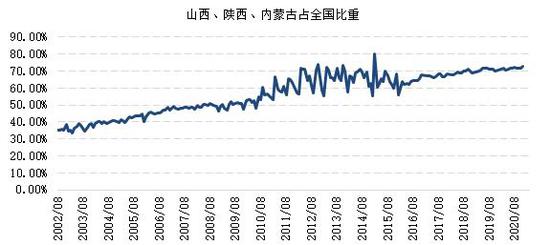

原煤产量延续集中,提升加快。1-2月,山西、内蒙古、陕西,合计生产原煤44623.2万吨,占全国原煤产量的72.25%,占比较2020年扩大3.29个百分点。

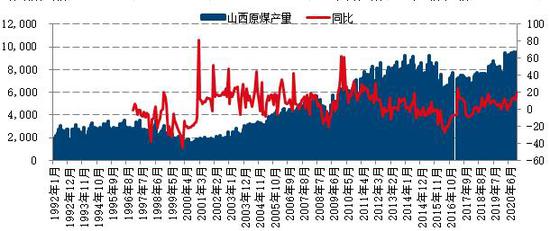

图:山西月度产量

数据来源:WIND 国信期货

图:内蒙月度产量

数据来源:WIND 国信期货

1-3月产量最大的依次为山西省、内蒙古、陕西省。其中山西省累计原煤产量28502.4万吨,占全国累计产量的29.37%,同比增长25.7%;内蒙古累计原煤产量25393.6万吨,占全国累计产量的26.16%,同比增长12.7%;陕西累计原煤产量16364万吨,占全国累计产量的16.86%,同比增长21.8%。三省区1-3月份生产原煤70260万吨,占全国原煤产量的72.39%。一季度合计产量较去年同期增加12163万吨,增长20.94%;在全国原煤产量中的占比较同期提升了2.39个百分点。

1-3月累计原煤产量超过5000万吨的共有4个省区,分别是山西省、内蒙古、陕西省、新疆,累计产量达77240.2万吨,约占全国总产量的79.58%。

图:主产地原煤产量占全国产量比

数据来源:WIND 国信期货

2.进口量再度回落 关注进口政策

受到环保政策及疫情影响,煤炭进口数据快速回落,低于市场预期。3月我国煤及褐煤进口量2732.9万吨,同比下降29%,1-3月我国煤及褐煤进口量6846万吨,同比下降39.5%。

受到疫情及去年冬季煤炭产量释放影响,年初煤炭进口并未出现大幅上升局面,进口量低于市场预期。随着煤炭价格快速走高,政策面调控煤炭市场预期加快,进口量有望回升,关注进口政策变化情况。

图:煤炭月度进口情况

数据来源:WIND 国信期货

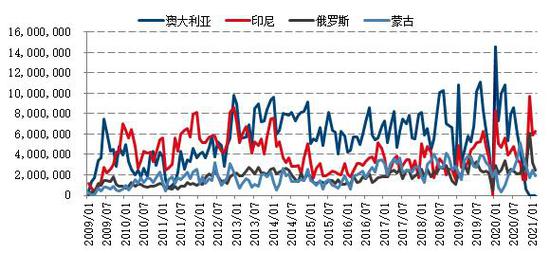

目前煤炭进口主要集中在印尼、俄罗斯、蒙古国等。受到国外疫情影响,对外蒙古进口量出现明显下滑。另外,对澳大利亚进口减少到0。

图:分国别进口量情况

数据来源:WIND 国信期货

3.一季度经济利好 需求强于预期

受到一季度经济强劲增长影响,煤炭需求提前启动。3月规模以上工业增加值同比实际增长14.1%。从环比看,3月规模以上工业增加值比上月增长0.60%。一季度,规模以上工业增加值同比增长24.5%,比2019年同期增长14.0%,两年平均增长6.8%。

在经济强劲增长的背景下,与煤炭相关的行业增长迅速。其中,电力消费比去年及前年同期均出现大幅上升。另外,建材及化工行业需求也出现快速拉升。

进入二季度,海外疫情继续蔓延,进一步刺激我国出口的增长。3月我国货物贸易进出口总值3.02万亿元人民币,比去年同期增长24.0%。其中,出口1.56万亿元,增长20.7%;进口1.47万亿元,增长27.7%;贸易顺差879.8亿元,去年同期为顺差1394.2亿元。一季度,我国外贸进出口总值累计8.47万亿元,1至3月累计同比增长29.2%。其中,出口累计4.61万亿元,累计同比增长38.7%,进口累计3.85万亿元,累计同比增长19.3%;贸易顺差7592.9亿元,去年同期为顺差983.3亿元。

在经济增长预期强劲及制造业发展加快的背景下,煤炭需求维持强势,电力需求高峰有望提前到来,下游需求采购加快。

表:动力煤分类别需求

数据来源:煤炭资源网 国信期货

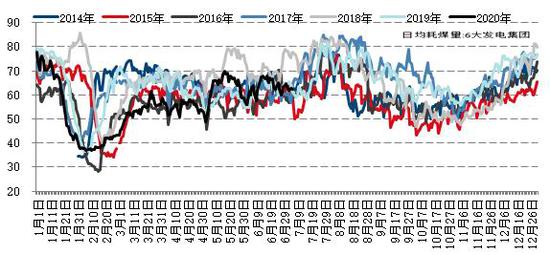

从主要电厂日耗历史运行规律来看(相关数据停止更新),进入5月,主要电厂日耗有望逐步走高,提前为夏季需求高峰预热,一直到8月,逐步进入年内需求高点,维持季节性强势。

图:主要电厂日耗情况

数据来源:WIND 国信期货

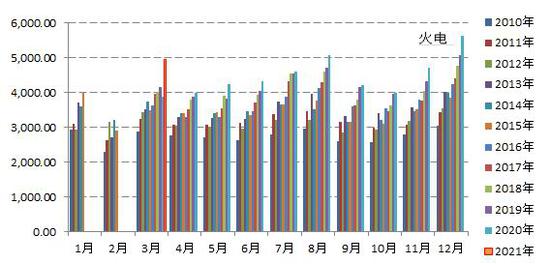

电力生产增长较快。3月发电6579亿千瓦时,同比增长17.4%,比2019年3月份增长12.0%,两年平均增长5.8%,日均发电212.2亿千瓦时。一季度,发电19051亿千瓦时,同比增长19.0%,比2019年一季度增长10.8%,两年平均增长5.3%。

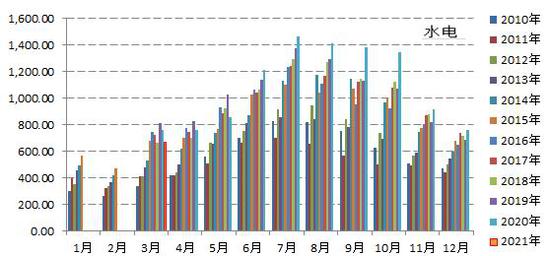

分品种看,3月火电、核电、风电保持增长,水电、太阳能发电出现下降。其中,火电同比增长25.7%,以2019年3月份为基期,两年平均增长7.8%;水电下降11.5%,两年平均下降8.8%;核电增长11.7%,两年平均增长9.2%;风电增长4.0%,两年平均增长10.8%;太阳能发电下降0.6%,两年平均增长3.9%。

从目前经济增速来看,电力需求稳步上行,随着夏季高温的到来,电力需求有望进一步提升。

图:火电发电量

数据来源:WIND 国信期货

图:水电发电量

数据来源:WIND 国信期货

4.去库存加快

受到经济增速加快及下游旺季前备货影响,主产地及港口去库存均加快。4月,主产地环保及安全生产压力加大,煤矿停产整治增多,产量释放低于预期,叠加现货采购加快,加快主产地去库存,进一步拉高现货价格。大秦线检修提前,进口回落,导致港口库存维持偏低水平。

进入5月,虽然处于消费淡季,但下游补库存加快,产地及港口去库存有望继续加快。

图:煤炭库存指数

数据来源:煤炭资源网 国信期货

截至4月底,曹妃甸港库存为416万吨附近,秦皇岛港库存421万吨附近。动力煤需求偏强,港口去库存加快,5月延续去库存。

图:主要港口煤炭库存

数据来源:WIND 国信期货

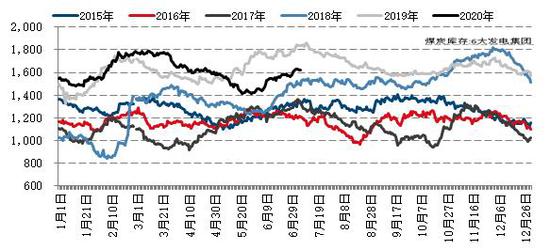

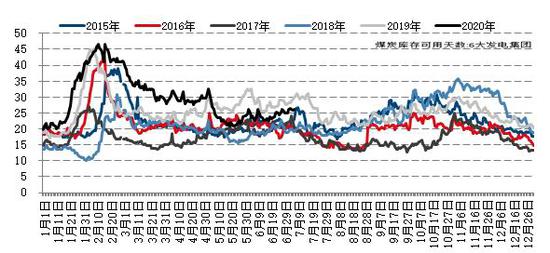

6大发电集团煤炭库存及日耗停止发布,从往年规律来看,5月库存逐步增加。在夏季需求旺季到来前,电厂主动补库存速度加快。

图:6大发电集团煤炭库存规律

数据来源:WIND 国信期货

图:6大发电集团煤炭库存可用天数规律

数据来源:WIND 国信期货

5.价格季节性规律

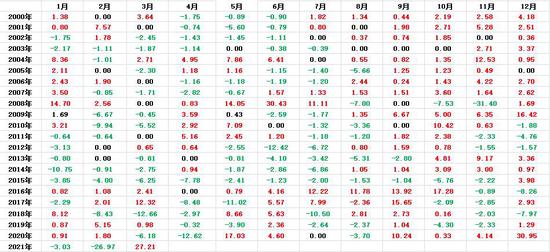

从历史价格涨跌来看,5月电煤需求逐步进入旺季,煤炭价格易涨难跌。但受到4月份煤炭现货价格快速上涨后,市场煤与长协煤价差拉大,政策调控预期加强。

表:动力煤现货价格季节性涨跌

数据来源:WIND 国信期货

6.其他因素

发改委表示按冬季最高产量组织煤矿生产,给各煤矿设定指标,稳定煤价,发挥长协压舱石作用,不准跟风涨价,把握进口煤节奏,服务于国内经济,组织好煤炭运输。

主产地严控煤炭产量,十四五期间,山西省将合理控制煤炭开发规模,原煤产量稳定在10亿吨左右;到2025年,推进煤炭智能绿色安全开采和高效清洁深度利用居于全国领先水平。此前,内蒙古和陕西也发布了“十四五”规划和2035年远景目标纲要。内蒙古提出煤炭产能动态稳定在13亿吨左右;陕西省明确提出,到2025年,全省原煤产量达到7.4亿吨。

中美应对气候危机联合声明,减少碳排放。尽可能扩大国际投融资支持发展中国家从高碳化石能源向绿色、低碳和可再生能源转型。工业和电力领域脱碳的政策、措施与技术,包括通过循环经济、储能和电网可靠性、碳捕集利用和封存、绿色氢能。

发改委回应大宗商品上涨,受投资炒作影响,不具备长期上涨的基础。近一段时间,大宗商品价格上涨和全球通胀升温,引起了各方面广泛关注。总的看,这是全球经济逐渐复苏、供需关系短期调整、流动性宽裕以及投机炒作等多种因素交织作用的结果,具有修复性和阶段性特征。同时我们也看到,世界经济复苏仍不稳定、不平衡,大宗商品供需两端并没有出现整体性、趋势性变化,其价格不具备长期上涨的基础。

国家能源局印发《2021年能源工作指导意见》,2021年主要预期目标如下:煤炭消费比重下降到56%以下。新增电能替代电量2000亿千瓦时左右,电能占终端能源消费比重力争达到28%左右。单位国内生产总值能耗降低3%左右。能源资源配置更加合理、利用效率大幅提高,风电、光伏发电等可再生能源利用率保持较高水平,跨区输电通道平均利用小时数提升至4100小时左右。

三、后市分析及展望

海外疫情二次爆发风险加剧,欧洲及印度疫情恶化,但疫苗接种同步加快,有利于全球市场稳定,全球宏观经济增速加快,市场逐步好转,主要经济体退出宽松货币政策较慢,大宗商品价格受到支撑,工业品价格领涨。

从动力煤市场来看,受到煤矿安全生产政策影响,产量释放低于预期,主产地、港口去库存加快。下游电力、水泥及煤化工等需求强劲,现货处于季节性备货旺季,延续去库存过程。期现价格在快速拉涨后,政策面调控压力加大,先进产能释放加快及进口有望增多,缓解市场供应压力,同时,政策面调控原材料价格预期加大,海外输入性通胀压力较大与国内紧信用政策博弈,动力煤高位风险加大。展望5月,动力煤有望冲高回落,关注800一线阻力和政策面风险。

附件1:2021年国家统计局主要统计信息发布日程表

资料来源:统计局

附件2:2021年全球主要央行利率决议时间表

资料来源:Daily FX

国信期货 徐超

责任编辑:宋鹏

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)