内容提要:

红枣价格具有较强的周期性和规律性,以一年为一个周期,每年的5、6月的时候,由于淡季来临叠加时令鲜果集中上市,红枣价格回落,达到全年度的第一个谷底,之后呈现不同程度的震荡回升;9月份后红枣成熟上市,价格开始回落,至11、12月达到第二个低谷,继而缓慢回升至次年的2月份。在现货价格的带动下,红枣期价跟随现价波动,下半年红枣期价整体上呈现先扬后抑的走势。今年下半年值得注意的是,天气因素对红枣产量及品质的影响。

一、期市行情回顾

2019年上半年红枣期货(红枣指数)走势大致可分为两个阶段:

第一阶段:2019.4.30-2019.5.27期间先抑后扬。原因是市场上红枣供应充足,消费处于季节性淡季,市场看空情绪浓郁,红枣期价高开低走,在5月7日录得收割低点8525元/吨。随后市场对红枣前期估值进行纠错,叠加阿克苏产区遭遇雨雪天气,对红枣坐果及品质造成不利影响,引起市场恐慌情绪,此外临近端午节,节日题材提振红枣市场,红枣期价在5月13日迎来拐点,一路上涨,在5月27日录得收割高点10935元/吨。

第二阶段:2019.5.28-2018.6.24期间高位宽幅震荡,区间9610-10755元/吨。原因是阿克苏产区冰雹天气对红枣产量及品质的影响有限,端午节的需求提振只是阶段性的,红枣上涨不具备持续性动力,因此红枣期价在对前期估值进行修复后,进入高位震荡运行。

图1、红枣指数日线图

数据来源:文华财经、瑞达期货

二、基本面因素分析

(一)供给状况

1、枣树进入盛果期,市场供应量充足

我国红枣在世界上独占鳌头,2017年我国红枣的产量达到562万吨,占据世界总产量的98%。我国枣生产分布区域极广,北起内蒙古自治区、吉林,南至两广、福建、东起沿海诸省,西至云南、贵州、四川、新疆维吾尔自治区。2017年,我国红枣种植区主要集中在新疆、河北、山东、山西和陕西,其中新疆红枣种植面积最大,也是最大的红枣供应地,占全国当年总产量的48.93%。

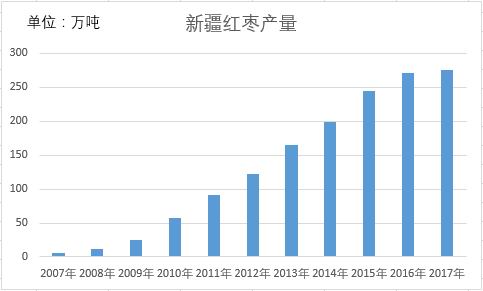

从图2我们可以看出,新疆红枣的产量从2007年开始快速增长,至2016年后增速放缓。2007年-2016年这十年的时间是红枣的生长结果期,2016年后新疆红枣进入盛果期,根据红枣的生长周期来看,未来几年红枣都处于增产周期,后续新疆会有大量稳定的红枣供应。此外,枣树具有固沙防风的作用,出于新疆的环保政策,即使种植红枣的经济价值低于其他果树,也不能随意砍掉,因此红枣供应难有较大的改变,供应弹性较小。

图2、2007年-2017年新疆红枣产量变化情况

数据来源:布瑞克、瑞达研究院

2、天气因素影响红枣的产量及品质

枣树为暖温带阳性树种,喜光,好干燥气候。5、6月为枣树的开花期,此期枣树对温度反应敏感,若开花后3天平均气温低于23℃,对坐果不利;若遭遇冰雹、大风天气,会造成枣花掉落。2019年5月阿克苏产区遭遇冰雹天气;6月份,新疆多地又遭遇冰雹天气,频繁的降雨天气使得今年的枣树坐果进度明显慢于往年。此外,5-10月是红枣的结果期,长时间降雨会造成裂果、坏果,因此后期还要持续关注天气因素对红枣的产量和品质影响。

3、成本支撑减弱,红枣面临回调压力

根据郑商所测算,2019年沧州红枣市场符合红枣期货基准交割品要求的红枣价格为9000元/吨,内地仓库相对新疆而言升水600元/吨,所以新疆红枣市场符合红枣期货基准交割品要求的红枣价格为8400元/吨(不包含交割环节费用)。红枣的交割费用包括入出库费用、仓储费用、期转现手续费以及交割手续费。其中入出库费用为50元/吨,包括卸车、码垛、检验、拆垛、装车。仓储费方面,新疆仓储费为3元/吨/天,内地仓储费为2.5元/吨/天。期转现手续费为0.5元/吨,交割手续费为0.5元/吨。

沧州市场红枣的交割费用按照200元/吨来算,则沧州红枣的注册仓单成本为9200元/吨,新疆红枣的交割费用按照300元/吨来算,则新疆红枣的注册仓单成本为8700元/吨。因此9500元/吨一线对红枣期价有较强的支撑作用。不过如若红枣期价远远高于9500元/吨,则成本支撑减弱,期现具备套利空间,这时候投机者就会在期货市场和现货市场进行期现套利,直至套利空间关闭。正是因为市场的这种自我调节能力,使得后期红枣期价面临着回调压力。

(二)需求状况

1、国内红枣需求增长趋于稳定

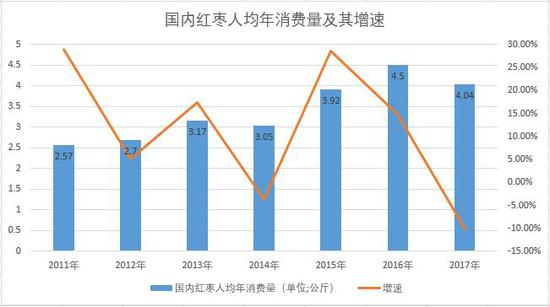

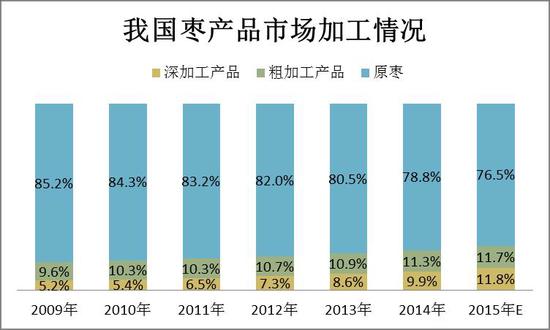

从2011年-2017年国内红枣人均消费量及其增速的图表,我们可以看出,近年来我国红枣的消费趋于稳定,后续难有进一步扩大。主要原因是目前国内红枣消费以原枣为主,消费人群较为固定,原枣消费市场已经趋于饱和,想要进一步扩大消费只能依赖深加工或者开拓海外市场。近些年红枣深加工产品销售额增长速度相对原枣销售额增长速度要快,但目前,红枣深加工的技术门槛较高,从事深加工的红枣企业屈指可数,而且从产品来看,枣酒、枣果汁、枣醋、枣蜜等红枣深加工产品并不常见,销量也平平。红枣深加工产品暂时未被市场接受,需求端没有起色。开拓海外市场方面,还有待红枣的保鲜技术和深加工技术、以及企业对外扩展能力的提高,短期内暂难实现。

图3、2011年-2017年国内红枣人均消费量及其增速走势

数据来源:瑞达研究院

图4、我国枣产品市场加工情况

数据来源:赛迪顾问

2、红枣价格具有较强的周期性和规律性

红枣价格具有较强的周期性和规律性,以一年为一个周期,红枣最高价是出现在2月。这时候的新鲜水果较少,可替代品较少,又有春节题材的提振,以及人们冬季进补的习惯,使得市场对红枣的需求急剧增加,从而带动红枣价格的提升。3月份红枣价格开始回落。这主要是时令水果开始上市,水果种类丰富,红枣的替代品较多,红枣的消费需求减少,导致其价格下降。至本年度的5月、6月达到全年度的第一个谷底,之后呈现不同程度的震荡回升,9月份后红枣成熟上市,价格开始回落,至11、12月达到第二个谷底,继而缓慢回升至次年的2月份。因此在现货价格的带动下,红枣期价将跟随其走势,下半年红枣期价整体上呈现先扬后抑的走势。

(三)宏观政策方面

现阶段处于跨半年状态,市场上的资金流动性趋紧,为了稳定半年末资金面的流动性,央行将延续6月下半月以来的流动性净投放操作,于6月下旬实现净投放3250亿元,宏观资金面的宽松政策可能带来商品价格上涨及系统性波动,短期内利好红枣市场。

此外,红枣是南疆地区的支柱产业,有着扶贫、支农、援疆的政治意义。在这种情况下,新疆地方政府拟出台一些托底政策,鼓励企业以更高的价格收购红枣,从而保证枣农的收益,对红枣价格形成一定的支撑作用

(四)进出口状况

我国红枣出口市场主要集中在中国台湾、马来西亚、日本、香港与美国,占红枣整体出口市场比重的76.75%。2017年,我国红枣出口量为1.07万吨,我国红枣的产量达到562万吨,消费总量为561万吨,出口量占总消费量不足0.2%,因此出口情况对国内红枣市场的影响不大。

进口方面,我国红枣进口量很小,2013年以来进口量均不足1吨,而且有逐渐减少趋势。

三、持仓分析

红枣持仓方面,截至2019年6月26日下午收盘,红枣指数持仓量较2019年5月31日大幅下跌,减少42364手,减幅为22.04%,至149878手;红枣指数主流资金前二十名的多单量为35021手,空单为36427手,净空单为1406手,净空单量较上个月的-1242手增加164手。6月份空头拥有主动权,红枣期价小幅下跌,多空头同步减持,主流资金持仓维持低空状态,短期内陷入僵局,方向上有待进一步突破。

图5、红枣指数前20名净持仓变化情况

数据来源:文华财经、瑞达研究院

四、观点小结

供应方面,我国红枣进入盛果期,未来几年红枣都处于增产周期,后续将会有大量稳定的红枣供应。此外,由于环保政策,枣树不能随意砍掉,因此红枣供应短期内难有较大的改变。需求方面,国内红枣的消费趋于稳定,后续很难有进一步扩大。整体上,近年来红枣供需趋松。宏观方面,本周央行将实现净投放3250亿元,宏观资金面的宽松政策可能带来商品价格上涨及系统性波动,短期内利好红枣市场。红枣价格周期性及规律方面,以一年为一个周期,每年的5、6月的时候,由于淡季来临叠加时令鲜果集中上市,红枣价格回落,达到全年度的第一个谷底,之后呈现不同程度的震荡回升;9月份后红枣成熟上市,价格开始回落,至11、12月达到第二个低谷,继而缓慢回升至次年的2月份。在现货价格的带动下,红枣期价跟随现价波动,下半年红枣期价整体上呈现先扬后抑的走势。

总体而言,因红枣价格具有较强的周期性及规律,在其带动下,下半年红枣期价整体上呈现先扬后抑的走势,因此下半年红枣期价的操作先是逢低布局多单,到了9月份之后,逢高可以布局空单。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)