编辑:七月 来源:大宗内参

❒. 受8月1日螺纹破位下行的带动,黑色系整体氛围转空;叠加焦炭本身山西“二青会”环保限产基本证伪,短期焦炭供需略偏宽松的影响,8月2日早盘焦炭领跌黑色系,09、01合约率先阵亡跌停。就本次焦炭大跌的原因,及大跌后应该如何应对,我们在此做一个简要的分析。

❒. 直至进入8月,山西“二青会”环保迟迟没有加严的动作。盘面的下跌包含了对山西环保预期的修正,所以前期“环保预期溢价”更足的01合约跌幅也相对较大。

❒. 且不论多头接货后有无销售渠道,在目前库存高位,现货即将见顶,9-1价差不足以覆盖转抛远月的资金及仓储成本的情况下,多头也基本没有接货意愿。所以,如果8月山西环保彻底证伪,焦炭去库将困难重重。在港口现货的抛压下,临近交割月09合约的下跌也在情理之中。

❒. 8月唐山环保力度低于预期,铁矿价格见顶后成本支撑逻辑的松动,下游采购迟迟未有起色,螺纹各项利空预期开始兑现。后期钢价及钢厂利润的演绎路径向钢价下行-利润收缩-主动减产+需求韧性-钢价企稳靠拢。而无论是钢厂的利润收缩还是主动减产,都将对焦价形成压制。

❒. 即使本轮提涨勉强落地,钢厂由于利润的收缩及减产的预期也可能反过来打压焦价。在焦价阶段性见顶的背景下,我们可能又将见到6月份焦化厂和贸易商竞争性出货,钢厂库存累积的情况,这种库存结构的变动对焦价显然是不利的。届时不排除反向提降的可能。

❒. 假设山西环保若完全证伪,焦炭在交割月前去库基本不可能,港口现货的抛压将始终制约着09的上方空间。第二轮提涨的博弈也将较为激烈,落实将有一定难度,我们对焦炭09最终的估值区间在1950-2050左右。

❒. 对于远期01、05合约,山东今年1031万吨的去产能计划,河北、徐州等地也有对应的去产能任务;以及《山西省打赢蓝天保卫战2019年行动计划》中体现出的今年采暖季限产加严的政策口径,4季度焦炭仍有可能从供应端发力去给焦炭提供去库的机会。在终端需求不出现断崖式下跌的假设下,我们认为焦企在4季度维持200左右的利润是相对合理的(目前01盘面利润100不到)。01短期内会受到现货市场的扰动,4季度的预期短时间内还难以发酵,预计仍将震荡偏弱。但处于对4季度焦炭供给收缩的考虑,在01前期“预期溢价”水分挤完之后,我们认为焦炭远期仍有多头配置的价值,远期煤焦比也存在向上的驱动。

一、 焦炭大跌的原因分析

(1)山西环保限产南柯一梦,港口现货抛压巨大

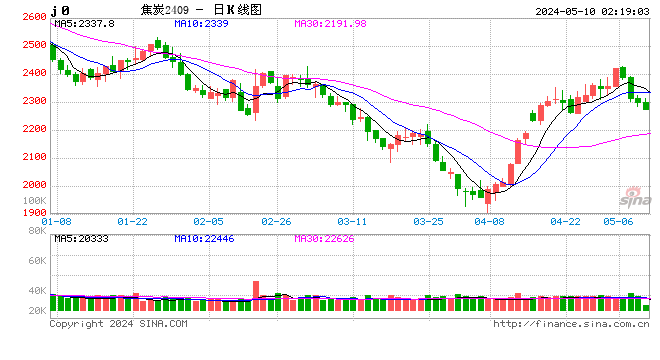

从近两个月来焦炭期现货走势上我们可以看出,本轮焦炭盘面上涨的起点在6月中下旬,当时唐山市《关于做好全市钢铁企业停限产工作的通知》的发布点燃了市场对钢焦环保限产的预期,而焦化环保限产及产能收缩带来的“环保预期溢价”大部分体现在了01合约上。自6月中下旬起,焦炭2001合约上涨200点有余,最高上冲至2255的高点。

图 1. 焦炭期现走势

数据来源:Wind,东海期货

但直至进入8月,山西“二青会”环保迟迟没有加严的动作,仅仅是临关停了远中和瑞德两家焦化企业两家焦企,影响的产能不过120万吨。8月2日开工率焦企开工率数据更是全面回升。盘面的下跌包含了对山西环保预期的修正,所以“环保预期溢价”更足的01合约跌幅也相对较大。

另一方面,在6月底7月初09盘面升水现货且升水幅度持续走扩以后,期现套利的空间不断被打开,期现套利队伍也随之入场,抄底现货,同时抛至09盘面。这一点从7月初以来港口不断抬高的库存水平可以得到验证。

图 2. 期现套利推高港口库存

数据来源:Wind,东海期货

目前港口库存489万吨,比往年高出200万吨。且不论多头接货后有无销售渠道,在目前库存高位,现货即将见顶,9-1价差不足以覆盖转抛远月的资金及仓储成本的情况下,多头也基本没有接货意愿。所以,如果8月山西环保彻底证伪,焦炭的去库将困难重重。在港口现货的抛压下,临近交割月09合约的下跌也在情理之中。

(2)螺纹破位下行,利润收缩预期端压制焦价

伴随着钢材社库和厂库的不断累积,产量维持高位,表观消费持续偏弱,螺纹的矛盾始终在累积的过程中。而8月唐山环保力度低于预期,铁矿价格见顶后成本支撑逻辑的松动,下游采购迟迟未有起色,螺纹各项利空预期开始兑现。后期钢价及钢厂利润的演绎路径向钢价下行-利润收缩-主动减产+需求韧性-钢价企稳靠拢。而钢厂的利润收缩将对焦价形成压制。

按目前的情况来看,焦企凭借自身库存低位及8月唐山高炉复工的筹码提涨现货,但即使本轮提涨勉强落地,钢厂由于利润的收缩及减产的预期也可能反过来打压焦价。在焦价阶段性见顶的背景下,我们可能又将见到6月份焦化厂和贸易商竞争性出货,钢厂库存累积的情况,这种库存结构的变动对焦价显然是不利的。届时不排除反向提降的可能。

二、 焦炭大跌后的应对策略

对于09合约,假设山西环保若完全证伪,焦炭在交割月前去库基本不可能,港口现货的抛压将始终制约着09的上方空间。第二轮提涨的博弈也将较为激烈,落实将有一定难度,我们对焦炭09的最终估值在1950-2050左右。

对于远期01、05合约,山东今年1031万吨的去产能计划,河北、徐州等地也有对应的去产能任务;以及《山西省打赢蓝天保卫战2019年行动计划》中体现出的今年采暖季限产加严的政策口径,4季度焦炭仍有可能从供应端发力去给焦炭提供去库的机会。在终端需求不出现断崖式下跌的假设下,我们认为焦企在4季度维持200左右的利润是相对合理的(目前01盘面利润115左右)。01短期内会受到现货市场的扰动,4季度的预期短时间内还难以发酵,预计仍将震荡偏弱。但处于对4季度焦炭供给收缩的考虑,在01前期“预期溢价”水分挤完之后,我们认为焦炭远期仍有多头配置的价值,远期煤焦比也存在向上的驱动。

李公然 | 东海期货煤炭研究员

澳洲国立大学金融学硕士,现任东海期货黑色系研究员,主要负责动力煤、双焦等黑色系品种研究分析工作。擅长综合把握基本面变动情况,深入产业链上下游研究。

注:本文有删减修改

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:李铁民

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)