近期受跨季和“双缴”影响,市场整体资金面偏紧,国债收益率振荡上行。美联储3月议息会议暗示今年不再加息,且将于9月末停止缩表,超出市场普遍预期,加之欧洲经济数据不及预期,各国央行纷纷释放鸽派信号,全球债券收益率普遍下行。受此影响,中国10年国债收益率再次下行,10年国债现券最活跃券180027最新成交价报3.04%,较上周高点下降逾10BP。

全球央行释放鸽派信号

上周美联储公布3月议息会议决议,维持2.25%—2.5%利率不变,2019—2020年加息路径预测从去年12月的2—1次下修至0—1次,并将于9月末停止缩表。同时下调经济预期、CPI、PCE数值,并调升失业率目标。尽管此前市场充分预期美联储3月不会加息,但全年不加息及提前终止缩表计划的表述仍超过此前市场预期。决议公开后,美10Y国债收益率大幅下行15BP至2.44%,并与3MLibor利率自2007年以来首次发生倒挂。美10Y—3M利差倒挂一直作为美国经济到顶的先行指标之一,加之2月非农就业、首次申领失业金人数、新屋销售、零售数据、出口等数据均不及预期,美国经济由繁荣转入衰退概率加大。

欧洲方面,欧元区制造业PMI数据从2017年底60.6一路下滑至枯荣线50以下,在英国脱欧时点依然没有确定,硬脱欧随时可能发生的背景下,欧洲央行同步下调经济增长预期,同时释放鸽派信号,宣布将在9月开启新一轮长期再融资计划(TLTRO-III)。随着美国经济走衰,美元指数下挫,日元走强,日本央行近期表示,如果日元走势损害经济和通胀,可能会采取新的宽松措施。

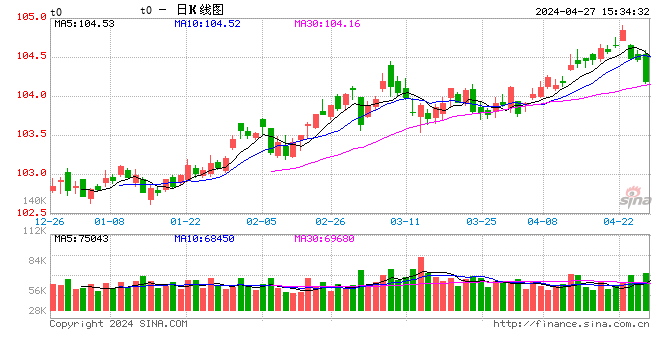

多头趋势有望延续

目前影响国债价格波动的原因主要来自四个方面,经济基本面、流动性和货币政策预期以及海外冲击。分项来看,经历了年初经济和货币数据超预期转好,市场对短期经济有预期过热之嫌。尽管新增贷款、社融等数据超预期,且M1、M2有筑底回升态势,微观高频数据显示,目前经济仍处于L形下跌阶段,尚未企稳。一旦3月公布的经济数据不及市场预期,利率仍有下行支撑。

流动性方面,上周央行周一、周二分别续作7天逆回购600亿、500亿元;当周有逆回购到期200亿元,此外有顺延至上周一到期的MLF达3270亿元,当周合计净回笼资金2370亿元。本周合计1100亿元逆回购到期,预计央行本周不会进行公开市场操作,总体到期压力较上周有所缓解。受跨季和“双缴”即缴税、缴准影响,预计本周整体资金面仍然偏紧。随着二季度来临,跨季、双缴等压力过后,市场资金紧张情况有望缓解。

随着全球央行释放鸽派信号,国内降准降息预期升温,市场利率或率先“抢跑”。考虑到降息可能会导致地产价格反弹,而目前央行存款准备金率仍然偏高,除非经济数据超预期下滑,否则上半年降息概率极低,继续降准大概率在二季度实现。尽管我国经济可能在三季度筑底企稳回升,债牛行情也步入尾声,但结合基本面情况来看,二季度债牛行情有望持续。股市延续之前上涨斜率概率较低,为债市重拾涨势提供了较好机会。

综上,在经济尚未企稳、通胀压力有限的大背景下,货币政策收紧概率较小,债牛行情有望延续,10年期国债利率有望向下挑战3%关口。

(作者单位:领睿资产)

责任编辑:李铁民

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)