关于定投的一些烧脑数字,我不算,也许永远没人知道(上篇)

来源:融通基金

“小学时,我偷偷把积攒了很久的零花钱拿出来买了一个心爱的玩具,

爷爷问起时我说放学路上钱被坏人抢走了。

从那天起,爷爷每天接送我上下学,直到他去世。”

“二十几岁时,有位姑娘走进我的心里。

那时从来不曾说,以为爱过就很值得,于是便这样绅士般地一爱七年。

有一天晚上,梦一场,她白发苍苍说带我流浪。

我还是没犹豫,就随她去天堂。”

有些事,不说,也许永远没人知道

它们停留在时光里不知名的某个角落

沉默,却忧伤。

青春荒唐,让我们成为了现在的模样。

多年以后,做许多事不再图某个华丽的结果,

更多是追随自己的内心。

平淡的时光静静如水流淌,

投资亦如此,越朴素越恒久。

路过很多风景,始终坚持的,是定投。

定投的文章我们已经写过很多,也转发过不少

现在,我们还想做一点特别的

做一个纯粹的数据统计

这事费时费力

繁琐的万组样本统计和百次概率分析

但也许,我们不算,永远没人知道

但它的确有价值

大家关心的问题

数据都给出了答案

数据很多,文章很长。

上篇将回答:

定投到底能不能赚钱?

定投到底能赚多少钱?

定投要投多久最好?

具体讲,我们的测算采用目标指数来模拟定投的方法。正如大家知道的那样,指数是采样于某个市场中最具代表性的股价数据,可以相对客观地衡量市场行情。相比主动型基金,选择指数作为定投投资标的无疑更科学。

我们分别将中美股市中极具代表性的三个指数(上证指数、创业板指数和标普500指数)模拟为定投的投资标的(即视作1只基金),假设指数成立当日的模拟净值为1元,计算出期间(指数成立日至2016年2月29日)每月首个工作日用收盘点位模拟出的当日净值,测算这段时间内,任意时间开始任意期限定投的收益和风险水平。

为了保证样本的随机性,我们在“定投开始的时间”和“定投坚持的年限”两个要素中,尽量采集到有代表性的全样本空间。

1、任意时间开始:各只指数分别从其成立日至2016年2月期间,任意一个月份首个工作日开始做定投。

如上证指数,我们选取的样本囊括从1990年12月19日指数成立日开始的全部月份:1991年1月、2月、3月、……、2016年2月。

2、定投任意期限:坚持定投的年限,期间每月扣款不间断。我们依次测算的期限由短及长包括:6个月、1年、2年、3年、5年、8年、10年、20年。

从样本量上来看,我们所选取的标普500历史悠久,上证指数也已成立近26年,任意时间开始任意期限的定投,有效的样本数量分别为7758组和1902组。如果考虑各种补仓、止盈和定投频率等调整的样本,总计的样本量多达数万组。

为了看到定投的长期效果,我们将注意力主要放在了时间最长的标普500指数上,而弱化对10年以上样本不足的上证指数、以及尚无长期样本的创业板指数。

对于标的波动性对定投效果的研究,则需要对不同特性的指数进行比较,创业板指数的高波动性让我们对模拟其定投效果充满兴趣。

上篇

定投到底能不能赚钱?

定投到底能不能赚钱?其实就是任意一份定投的盈利概率有多大。要回答这个问题,必须考虑两点:

1、不同的定投期限。作为一种理财方式,定投的期限可长可短,短则数月,长的可以20、30年。

2、不同的定投时点。即使是同样期限的定投,开始定投的时间不同,盈利状态也会大不一样。

所以,为了全面地呈现定投这种理财方式的风险收益特性,我们分别选取了半年、1年、2年、3年、5年、8年、10年、20年的8种不同期限的定投进行模拟测算。

同时,为了消除定投开始时点的影响,我们将测算起点设定为任意时间开始。

测算结果如下:

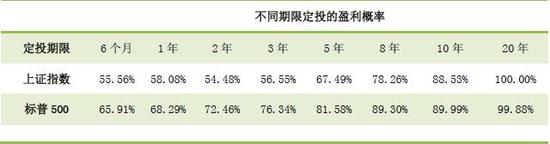

从上表可以看出:

1、定投并不能包赚不赔。

(1)10年期定投也现亏损

即使是标普500指数10年的长期定投,也有约10%的亏损可能。

(2)任意期限定投的盈利概率均>55%

模拟上证指数、创业板指数的任意期限定投,其盈利概率都高于55%;

模拟标普500任意期限定投,盈利概率高于65%。

定投虽然可以大概率获利,但不能包赚不赔

2、时间是定投最好的朋友

数据测算表明:定投时间越长,盈利概率越大。

定投5年以上,上证指数盈利概率>67%、标普500>80%;

定投8年以上,盈利概率分别在78%和89%以上;

定投10年以上,盈利概率分别为89%和90%;

定投20年以上,盈利概率几乎为100%。

从盈利概率来看,定投8-10年为宜,20年更佳。

3、永远不要在熊市低点赎回

我们看到,8年的定投,无论是上证指数还是标普指数,都有超过10%的概率出现亏损。

由于上证指数成立不满26年,8年期定投的样本量有限,难以全面、客观描述定投的种种问题,所以我们用有88年历史的标普500指数来模拟长期定投的情况。

经过测算,我们发现:

(1)8年期亏损原因:止于熊市

在标普500指数的8年期定投的全部936组样本中,有103组亏损,占比11%。在亏损的103组中,有76组(占比74%)赎回时间集中在三个时间段:1937~1943年、1974~1975年、2008~2009年。

结合美国当时的金融环境来看,开始定投的时期正是其经济复苏、股价上涨的阶段,而赎回时正值经济萧条、股市低迷,也就是说,这部分亏损的定投都是开始于牛市、终止于熊市的低点。

另外值得关注的一点是,这些亏损的赎回时点实属个例,只要再多定投几个月,多数情况都会减亏或扭亏,如果多坚持两年,87%的亏损情况都将扭亏为盈。

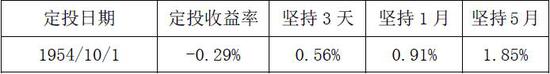

(2)最倒霉的定投:投资20年,还亏0.29%;再坚持3天,就可回本

从表中我们也看到,标普500指数20年定投也出现了亏损,亏损概率为0.12%,仅有1个亏损样本。

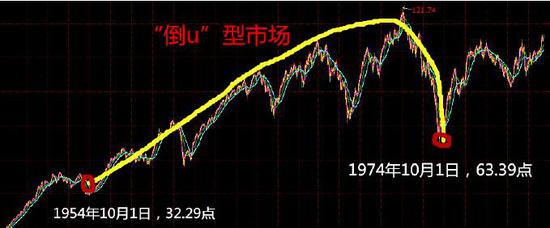

① 梳理数据时发现,这个史上最倒霉的定投发生在1954年10月1日~1074年10月1日,期间市场经历了一轮明显的先涨后跌,呈现“倒U”型走势。

② 在这样的市场中,定投在前期上涨时无法积累廉价筹码、平均成本较高;而在后期赎回时,市场大幅急跌、前期收益被快速吞噬,对定投非常不利,最终导致亏损。

③ 但是,得益于分散风险的优势,这份定投的损失并不惨重,仅亏0.29%;

如果再坚持3天就可以扭亏、并实现0.56%的正收益;

再坚持5个月,就可以盈利1.85%。

长期定投赚钱是大概率事件,但需避开在市场最低点赎回。

定投到底能赚多少钱?

上文让我们了解到,定投可以大概率赚钱,那么,定投的收益到底有多少?

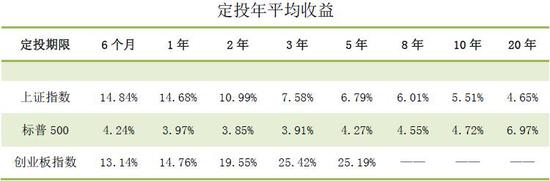

我们对标普500、上证指数、创业板指数任意定投6个月、1年、2年、3年、5年、8年、10年、20年的盈利数据,以年为单位进行算数平均,更直观地看看,平均到每一年,定投能赚多少钱。

从上表中看出:

1、定投无法一夜暴富

测算数据表明,定投的年均收益水平:

上证指数在4.7%-14.8%;

标普500在3.9%-7.0%

2、定投可以战胜通胀

上表是简单计算定投年均收益的情况,如果考虑复利因素,定投的真实收益会更高。尽管如此,我们用定投的年均收益与通胀对比,也可以发现,定投能轻松战胜通胀:

美国:任意定投8年标普500的年平均收益为4.55%;任意定投20年的年平均收益6.97%,轻松战胜通胀(近十年美国平均通胀率为2.08%):

美国1996年-2015年各年度CPI

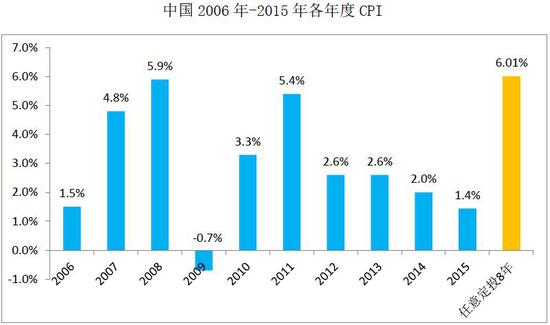

中国:任意定投8年上证指数的年收益为6.01%,大幅战胜通胀(国内近十年平均通胀率为2.79%):

3、定投时间越长,平均收益越高

定投收益处于随机分散趋势,很难找到主要集中在哪个收益水平。

(1)标普500和创业板指数:时间越长,平均收益越高

标普500年均收益从1年期的3.9%,升到20年期的7.0%;

创业板指年均收益从半年期的13%升到5年期的25%。

(2)上证指数:时间越长,平均收益越低

上证指数比较特殊,出现了相反的现象,其原因在于:

① 前期急涨急跌,拉高短期定投的平均收益率,造成“前高后低”

我们究其根源,找出上证定投收益率超过100%的月份,发现其集中在成立初始阶段的1991年和1992年。

这期间上证指数经历了反常的急涨急跌,从1991年成立时的100点,涨到1992年5月的1300点,随后在1300点至480点区间范围内大幅波动。

定投从大幅波动中获得的巨额收益率,拉高了整体短期定投的平均收益率。

所以,上证指数模拟短期定投收益率的参考意义不大,毕竟随着股市日趋成熟,短期内再次经历反常波动的可能性甚小。

② 样本量少、未走出明显的上升趋势,造成收益与期限负相关

照此推断,我们大胆假设,剔除1991和1992年期间的定投,收益与期限的相关性会更合理。

为此我们小心求证,从海量数据中提取出,1993年起,任意时间开始定投任意期限上证指数的收益率,得到下表:

结果一定程度上符合预期:

定投盈利概率会随着期限增加而显著提升,3年以下定投的平均收益会随着期限的延长而提升,但是5年以上定投的收益还是出现了与期限负相关的情况。

我们认为这是样本量的原因。

对于诞生了26年的上证指数而言,5年、8年和10年的样本量太少、代表性不强,加之上证指数本身短期波动剧烈、而中长期却没有像标普500那样走出明显的上升趋势,用这样的样本来佐证收益与期限的关系说服力有限,时间更久的标普500测算结果更靠谱。

4、定投时间越长,收益越稳定

定投越久,波动越小,对于博取高收益而言越没想象空间。

我们不认为这是坏事,因为定投本身就不是博取高收益的彩票,而是熨平波动的工具。

从这一点看,定投做得很好,8年以上长期定投最糟糕的情况也只亏4.52%,赚钱是极大概率事件。

5、定投期限越短,风险越高

再来看看定投的最高年收益、最低年收益:

(1)如果运气足够好,定投收益可与股神并驾齐驱

如果足够坚持,定投标普500指数20年:

最高年收益达23.01%,不输股神巴菲特;

最低年收益控制在0.29%,风险被分散得很充分。

(2)最幸运的定投:1年定投收益率达483.5%

从数据看,上证指数在短期博取高收益方面更有想象空间,任意1年期定投曾经取得483.5%的年收益率,最幸运的这次定投出现在A股史上最牛的1991年6月3日至1992年5月29日(上证指数由115.97点升至1234.71点,涨幅为964.68%)。

明天,我们将继续介绍定投的实用技巧,包括什么时候扣款、扣款频率多高、什么基金适合定投、什么时候买或者卖等,敬请留意。

以上数据来源:Wind

责任编辑:石秀珍 SF183

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

play

play