基石投资董事长张维:纾困基金应“救急不救穷”,劣质公司就该让其破产

中国基金报记者江右

最近一段时间,为缓解上市公司股票质押危机,各类“纾困基金”大批亮相并现身资本市场。对于纾困基金的救市,也引发市场关注与讨论。

12月14日,在基石资本主办的“宏观经济与救市之道”论坛上,基石资本董事长张维以《纾困基金救市——资本市场特殊情境下的资源配置》为主题进行了分享,张维对A股市场的股票质押的情况、纾困基金及国资并购潮进行了阐述,并分享了基石资本对纾困基金的观点。

张维表示,A股市场几乎“无股不押”,且80%为民营企业,其中不少企业基本面并不扎实,现金流不好且负债率很高,因而救市必须得有区分甑别,什么样的公司该救什么样的不该救得区分,不然容易产生道德风险。

在张维看来,救市应当救急不救穷,应该去救那些基本面优质的上市公司,而对于泡沫严重毫无前景的劣质上市公司,该破产就应当让其破产。同时,救市过程中出现诸如股东借救市机会减持的情况更令人不安。

对于当前的宏观经济形势,张维也进行了研判。张维表示,今年的经济形势发生了比较大的变化,有两个不可逆转。首先救市中美关系不可逆转,第二个是经济下行趋势难以逆转。

以下为张维主要演讲内容摘要:

今年发生了比较大的变化,我觉得有几个不可逆转,一个是中美关系不可逆转了,任何缓和或紧张都是表象,重要的是中美关系这颗心是玻璃做的,破碎了难以再复合,因为老大、老二就是要互相遏制的,意识形态、政治制度又有比较大的不同,美国现在也不会一厢情愿的认为,我们在中产阶级成长之后会出现所谓体制上的变革,他们认为我们是国家资本这一套竞争方法,他认为对他构成了伤害,所以这些问题决定了中美关系,中美的冲突实际上是刚刚拉开序幕,这是第一个不可逆。

第二个不可逆的是经济的下行,中国经过40年的高速增长,没有哪个国家可以做到这一点。今天出现经济下行,从较长时间来看,应该是一个不可逆的状况。经济增长的重要动力,民营企业现在也没钱了,很多民营企业的资金变得紧张了。

在各方面的压力之下,资本市场出现大幅回调,很多企业在过去的高歌猛进中做了大量的股权质押,同时大肆收购兼并,在过去乐观环境之下,或者说在浮躁的市值维护、炒高股价的前提下,做大量的包装式收购兼并,仅仅用了4年时间,我们的商誉已经形成了1.4万亿,这其中的不良收购,将形成巨大的堰塞湖。

股票的走势呈现出复杂的因素,在过去中国经济高速增长的2000-2016年,中国经济平均增速在10%左右,我们的股市却是长期的熊市,股票市场某种程度上跟群体心理有关,一件事情,越多人相信他会发生,他就可能真的发生。这又回到A股市场的股权质押危机。

A股市场几乎“无股不押”

A 股上市公司几近“无股不押”,民营企业股权质押风险凸显,80%的质押来自民营企业。中登公司数据显示,截至 2018 年 10 月底,两市 3485 家公司存在质押,占比约98%,质押总市值约为 4.3 万亿,市场质押股数占总股本约为 10%。

并且上市公司的第一大股东“顶格质押”有很多,296家上市公司第一大股东质押比例达到99%,430家达到95%,16%的股票已经跌破平仓线。从区域分布来看,东部沿海地区上市公司质押比例较多。

股票质押过多, 2019年还要迎来股票质押一个更大的到期高峰。我最近也跟很多家上市公司有交流,很多上市公司存在上市第一天就处心积虑把它做成一个壳,把它卖了套现走人的心理,这样的上市公司的确不少。在今天这样一个背景下,一个大体健康的壳估值是40亿,这就是上市公司目前的一个壳价值,这是个中位数,这是一个扭曲的估值体系。

纾困基金介入要谨慎

因为市场发生变化,股票质押危机出现,各方面也开始维稳。根据统计,地方政府主导的大概1800亿元,券商主导的2200多亿元,保险资管和其他的还有将近1000亿,纾困基金要怎么操作,什么时候出手,有很多的观点和看法。

深圳市政府比较积极,它打出救市的第一枪,是全国走在前列的城市,我相信纾困基金的一些行为,只要是非市场化的决策,会引起了比较大的争议。而说上市公司发挥原有团队的积极性,从理论上来讲这个观点是不成立,只要是控股型持有这个企业,要么符合你的战略,要么它不符合,无论它符不符合,都要去面对公司治理,行使董事会的职责,董事会一共三项职责:战略;高管人员的任免、薪酬,以及财务监督,所以说你介入后不管是不可能的。

被纾困救援的企业绝大部分是民营企业,其中很多企业的基本面并不扎实,其中有的企业普遍存在现金流比较差,负债率比较高的情况,也就是说接管这些企业,其实也存在一定风险。

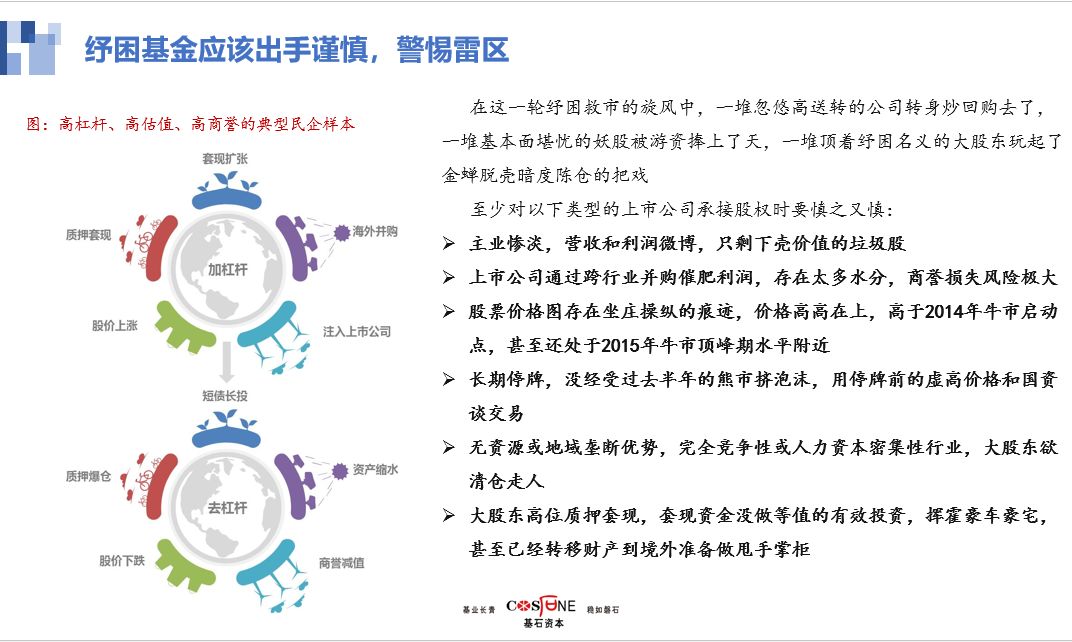

看一幅很有趣的图,在这个救市过程中,有人看到了风险,有人看到了希望,看着差不多,内涵却不一样,还有更多人看到这里面是否公平,否则就会存在道德风险和逆向选择,

所以纾困基金,我们觉得即使参与救市,你对有风险的公司和项目,肯定是应该回避的,对那些上市公司跨行业并购,进行催肥的,仍存在着高估值和泡沫的,要高度警惕,那些股价从来没有跌过的,还有大股东趁机套现的更应该警惕。

这里面很多案例都有非常多,一些国资并购的高风险案例非常多,就像金力泰,即便是按照今年股价来看,它的估值也是特别的高,达华智能也是这样子,都是严重的高估值,加上业绩大幅下滑。还有像正业科技,这边给他纾困之后,那边就采取一些高送转分红方案来做一些资本上的安排。还有像博天环境,这边得到资源以后,那边大股东采取清仓式的减持。

基石资本观点:纾困应当坚持“救急不救穷”

纾困救市有很多国际经验,无论是美国、日本,还是台湾、香港等地区都有过一些经验。美国的做法是除了它的量化宽松以外,还用大概4000亿美元注入到一些重要的金融机构里面,通过他们来化解危机,也带来了一些负面影响,特别是加剧了整个收入分配的不平衡,这也是对华尔街一直以来的批评。

从救市的角度来讲,我们认为应该坚持“救急不救穷”,应该针对优质的上市公司来,那些劣质的上市公司更应该在经济不景气的情况下,该破产的破产,把市场份额让给这些优秀的企业。

比如中国有3000多家医药企业,可能只有1%的医药企业真正做研发,大部分企业都是不做研发的,他们热衷于做渠道创新,进行灰色营销,医药企业的市场份额非常分散,只有这些劣质的医药企业出清之后,市场和行业才能更加健康发展。

当然,纾困语境下也有一批具有投资价值的公司。我们对企业用七个标准用框架的衡量,包括当前PE(市盈率)低于历史平均20%以上;这个行业与宏观经济相关性低,资产负债率低,预测今年ROE(净资产收益率)大于10%,近三年净利润符合增速超15%等指标筛选,大概有373家符合标准。

看待企业的维度,资本市场的一贯观点是不单是只有以上这些东西才能带领企业穿越经济周期的增长,就像华为这样的企业,2017年研发投入898亿元,占销售收入比重27%,华为因为无知进入一个通信这个高度密集竞争的行业,但是华为苦心孤诣、心无旁骛、惟精惟一坚守主业和它的价值观,穿越了整个行业周期和经济周期,我们希望是用一个更全面的眼光看待这些企业,真正找到优秀的救助对象。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:白仲平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)