原标题:美国国债200年:从南北战争到美联储成立

来源: 靳论固收 国海研究*靳毅团队

投资要点

南北战争之后,美国的产业政策全面转向鼓励工业,同时炼钢技术革命在美国兴起,重工业得以快速发展。19世纪90年代,美国超过英国,成为世界第一工业大国。与此同时,美国农业发展缓慢,在经济体中的占比被不断压缩。

重工业的发展,推动了美国城镇化水平的提升,但对人口增长产生负面影响,从而降低了南北战争后美国的经济增长中枢。

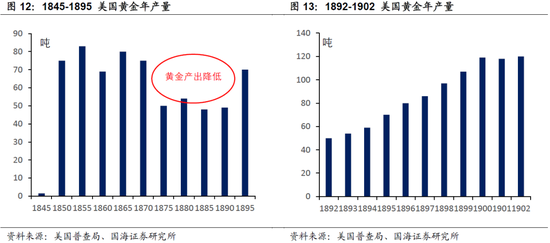

19世纪70年代,美国货币制度由金银复本位切换为金本位。然而黄金供应速度的缓慢,造成了70年代后长达20余年的通货紧缩,美债收益率随之下行。

19世纪90年代中期,美国本土黄金开采量上升,同时英国黄金流入量增加,扭转了美国的通货紧缩形势,美债收益率掉头上行。

风险提示

市场波动风险。

《美国国债200年》系列专题之二

一、引言

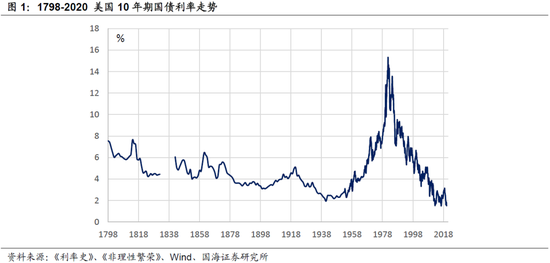

近期伴随着“新冠”肺炎疫情在全球的持续发酵,全球股市暴跌,美联储紧急降息,美债收益率创下了美国建国以来的最低记录。

如此低的美债收益率,反映出美债市场中存在哪些长期变化?美国这个世界上最大的经济体,当下又处于什么样的历史环境中?

为了回答这些问题,我们梳理了美国建国后,其国债市场长达230余年的历史,试图从利率的角度,解析美国人口、产业、政策、金融环境、价格等多方面的演变。在历史的长河中,探寻未来美国经济的行进方向。

以上梳理,形成了《美国国债200年》系列报告。本篇报告为这一系列的第2篇,回顾了美国债券市场从南北战争后至美联储成立前的历史。

二、重工业时期(1865年-1913年)

2.1、时代背景

南北战争前,美国是一个以农业为主体产业,附带有些许轻工业部门的农业国(详情参看系列第一篇)。但随着美国北方地区工业部门的发展,北方工厂主与南方种植园主在诸多产业政策路线上发生矛盾。其中,北方希望解放奴隶,为工业部门提供廉价劳动力;南方则要求维系奴隶制,以保护种植园经济。奴隶制的存废问题,最终引发了美国南方的分裂与南北战争。

2.2、基本面:突飞猛进的工业化

南北战争是美国国家道路的一次重要抉择。支持工业利益的北方工厂主,在战争中战胜了支持农业利益的种植园主,使得战后美国产业政策全面倾向工业化。

亲工业的产业政策,包括大幅抬升美国对外关税,以保护尚处萌芽的民族工业不受英国工业品的冲击。政府大力投资建设铁路等基础设施,为东北部工业区控制南部、中西部原材料产地与商品销售市场提供便利。

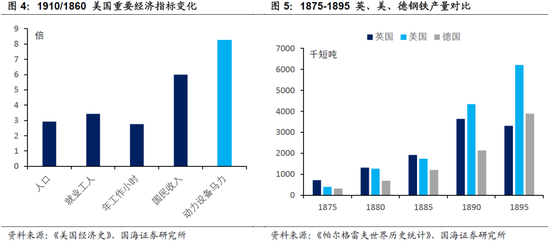

受到产业政策的鼓舞,以及同一时期发生的炼钢技术革命,美国重工业增长迅猛。动力设备装配量、钢铁产量等指标飞速增长。19世纪80年代末,美国超越炼钢革命的先驱者——英国,成为钢铁产量世界第一大国。

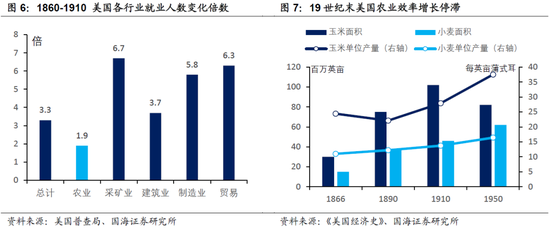

重工业快速发展的同时,美国农业增长陷入停滞。一方面,奴隶的逃亡使得南方种植园经济破产,高关税的外贸政策,也不利于美国农业产品出口;另一方面,南北战争前美国东部、中西部最肥沃的土地已经基本开垦完毕,剩余的土地较为贫瘠,单位产出效率降低。在此种情况下,第一产业就业人数与产值比重被不断压缩。

重工业的发展,推动了人口向城市、工厂聚集,加快了美国的城镇化进程。但是城市生活、养育成本的增加,一定程度上抑制了美国人口出生率和增长率,导致人口增速放缓,最终拉低了美国经济增长中枢。

与此同时,设备投资的高增长,提高了人均产出效率,部分弥补了人口增速放缓带来的负面效应。1865年至1900年,美国实际GDP增速大约在4%左右。

2.3、政策面:转向金本位

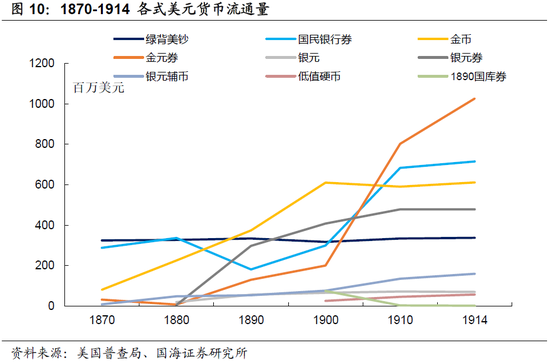

货币制度方面:南北战争期间联邦政府财政状况恶化,兑付硬通货的能力不足。为了应对战争开支,联邦政府印制战时纸币,该种货币被称为“绿背美钞”。绿背美钞不与贵金属挂钩,为纯信用货币,意味着美国金银复本位制度的中断。

战后,联邦政府严格控制支出并逐渐消化战争赤字,纸钞与美元的信用得以恢复。

1873年,联邦政府颁布《铸币法案》,禁止白银持有者自由地将任意数量白银铸造为标准银元,白银的法定货币地位被部分取消(1878年后,政府每月仍会购买一定数量白银,铸造成法定硬币)。1879年,包括绿背美钞在内的各式货币与黄金再度挂钩,意味着金本位的重启,1900年金本位获得正式法律地位。

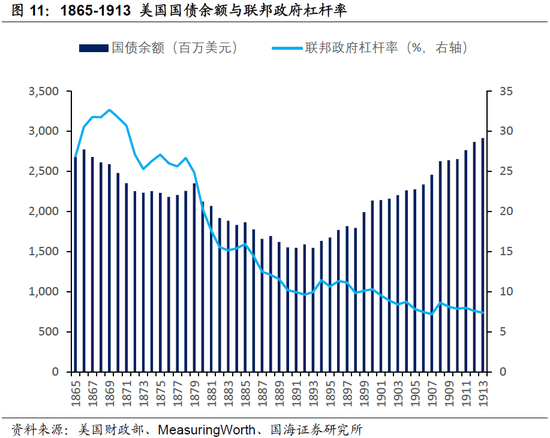

财政制度方面:从南北战争后至第一次世界大战之前,联邦政府实行严格的财政紧缩与预算控制政策,政府债务杠杆率逐年降低。在金本位得到确立后,政府紧缩型的财政政策使得美元货币供给进一步受限,货币供给速度无法跟上工业化下商品产出增速,最终造成了19世纪70年代至19世纪末的通货紧缩。

1863年,为了促进战时国债销售,美国政府颁布《国民银行法》,在以往州银行体系之外建立国民银行体系。该法要求国民银行将资本的1/3用于购买国债,将债券质押后可以获得国债面额90%的国民银行券。1900年后,相关政策才更改为国民银行可以自由购买国债,并根据购买国债的金额发行银行券。同时,联邦政府对州银行发行的银行券征收重税,抑制其流通量。

《国民银行法》的出台和对银行购买国债的强制要求,增大了商业银行对国债的需求,对之后国债利率的下行起到了推动作用。

2.4、国债市场:通货紧缩的发生与逆转

1873年,联邦政府废除白银法定货币地位之后,仅凭借黄金开采,美国的货币供应速度跟不上工业化下商品产出速度,以至于在此之后,美国经历了时间长达20年的通货紧缩。而在此期间,联邦政府的紧缩性财政政策,无疑使得通缩形势雪上加霜。

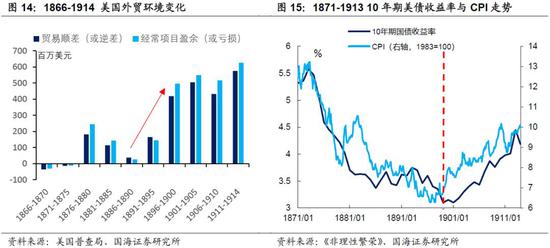

长期通缩的环境,叠加《国民银行法》对国债购买的强制要求,带给美债收益率不小的下行压力。从1871年至1899年,美债收益率从5.5%左右下行至3.1%。

然而,黄金供给受限的情况在19世纪末发生逆转。19世纪90年代,美国淘金者先后在科罗拉多、华盛顿、阿拉斯加地区发现新的矿脉,新矿开采让美国黄金产量在5年时间内增长了1倍。更重要的是,1895年开始英国人从世界最大黄金矿区——南非兰德金矿区开采出的黄金产量大幅增长。因黄金而富裕的英国人,增加了对美国工业品的进口。英国黄金的流入,大大改善了美国的通货紧缩情况。

在英国购买力的刺激下,美国商品价格在经历了20余年的下行后,于1896年触底反弹。1900年,国债强制购买政策被取消。通缩的逆转以及政策变动,共同推动美债收益率掉头上行,并于1912年接近4.5%的阶段性高点。

下一篇报告中,我们将介绍两次世界大战期间,美债市场的具体表现。同样为战争,两次世界大战对美债利率的影响方向截然不同,究竟是由哪些因素导致的?我们将在下篇报告中予以解答,敬请关注。

三、风险提示

市场波动风险。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:李铁民

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)