【天风研究·固收】 孙彬彬

申 购 分 析

转债基本情况分析

中旗转债发行规模5.4亿元,债项与主体评级为A+/A+级;转股价30.27元,截至2023年2月28日转股价值100.43元;各年票息的算术平均值为1.38元,到期补偿利率11%,属于新发行转债一般水平。按2023年2月28日6年期A+级中债企业到期收益率9.16%的贴现率计算,债底为71.34元,纯债价值较低。其他博弈条款均为市场化条款,若全部转股对总股本的摊薄压力为15.13%,对流通股本的摊薄压力为32.01%,有一定摊薄压力。

中签率分析

截至2023年2月28日,公司前三大股东珠海羽明华企业管理有限公司、周军、胡国强分别持有占总股本30.75%、20.86%、2.93%的股份,控股股东未承诺优先配售,根据现阶段市场打新收益与环境来预测,首日配售规模预计在77%左右。剩余网上申购新债规模为1.24亿元,因单户申购上限为100万元,假设网上申购账户数量介于950-1050万户,预计中签率在0.0012%-0.0013%左右。

申购价值分析

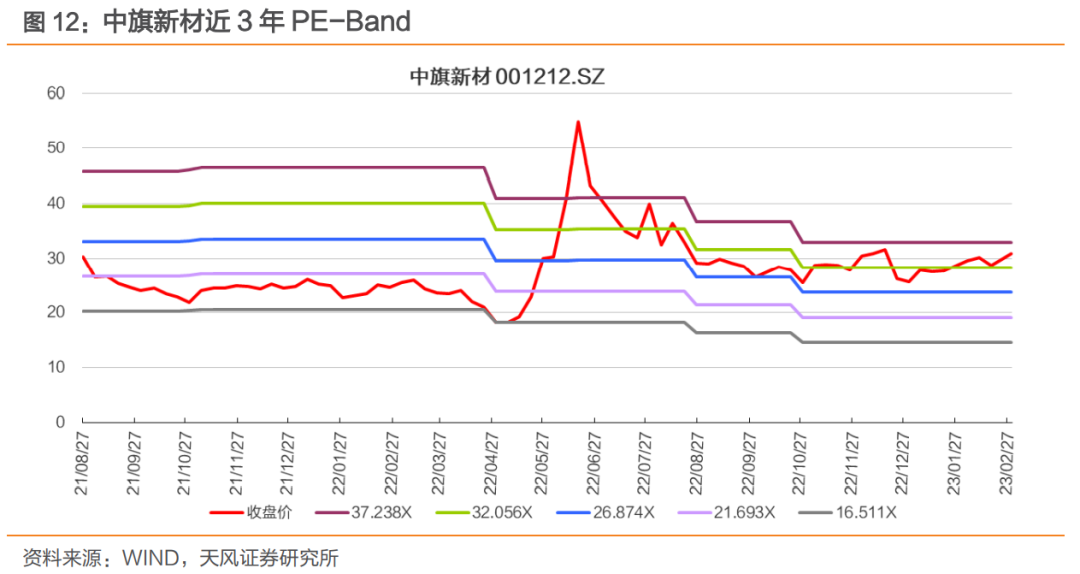

公司所处行业为其他建材Ⅲ(申万三级),从估值角度来看,截至2023年2月28日收盘,公司PE(TTM)为34.43倍,在收入相近的10家同业企业中处于较高水平,市值35.83亿元,处于同业较高水平。截至2023年2月28日,公司今年以来正股上涨18.61%,同期行业指数上涨7.36%,万得全A上涨7.36%,上市以来年化波动率为71.27%,股票弹性较大。公司目前股权质押比例为27.49%,股权质押风险较高。其他风险点:1. 宏观经济波动风险;2. 受房地产行业市场波动影响的风险;3. 主要原材料价格波动风险;4. 经营业绩下滑的风险; 5.国际贸易摩擦风险; 6. 税收优惠政策变动的风险;7.募投项目相关风险等。

中旗转债规模一般,债底保护较低,平价高于面值,市场或给予25%的溢价,预计上市价格为126元左右,建议积极参与新债申购。

风险提示:违约风险、可转债价格波动甚至低于面值的风险、发行可转债到期不能转股的风险、摊薄每股收益和净资产收益率的风险、本次可转债转股的相关风险、信用评级变化的风险、正股波动风险、上市收益溢价低于预期

1.中 旗 转 债 要 素 表

2.中 旗 转 债 价 值 分 析

转债基本情况分析

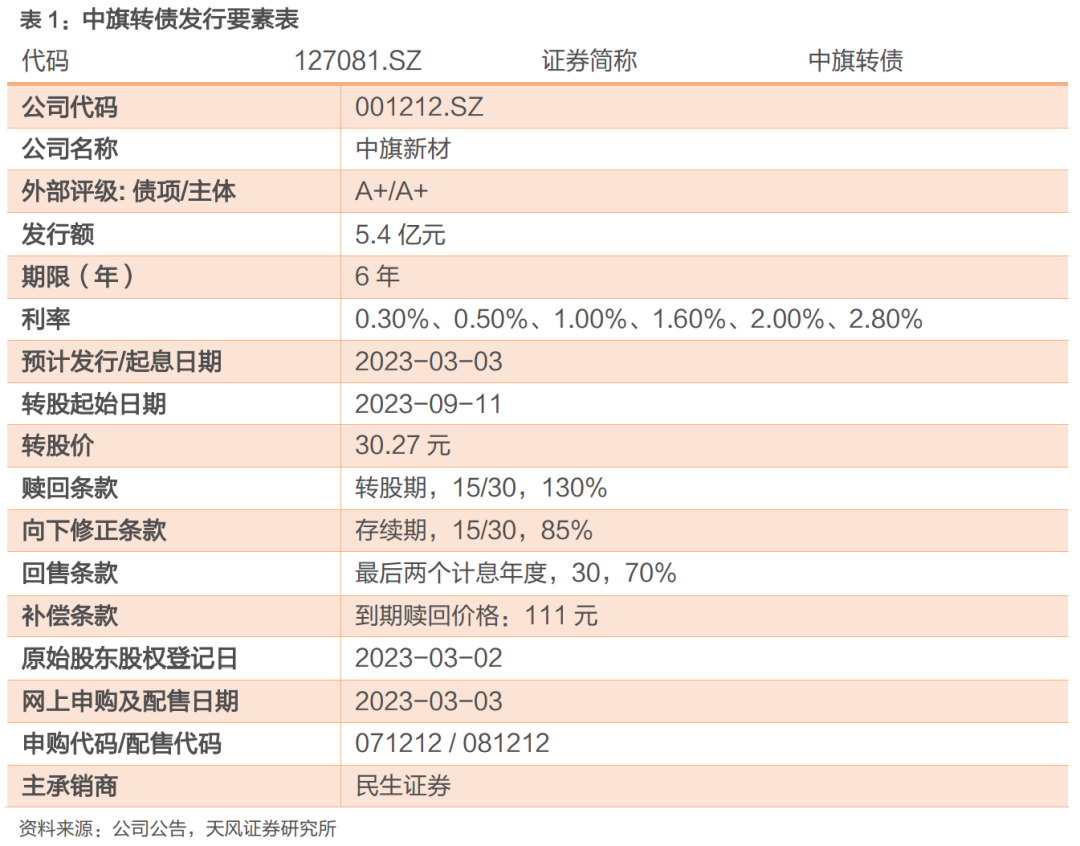

中旗转债发行规模5.4亿元,债项与主体评级为A+/A+级;转股价30.27元,截至2023年2月28日转股价值100.43元;各年票息的算术平均值为1.38元,到期补偿利率11%,属于新发行转债一般水平。按2023年2月28日6年期A+级中债企业到期收益率9.16%的贴现率计算,债底为71.34元,纯债价值较低。其他博弈条款均为市场化条款,若全部转股对总股本的摊薄压力为15.13%,对流通股本的摊薄压力为32.01%,有一定摊薄压力。

中签率分析

截至2023年2月28日,公司前三大股东珠海羽明华企业管理有限公司、周军、胡国强分别持有占总股本30.75%、20.86%、2.93%的股份,控股股东未承诺优先配售,根据现阶段市场打新收益与环境来预测,首日配售规模预计在77%左右。剩余网上申购新债规模为1.24亿元,因单户申购上限为100万元,假设网上申购账户数量介于950-1050万户,预计中签率在0.0012%-0.0013%左右。

申购价值分析

公司所处行业为其他建材Ⅲ(申万三级),从估值角度来看,截至2023年2月28日收盘,公司PE(TTM)为34.43倍,在收入相近的10家同业企业中处于较高水平,市值35.83亿元,处于同业较高水平。截至2023年2月28日,公司今年以来正股上涨18.61%,同期行业指数上涨7.36%,万得全A上涨7.36%,上市以来年化波动率为71.27%,股票弹性较大。公司目前股权质押比例为27.49%,股权质押风险较高。其他风险点:1. 宏观经济波动风险;2. 受房地产行业市场波动影响的风险;3. 主要原材料价格波动风险;4. 经营业绩下滑的风险; 5.国际贸易摩擦风险; 6. 税收优惠政策变动的风险;7.募投项目相关风险等。

中旗转债规模一般,债底保护较低,平价高于面值,市场或给予25%的溢价,预计上市价格为126元左右,建议积极参与新债申购。

3. 中 旗 新 材 基 本 面 分 析

绿色环保的新型装饰材料提供商

公司是一家专业从事人造石英石装饰材料的研发、生产、销售和服务的高新技术企业,主要产品为人造石英石板材和人造石英石台面,其中人造石英石台面是在人造石英石板材的基础上根据客户需求加工后得到的定制化产品。2022年1-6月,公司板材销售收入占比62.35%,台面销售收入占比37.46%。

公司成立于2007年3月27日,于2021年8月23日在深市主板上市。截至2022年9月30日,公司前三大股东珠海羽明华企业管理有限公司、周军、胡国强分别持有占总股本30.75%、20.86%、2.93%的股份。公司实际控制人为周军。

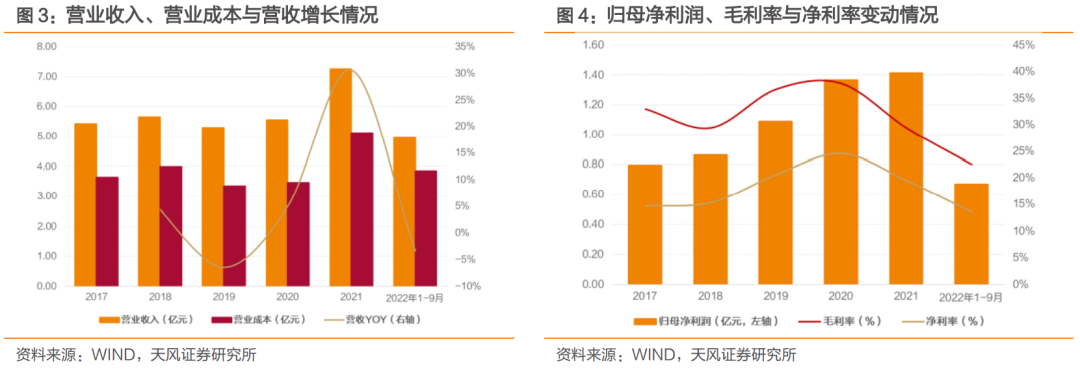

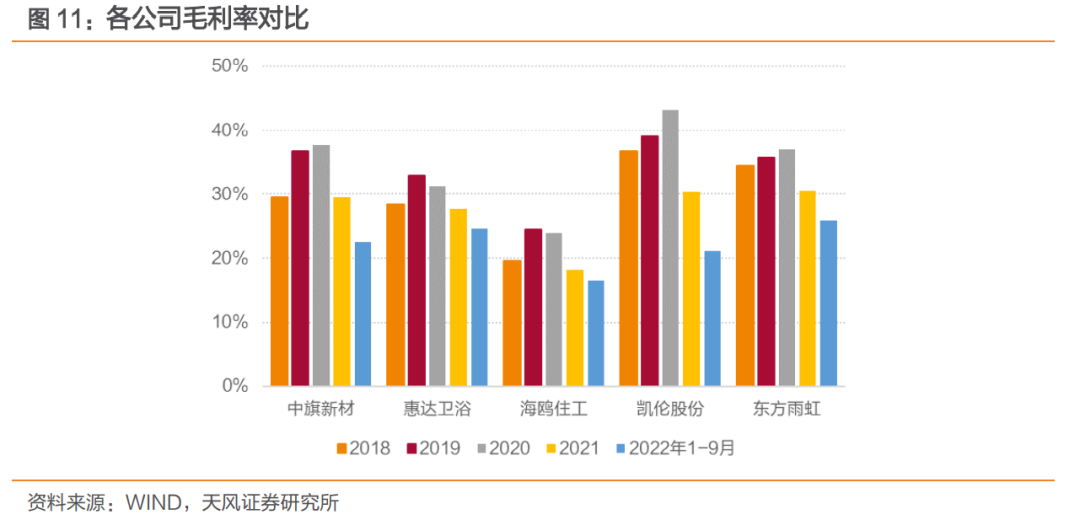

中旗新材2022年前三季度营业收入4.95亿元,同比减少3.4%;营业成本3.84亿元,同比增长9.24%;归母净利润0.67亿元,同比减少35.74%;毛利率22.56%,同比减少8.96 pct。2022年上半年,受疫情、房地产行业发展速度放缓、原材料价格上涨及运输成本增长等因素影响,行业利润率下行压力较大。

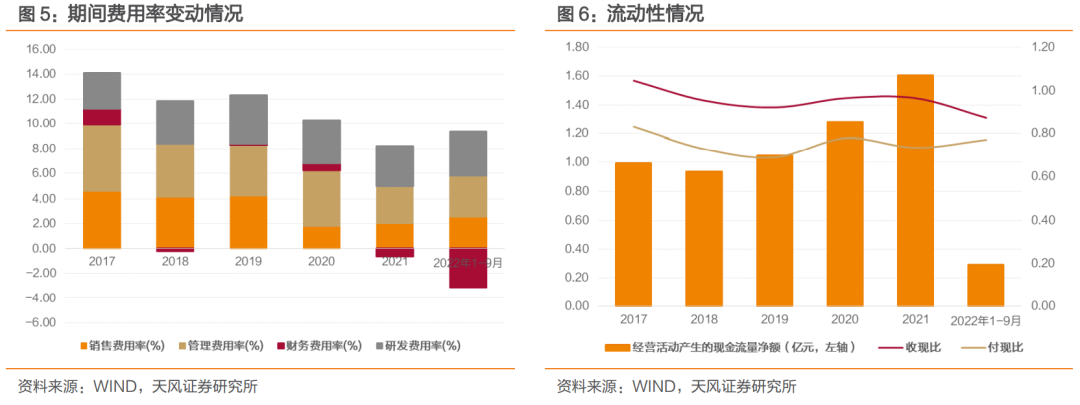

2022年前三季度公司销售费用率2.56%,同比增加0.67pct;管理费用率3.24%,同比增加0.38pct;财务费用率-3.14%,同比减少3.17pct;研发费用率3.57%,同比增加0.02pct。公司财务费用大幅减少主要原因是银行利息收入增加及汇兑收益增加。

2022年前三季度,公司经营活动产生的现金流量为净流入0.29亿元,上年同期为净流入0.88亿元;收现比0.87,下降0.07;付现比0.77,下降0.02。公司经营活动净现金流大幅减少主要原因是2022年前三季度营业收入同比下降、应收账款及银行承兑汇票增加。

人造石英石下游需求持续放量,对传统表面材料替代加速

建筑装饰石材分为天然石材和人造石材两大类。人造石英石是指以不饱和聚酯树脂(UPR)为粘接剂、以石英砂、石英粉为主要填充材料制成的人造石材。人造石英石市场需求与下游住宅装修行业高度相关,住宅装修市场的发展以及中国精装修渗透率快速提升有望推动人造石英石市场需求上升。此外,人造石英石凭借零甲醛、清洁环保等优势对传统台面材料形成一定的替代效应,潜在市场空间较大。

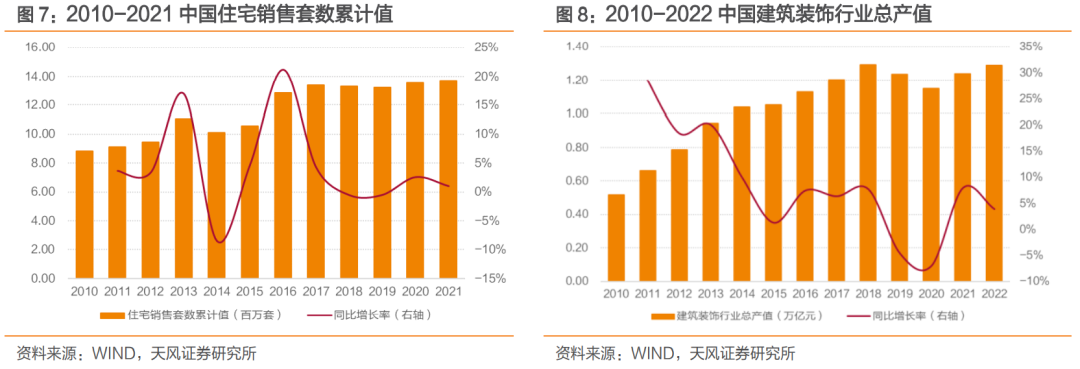

住宅商品房市场规模稳步增长,带动住房装修市场发展。根据国家统计局,虽然近年来中国住宅销售增速有所放缓,但住房销售量总体仍呈上升趋势。2021年中国城镇化率(64.7%)远低于发达国家80%的平均水平,中远期来看,中国城市化建设的持续推进将推动住宅商品房销售量的上升,进而带来大量的装修需求并带动住房装修行业的发展。

中国存量住房二次装修市场潜力巨大。根据国家统计局,全国存量住房建筑面积合计约586亿平米,存量住房基数庞大。根据中国建筑装饰协会,住宅装修周期约为8-12年,中国在1998年实行住房分配货币化改革后新增住宅建筑面积高速增长,按照上述的装修周期测算,近年来我国大量的存量住宅已达到二次装修年限。

住宅装修市场的发展有望提升人造石英石的市场需求。人造石英石被广泛应用于室内装饰装修领域,因此其市场需求与下游住宅装修、公共建筑装修等行业高度相关。随着住宅装修市场的发展和中国存量住房二次装修市场潜力的释放,人造石英石的市场需求有望提升。

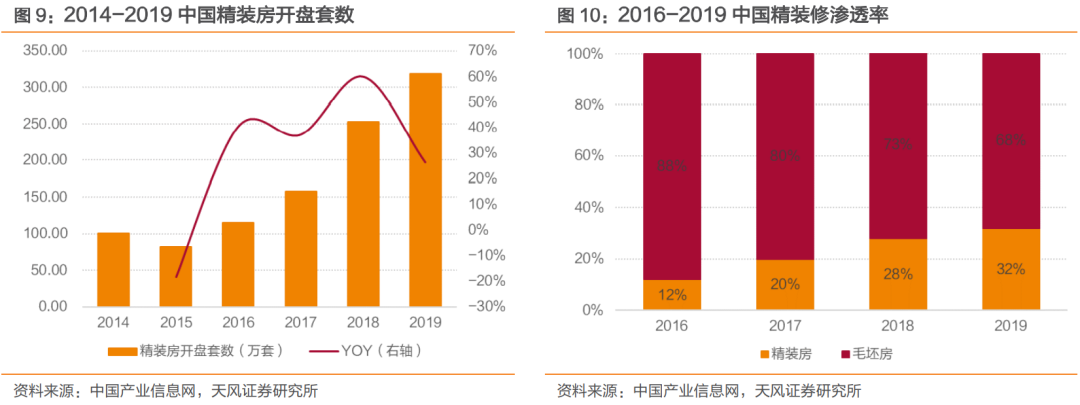

中国精装修渗透率快速提升,或将利好人造石英石行业。中国精装房开盘套数在2016-2019年期间维持26%-41%的增速区间,精装修渗透率由2016年12%提升至2019年32%。中国住房精装修市场的发展有望为人造石英石行业创造新的市场空间。

人造石英石对传统台面材料形成替代效应,发展前景良好。人造石英石相比于传统建筑装饰石材具有零甲醛、无辐射、硬度适中、抗污性好、清洁环保等优势,近年来人造石英石的市场占有率显著提升,根据美国市场研究机构Freedonia统计,1999-2016年间全球人造石英石对终端消费者的销售额年复合增长率17.90%,对其他表面材料形成了一定程度的替代效应。

竞争格局方面,人造石英石行业集中度较低,竞争较为激烈。公司作为首家以人造石英石装饰材料为主营业务的A股上市公司,拥有良好品牌形象与较高市场美誉度,市场竞争力日益彰显。在行业一致或应用领域类似的基础上选择惠达卫浴、海鸥住工、凯伦股份和东方雨虹作为可比公司,与上述可比公司相比,中旗新材毛利率处于行业中上游水平。

实施双轮驱动战略,积极布局硅晶新材料赛道

公司石英石产品综合性能杰出,超过行业平均水平。公司是建筑装饰用人造石英石等行业核心标准的主编或参编单位,产品硬度、耐磨度等理化性能均超过行业标准。公司生产的石英石产品已通过美国ASTM标准检测、美国NSF认证等多个国家或地区的权威标准认证,产品远销北美洲、大洋洲、亚洲、欧洲等地。

公司技术研发实力突出,不断完善产品矩阵。公司是广东省工程技术研究中心和省级企业技术中心,截至2022年6月30日,公司及控股子公司拥有中国发明专利12项,美国发明专利2项,实用新型专利58项。公司自主研发的自动化石英石生产线打破了国际技术垄断,提升了公司产品生产效率和交付能力。公司上市后推出了岩板、岗石等新产品,构建多层次、多品类产品矩阵。

公司紧跟新材料市场机会,积极布局上游硅晶新材料赛道。近年来,国家不断出台新材料相关政策,提升新材料的基础支撑能力。公司积极布局上游硅晶新材料赛道,推动实现人造石英石和硅晶新材料双轮驱动的战略目标,有望构建新的利润增长点,开启第二增长曲线。

截至2023年3月2日,公司PE(TTM)为35.3倍。从历史来看,公司目前估值水平处于较高水平。

募投项目分析

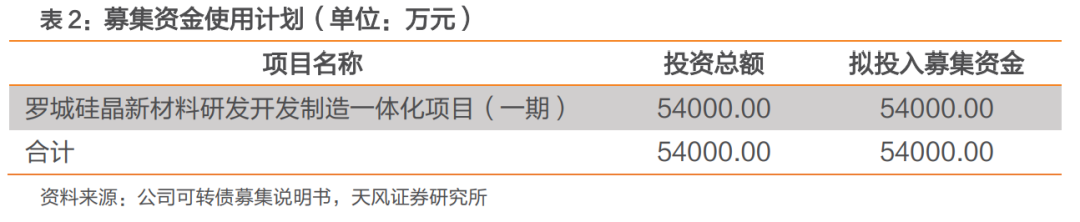

本次公开发行可转债募集资金额为5.4亿元,募集资金拟用于罗城硅晶新材料研发开发制造一体化项目(一期),项目建设期为18个月。

项目拟在广西壮族自治区罗城仫佬族自治县新建占地188亩的硅晶新材料研发生产基地,实现公司现有产品主要原材料人造石英石填料的自供,同时为公司开发液晶显示玻璃用石英粉、超纯超细电子电工填料用石英粉以及光伏玻璃用低铁石英砂等新产品,发展新业绩增长点,提高公司综合竞争力,为公司提供良好的投资回报和经济效益。

目前公司生产使用的石英填料均为外购,为项目新增产能消化提供有力保障。公司主要产品人造石英板原材料中石英填料用量占比约为90%,目前均为外购。2019-2021年,公司石英填料采购均价分别为0.07/0.08/0.09万元/吨,呈持续上涨趋势。本次募投项目投产后可满足公司对石英填料的需求,同时降低石英填料价格波动对公司经营的影响。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)