意见领袖 | 鲁政委 等

工业增加值同比:2.9%,较去年12月回升1.6个百分点

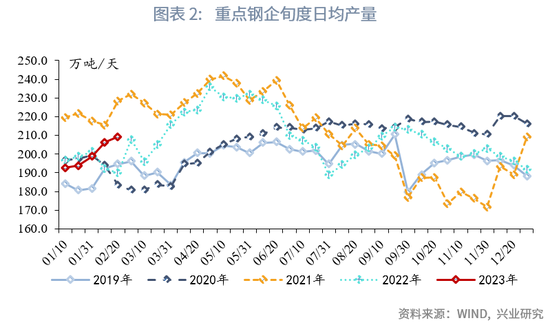

2022年12月工业增加值受疫情影响较大,但2023年前两个月工业生产出现复苏迹象。其中,粗钢产量已高于去年与2019年同期值,半钢胎与江浙织机开工率显著回升并高于2022年同期。不过,2023年返乡过节增加,可能使劳动力到岗率低于2022年同期。因此,工业增加值同比或保持温和复苏态势,预计1-2月工业增加值同比可能上升至2.9%,较2022年12月回升1.6个百分点。

出口同比:2.0%,较去年12月上升11.9个百分点

进口同比:2.0%,较去年12月上升9.5个百分点

在出口方面,伴随疫情防控进入新阶段,我国生产生活秩序快速正常化,供给约束放松或带动出口同比好转。结合韩国进口情况看,韩国与我国共处于亚洲供应链中,二者进出口活动节奏较为一致。数据显示,韩国进口同比能较好的跟踪我国出口同比。2023年1月以来,韩国前20日进口同比上行,平均增速显著好于去年第四季度。由此推测,1-2月我国出口同比增速有望同步回升至正增长区间。

在进口方面,国内消费需求回升叠加商品价格稳定,进口同比将同步回升。从进口数量看,1月制造业PMI进口指数较前月回升3.0个百分点至46.7%,进口需求回升将带动进口同比上行。

固定资产投资同比:3.8%,较去年12月回落1.3个百分点

1-2月固定资产投资累计同比预计录得3.8%。在基建投资方面,无论是各地披露的专项债提前下发额度,还是第一季度重大项目集中开工情况,均较2022年同期出现了明显的增长,释放了财政年初积极发力的信号。从高频数据来看,钢铁、水泥的需求量节后亦明显回暖,并且好于近年同期,提示开工好转。2023年1-2月房地产投资当月同比增速或有所回落。2022年12月与土地投资相关的其他项投资增速明显回升,从土地出让节奏来看,2023年1-2月其他项投资或有所回落。此外,新开工面积累计同比领先建安投资累计同比增速6个月左右,提示短期房地产建安投资需求仍显疲弱。加之去年同期基数偏高,房地产投资增速预期回落。在制造业投资方面,2022年第三季度以来,制造业贷款需求指数走高,提示制造业融资需求改善,加之年初信贷集中投放且2022年基数偏低,制造业投资增速有望回升。综合来看,2023年1-2月投资累计同比增速为3.8%。

社会消费品零售同比:3.4%,较去年12月上升5.2个百分点

伴随着防疫措施优化以及感染达峰后快速平息,1-2月社会消费品零售有望实现稳步复苏。

餐饮收入方面,历史数据显示,城市地铁客运量与餐饮收入同比之间存在较强的共变关系。2022年12月由于疫情影响,地铁出行数据录得2020年疫情暴发以来次低值,对依赖消费场景的餐饮收入形成拖累。2023年1-2月疫情达峰后快速消退,地铁出行数据呈现强势反弹,或带动餐饮收入触底反弹。以电影票房为例,在元旦档表现远远不及上年的情况下,2023年1-2月电影日均票房较2022年1-2月同比增长11.8%,较2022年12月均值环比增长近392%,可见服务类消费复苏的强劲力度。

商品零售方面,2022年12月商品零售同比增长-0.1%,降幅较11月收窄5.5个百分点,剔除汽车额外拉动后,一般商品零售贡献了4.5个百分点。同时,12月限额以上单位商品零售同比录得-0.2%,低于总体商品零售增速,意味着限额以下单位商品零售同比表现优于有汽车提振的限额以上商品零售。以上均表明,“新十条”发布后我国商品消费稳步复苏。考虑到12月当月为疫情达峰前后,2023年1-2月疫情影响基本消退,且叠加疫后首个春节提振,商品消费或较12月进一步修复。商品细项上,作为后疫情时代的第一个春节,返乡探亲以及拜年的增加,或释放此前积压的对于烟酒、食品饮料、金银珠宝等礼品类商品的需求;此外,返乡以及拜年带来的出行需求亦将推升服装、石油制品同比增速。由于优惠政策于2022年12月集中到期,汽车消费部分被提前透支,汽车或成为1-2月商品零售的主要拖累项。

PPI同比:-1.4%,较上月下降0.6个百分点

CPI同比:2.0%,较上月下降0.1个百分点

2月工业品价格以震荡为主,各个品种间呈现小幅分化态势。原油价格在2月份出现小幅下跌,目前已经接近页岩油成本,叠加美国有在较低价格补充战略石油储备的计划,原油价格的筑底过程仍在进行中。黑色系商品在连续几个月的大幅反弹后涨幅乏力,螺纹、铁矿环、焦炭环比-0.3%、2.7%、0.9%。有色金属价格则出现小幅回调,铜、铝环比-0.4%、-2.6%。综合来看,结合基数效应的影响,2月PPI同比预计录得-1.4%。

2月主要消费品价格分化进一步加大。2月猪价继续大幅度下降,环比-11.4%。春节消费高峰已过,此前养殖户二次育肥的生猪被动出栏加剧了短期猪价跌幅,但二次育肥被动出栏或已接近尾声。鲜菜价格仍旧维持高位,2月环比3.1%,季节性因素为主要驱动力,后续随着气温回升蔬菜价格有望下降。结合基数因素,2月CPI同比预计录得2.0%。

新增人民币贷款:1.37万亿,较上月减少3.53万亿

新增社融规模:1.81万亿,较上月减少4.17万亿

在信贷方面,2月票据利率稳中有升,可能反映2月信贷投放较好,票据冲量需求较弱。预计2月新增贷款为13700亿,对应的贷款同比增速为11.3%。

在社融方面,政府债券方面,由于1月恰逢春节假期,部分债券发行工作可能延后至节后,2月政府债券规模可能较1月提高。企业债券方面,由于2月企业债券偿还量较低,企业债券净融资额走高,预计2月企业债券规模约为3600亿元。综合来看,2月新增社融预计为1.81万亿,对应的社融同比增速为9.6%,较上月提高0.2个百分点。

M1同比:6.1%,较上月下降0.6个百分点

M2同比:12.5%,较上月下降0.1个百分点

在M1方面,尽管2月30大中城市房地产销售面积同比翻正,但由于春节错位,2月M1同比可能较1月下行0.6个百分点。

在M2方面,尽管社融同比小幅反弹,在季节性因素的影响下,2月M2同比可能小幅下降0.1个百分点。

3月DR007:2.15%,较上月高4bp

3月股份行NCD 3M:2.55%,较上月提高13bp

2月以来,在信贷需求改善、返乡过年增加、缓缴税费补缴、NCD到期等因素的共同影响下,资金面显著收紧。2月DR007中枢回升到2.11%,较7天逆回购利率高出11bp。展望3月,资金面可能延续稳中趋紧的态势。第一,为保障信贷增长的持续性、合理把握信贷投放节奏,部分2月的融资需求可能推迟至3月实现。第二,3月NCD到期量接近2.7万亿,到期续发压力较大。第三,3月地方债发行可能超过万亿,回笼的流动性规模较高。叠加季节性因素影响,3月NCD利率中枢可能进一步上升。

(本文作者介绍:兴业银行首席经济学家)

责任编辑:宋源珺

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。