【金融315,我们帮你维权】近来,ETC纠纷、信用卡盗刷、银行征信、保险理赔难等问题困扰着金融消费者,投诉多石沉大海、维权更举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。【黑猫投诉】

原标题:豪掷8亿分红背后,拉卡拉业绩增长乏力,联想及孙陶然等试图变相套现

来源:互金商业评论

拉卡拉最近有点火。从12月27日到1月3日,短短4个交易日,拉卡拉出现3次涨停,价格也从60元出头一路狂奔至80元上方,最高股价达到84.5元,区间涨幅高达40%,跟拉卡拉去年4月的发行价33.28元相比,涨幅则高达154%!

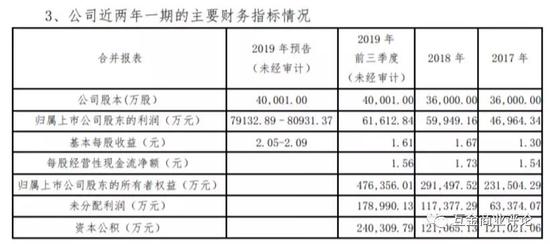

拉卡拉的牛劲来自何处?这要从一纸公告说起。2019年12与27日早上,拉卡拉突然发布了一则临时停牌公告。随后,拉卡拉接连发布了两则公告,一则是2019年业绩预告,拉卡拉预计2019年归属于上市公司的净利润比上年同期增长32% -35%,实现净利润7.91亿元–8.09亿元。

伴随着这份中规中矩业绩公告的,还有一份红包炸弹。公告显示,拉卡拉董事长孙陶然在圣诞节(12月25日)当天向董事会提交了2019年度利润分配及资本公积金转增股本预案的提议及承诺。分配方案显示,拉卡拉拟以公司截至2019年12月31日总股本40001万股为基数,向全体股东每10股派发现金股利人民币20元(含税),同时以资本公积金向全体股东每10股转增10股。

按照这份分红计划,拉卡拉总计将向新老股东发放现金8亿元,而拉卡拉2019年4月上市时总募资金额也才12亿,这家上市不到一年的公司为何这么大方?

8亿分红帮股东提前套现

虽然拉卡拉公告称,大比例分红是为了回报新老股东,但真实情况显然更复杂。

互金商业评论发现,按照这份现金分红方案,拉卡拉的老股东将成为最大获益者。截至2019年三季度末,拉卡拉前十大股东合计持有2.625亿股股份,占公司股份比例为65.63%。其中,第一大股东为联想控股,持有1.13亿股股份,占比28.24%;拉卡拉创始人兼创始人孙陶然持股2762.64万股,占比6.91%;孙陶然的兄弟孙浩然持股1941.84万股,占比4.85%。其余的也都是拉卡拉上市前进入的老股东。

按每股分红2元计算,拉卡拉前十大股东预计将获得5.25亿元现金,其中仅联想控股一家将获得2.26亿元,孙陶然及孙浩然兄弟预计合计获得超过9400万元分红,其他老股东也将获得2000万元-4000万元不等的现金。

目前,拉卡拉的流通股只有4001万股,截至2019年三季度末股东总人数为2.3万人,也就是说,除掉少量老股东外,2万多名二级市场散户投资人总共只能获得8000万元现金分红。

显然,这次现金分红的主要获益者是拉卡拉的老股东。

拉卡拉此次分红现金总金额8亿元,基本等于2019年的净利润总额。截至2019年三季度末,拉卡拉未分配利润为17.89亿元,此次分配后,未分配利润将降至9.8亿元;资本公积为24亿元(其中包含上市募资的12亿元),此次资本公积金转股减少4.0001亿元,剩余约20亿元。

表面看,拉卡拉账面利润累积丰厚,分红不会伤筋动骨。但如此大手笔的现金盛宴,不小心暴露了拉卡拉主要股东急于套现的心情。

这里有一个小小的背景。当初,在历经两次冲刺上市失败后,拉卡拉的大股东联想控股及孙陶然等持股5%以上的股东,为了确保第三次上市成功,曾承诺上市后3年内不减持所持公司股份。

股东和背后的资本承诺短期内不减持套现,其直接目的应是为了获得监管的认可和放行,但其行为并不符合正常的资本逻辑。那么,从资本回报角度看,其必定有补救措施。

现在,我们看到了,拉卡拉为了回报老股东们自愿锁定的牺牲,选择了巨额现金分红的手段,变相让资本提前套现。很有可能,未来三年,拉卡拉都会保持不错的现金分红水准。

对于这一点,监管部门也注意到了。12月30日,深交所在给拉卡拉的一份关注函中要求后者回答,拉卡拉公司股份集中度较高,前十大股东持股比例合计约 65.63%。请拉卡拉说明,在第三方支付产业升级项目尚需依赖募集资金建设的情况下,上市当年即派发8亿元现金是否合理,是否存在为向主要股东派现而损害上市公司利益的情形。

拉卡拉300市值泡沫几何

拉卡拉的高送转方案,亦显示出公司管理层强烈的市值管理欲望。

在A股,高送转一向是上市公司大股东进行市值管理和减持套现的利器。中新经纬曾在一篇报道中指出,尽管转增股本是上市公司加强股票流动性的一种方法,但是在实际操作中,高送转方案往往沦为上市公司内幕交易、利益输送的手段。

由于中国股市中不具备专业投资知识的散户占比较高,因此,高送转就成了上市公司欺骗投资人成本最低、也最有效的方式。过去的大量案例表明,伴随高送转的,往往是上市公司实控人或高管的大量减持套现。

2017年,证监会高官曾对上市公司忽悠式高送转上市公司提出警告,称部分高送转公司财务造假,有些甚至搞出“10送30”,全世界都没有。但在巨大的利益面前,依然有众多上市公司推出各种花样的高送转。

正是因为这个原因,拉卡拉宣布10送10的方案后,立即引发了监管部门的介入。在关注函中,深交所创业板公司管理部直接要求拉卡拉作出说明,本次股份送转比例与公司业绩增长情况是否匹配,“在上市当年披露高送转预案的目的,是否存在炒作股价的情形”。

事实上,哪一个高送转的背后没有上市公司炒作股价的欲望呢。以拉卡拉为例,27日披露高送转方案后,拉卡拉在此后4天内出现3次涨停,价格也从60元出头一路狂奔至80元上方,最高股价达到84.5元,区间涨幅高达40%,跟拉卡拉去年4月的发行价33.28元相比,涨幅则高达154%!

截至1月7日,拉卡拉的股价为82.36元,总市值为329亿元,静态市盈率和动态市盈率分别高达55倍和40倍。

拉卡拉的市值里有多少泡沫呢?可以参考下拉卡拉的竞争对手、在香港上市的汇付天下(HK:01806),后者2018年6月在香港上市,目前股价2.54港元,总市值31.76亿港元,静态市盈率和动态市盈率不到16倍和10倍。

拉卡拉幸运的搭上了A股的客轮,如果是在港股或美股,拉卡拉的300多亿市值会缩水多少呢?

利润粉丝难掩增长疲惫

拉卡拉和汇付天下主营业务都是银行卡收单,2019年上半年,汇付天下的净利润为1.42亿元,同期拉卡拉的净利润为3.72亿元。截至2018年底,汇付天下的收单业务量为5728亿元人民币,而同期拉卡拉的收单业务规模高达3.94万亿元。也就是说,拉卡拉收单业务规模接近汇付天下的7倍,但其总利润并没有那么高。

另一个有趣的对比是,2018年上半年和2019年上半年,汇付天下的毛利率分别是27.2%和24.6%,而拉卡拉2016年-2018年的主营业务毛利率分别为72.23%、55.40%和44.85%。2019年上半年,拉卡拉支付业务的毛利率也高达42.38%。

在银行卡收单费率上限锁定、同行业竞争激烈的情况下,拉卡拉是如何做到超过同行近20个点的毛利率的?这不能不说是一个奇迹。

在拉卡拉的财务数据里可以看到很多类似的自相矛盾。例如,2019年前三季度营业收入比去年同期下滑了12.42%,净利润反而增长了26.92%;单独看2019年三季度,营业收入比2018年三季度减少了17.57%,但净利润增长了29.36%。

营业收入在缩减,净利润却在稳步增长,这是拉卡拉的财务魔术。

当然,拉卡拉不会告诉投资人这种魔术是如何实现的。拉卡拉耀眼业绩的背后,存在不少明显的粉饰。例如,2019年1-9月,拉卡拉的销售费用为5.4亿元,2018年前三季度,拉卡拉的销售费用是8.8亿元。在把营销费用缩减40%的情况下,拉卡拉的净利润才比2018年增长了32%-35%。扣除这一因素,2019年拉卡拉的净利润应该是停滞甚至负增长。

责任编辑:贾振飞 2031864307

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)