文 | 张正一

来源:新浪金融研究院

行业面临监管加码,业务上P2P资金来源攀升。想在IPO杀出一条血路,结果等来竟是“失效”二字。

1月3日,新浪财经查询港交所网站发现,国内消费贷线上平台WeLab(WeLab Holdings Limited,缩写WeLab)的申请上市状态已变为“失效”。

新浪财经在港交所看到,“失效”属于IPO“没有进展”的一种,另外两种状态分别是“被拒绝”和“撤回”。

有市场分析人士表示,“失效”并不意味着IPO彻底终结,港交所相对还是更为市场化,IPO采取注册制,后续重新递交申请材料,还有可能重新回到闯关的队伍中。

关于“失效”原因,WeLab方面对新浪财经表示,不予置评,但其他业务进展依然顺利。

据了解,WeLab提交IPO申请书为2018年7月3日,距离现在半年有余,其申请资料页面显示,最近更新日期为2018年12月31日。

图片来源:港交所

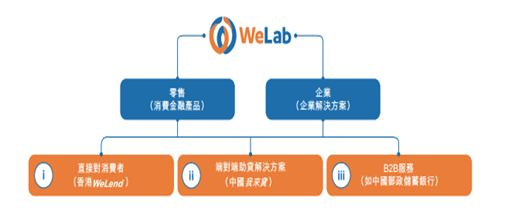

图片来源:港交所招股显示,2013年WeLab创立于香港,2014年进入中国内地,其业务主要分为两板块:一是包括WeLend和我来贷(中国)在内的零售端在线贷款业务,另一个是提供企业解决方案的B2B业务。2017年WeLab在线上撮合贷款81亿元人民币(12亿美元),并在WeLend平台上发放贷款11亿港元(147.1百万美元),同期为中国企业客户撮合贷款21亿元(3亿美元)。

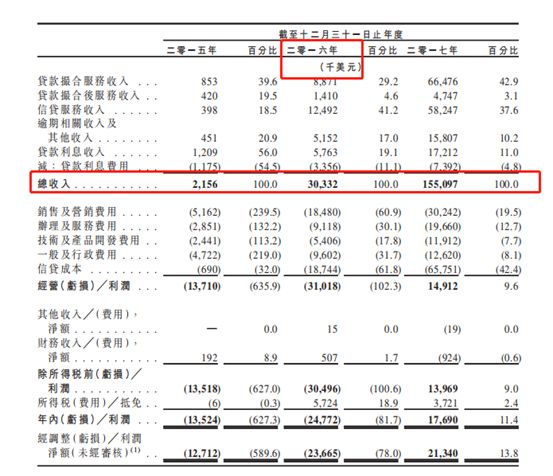

图片来源:招股书

图片来源:招股书收入增速大幅下滑,逾期率上升

WeLab成立4年,2017年却是首度盈利。

招股书显示,2015年、2016年和2017年,WeLab的总收入分别为2156万美元、3033万美元和1.55亿美元。但2015年、2016年两年利润上却连续亏损,分别为亏损1352万美元、亏损2477万美元。到了2017年实现首次盈利,为1769万美元。

收入方面,2017年WeLab的创收板块,从高到低依次为贷款撮合服务、信贷服务、贷款利息收入和贷款利息收入。

其中,贷款撮合服务收入6647.6万美元,占总收入的42.9%,同比增长649.4%;信贷服务收入5824.7万美元,占比37.6%,同比增长366.3%;逾期相关及其他收入1580.7万美元,占比10.2%,同比增长206.8%;贷款利息收入1721.2万美元,占比11%,同比增198.7%;贷款撮合后服务收入474.7万美元,占比3.1%,同比增长236.7%。

截图来源:招股书

截图来源:招股书值得关注的是,2016、2017年总收入增速分别为1306.9%和411.3%。比较下来,WeLab在2017年增速下滑明显。

费用方面,WeLab的主要费用来自信贷成本,该项成本呈攀升趋势。2017年,WeLab的信贷成本为6575.1万美元,同比增长250.8%;销售及营销费用为3024.2万美元,同比增长63.6%;办理及服务费用1966万美元,同比增长115.6%;技术及产品开发费用1191.2万美元,同比增长120.3%;行政费用1262万美元,同比增长31.2%。

逾期方面,2017年,WeLab在逾期16到30天、31天至60天、61天至90天、91天至120天的比率分别为1.9%、1.7%、1.1%、1.4%,均高于2015年、2016年各区间水平,逾期率大幅上升。

从资金来源来看,2017年5月,受于《关于规范整顿“现金贷”业务的通知》(下称《通知》)下发,WeLab的资金来源问题更加值得关注。

P2P资金来源攀升至八成,未来存隐忧

《通知》下发,WeLab做了相应合规性调整,我来贷(中国)改变以往直接与持牌机构的合作模式,两者之间增加一个通道——“资金促成方”。

WeLab在招股书中作了如下说明:“自2017年5月起,我们与一家资金促成方合作,该机构为独立第三方,为我们连接银行金融机构的资金。我们不再根据直接合作关系或连同持牌机构撮合新贷款。”

招股书中并未透露与“资金促成方”合作的细节,只是说已得到官方的反馈,这种方式不违反《通知》。WeLab相关工作人员也对新浪财经表示,受于保密协议,第三方公司名称不变透露。但是WeLab的资金来源比例依然值得关注。

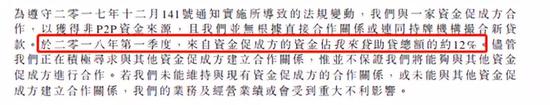

截图来源:招股书

截图来源:招股书招股书显示,2015、2016、2017年及2018年1季度,来自P2P贷款平台投资者的资金分别占Welab平台撮合贷款总额的30.9%、50.8%、57.7%及约85%(招股书中未披露2018年1季度绝对值)。

截图来源:招股书

截图来源:招股书对比各年P2P资金规模不难发现,2017年比2016年高出6.9个百分点,2018年仅第1季度就比2017年高出27.3%,跃升成为主要资金来源。持牌机构的资金比例连续三年下滑,由2015年的47.8%降至2017年的41.9%。而来自“资金促成方”的资金仅为12%。只是在《通知》下发后,“资金促成方”的模式暂未给WeLab平台带来有效扩展资金来源。而攀升的P2P资金规模也给WeLab带来一定隐患。

近半年,P2P平台正经历着“至暗时刻”,部分公司停业及问题平台的暴增令人咋舌。

据新浪财经不完全统计,去年7月在P2P爆雷高峰时期,全国范围内P2P停业及问题平台数量达到180余家,平均每天有超过10家的P2P平台因出现跑路、提现困难等问题而停业。高峰时刻,一周内有40余家P2P接连爆雷,数家百亿级平台出现兑付危机,间接影响以P2P为主要资金来源的助贷平台。

部分市场人士对P2P资金来源的“不稳定性”是否会影响WeLab后续发展提出疑虑时,WeLab准备赴港IPO。

对此,WeLab相关负责人回应新浪财经,“对于P2P爆雷的问题,在2018年年初和年中时段,对行业的整体影响较大,资金流动性也出于收紧的转态,但目前这个影响性在逐渐缩小, WeLab涉及的P2P资金来源也没有问题。”

不过,WeLab也在《招股书》的风险因素中同时也指出“我们的P2P伙伴或未能遵守有关P2P贷款平台的适用法律及法规。因此,监管机构可能会要求我们终止与违规P2P贷款平台的合作关系。”

苏宁金融研究院互联网金融中心主任薛洪言则指出,目前互联网消费金融平台最大的限制就是资金,P2P资金受限于爆雷潮影响,机构资金的门槛也在提高。

去年以来,互金企业赴海外IPO破发的概率很大。2018年,成功登陆港交所的只有51信用卡;91金融宣布赴港上市后至今没有下文;凡普金科在2018年4月23日向港交所递交招股书,10月底其上市进展显示为失效。

责任编辑:赵子牛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)