来源 | 时代商学院

作者 | 孙一鸣 陈鑫鑫

黄金是一种特殊的贵金属,具有商品和金融双重属性。随着世界政治经济不确定性的增强,黄金的货币属性越来越凸显,是唯一经过时间检验的、不可替代的全球性战略资产,是各国金融储备体系的基石。黄金不仅是用于储备和投资的特殊通货,同时又是电子业、现代通讯、航天航空业等部门的重要材料。

按申万行业划分,目前A股黄金行业的个股合计10家,分别为山东黄金、中金黄金、赤峰黄金、银泰黄金、湖南黄金、恒邦股份、西部黄金、ST华钰(维权)、ST荣华、*ST园城。

本报告将对黄金行业的基本面及10家A股上市公司进行盘点。

一、十年高增后产量已多年下滑,后续金价有望再创新高?

回顾国内黄金行业发展史,1950-2001年,中国黄金市场一直处于政府管控下,整体发展较为缓慢。中国人民银行于1950年下发《金银管理办法》(草案),规定冻结民间金银买卖,由央行负责金的统管、统配和统购。直到1982年,中国政府才恢复出售黄金饰品,开放黄金零售市场。1983年,国务院颁布《中华人民共和国金银管理条例》,规定黄金的收购、配售、价格制定和生产加工等业务统一归中国人民银行管理,实施统配统购政策。2001年,黄金统配统购被取消,黄金交易流通限制进一步解除。

2002年,中国黄金交易所开业,自此中国黄金市场走向全面开放。全面开放后,民众长期被抑制的消费需求得到释放,同时金价从2003年初的92.87元/克上升到2013年的331.47元/克。中国黄金珠宝行业量价齐飞,自此行业迎来十年高增。2003年-2013年限额以上金银珠宝零售额年复合增长率33.7%。

2013年,金价由年初的331.47元/克下降到年底的236.46元/克,全年暴跌30%,创自1981年以来的最大跌幅。由于过去十年金价的持续上涨,消费者普遍对金价有上涨预期,于是在这波下跌行情中,民众大量买入黄金,引发“抢金潮”。根据国家统计局数据统计,2013年中国黄金首饰消费量为716.5吨,同比2012年增长42.5%,中国金币及金条消费量400.76吨,同比增长51.07%。

2014年,抢金潮过后,黄金投资需求被透支,叠加婚庆需求下行因素,黄金消费进入瓶颈期。从图表1可以看到,2015年黄金产量停止了多年增长的趋势;2017年开始,黄金产量受下游需求影响开始持续下降,从2016年顶峰453吨/年下降至2021年的329吨/年。

从黄金价格走势来看,2001年以来,随着世界货币宽松周期到来,黄金价格快速上涨,2001年初的从267美元/盎司上涨至2010年的1700美元/盎司;2013年因印度及中国的珠宝需求下降且美国和欧洲的金币及金条投资大幅走低等原因,黄金价格快速下跌至2015年的1100美元/盎司左右;2019年出于对全球经济的担忧,多国加大黄金储备,叠加2020年疫情下的全球货币大宽松,黄金价格持续走高,随后进入平台期,后续有望再突破新高。

整体来看,虽然短期有波动,但金价仍处于长期上涨趋势。

从产业链来看,黄金行业的上游主要为金矿粉,金精矿原材料,下游主要应用在黄金制品、黄金首饰、工业用黄金等方面。

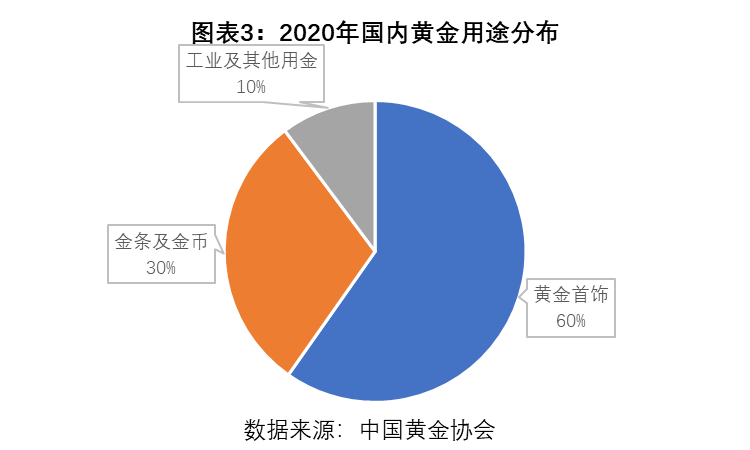

2020年我国黄金首饰消费量490.58吨,占黄金总销量的59.76%;金条及金币消费量246.59吨,占黄金总销量的30.04%;工业及其他用金消费量83.81吨,占黄金总销量的10.21%。

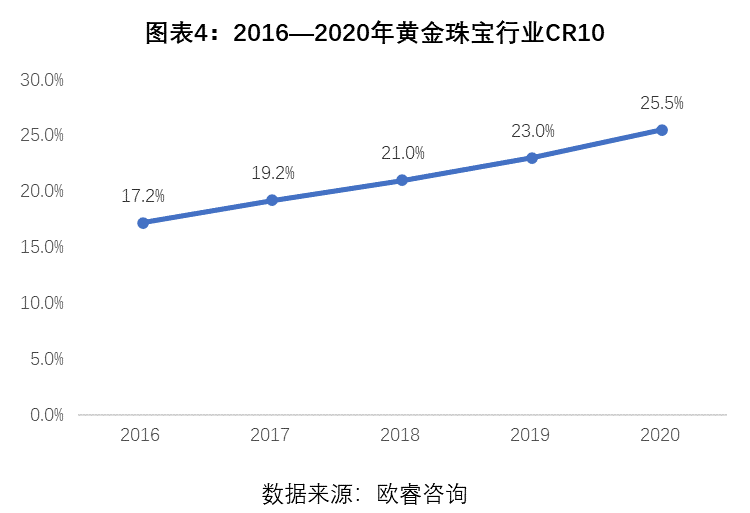

从行业格局来看,据欧睿咨询的数据显示,中国珠宝行业的CR10逐年增加,从2016年的17.2%上涨到2020年的25.5%。作为对比,中国香港、日本的珠宝行业CR10分别为56%、49%,中国珠宝行业的集中度仍有进一步提升空间。

二、上市公司概况

据同花顺iFinD统计,目前A股黄金概念股合计55家,不乏制造业、零售业、房地产业、汽车零部件业等行业的跨界企业。不过,从主营行业看,纯正的黄金个股并不多。

按申万行业划分,目前A股黄金行业的个股合计10家,分别为山东黄金、中金黄金、赤峰黄金、银泰黄金、湖南黄金、恒邦股份、西部黄金、ST华钰、ST荣华、*ST园城。

本报告将对黄金(申万)行业的10家上市企业的市值、业绩、毛利率、市盈率等进行一一盘点。

1.总市值超2355亿元

截至2月24日,黄金(申万)行业10家上市企业的总市值合计2355.19亿元,平均值为235.52亿元。市值排名前五的企业分别为山东黄金(874.98亿元)、中金黄金(436.26亿元)、赤峰黄金(268.39亿元)、银泰黄金(264.9亿元)、湖南黄金(157.23亿元)。

作为A股黄金行业龙头,山东黄金是一家专业从事黄金生产的上市公司,主营黄金地质探矿、开采、选冶,以及贵金属、有色金属制品、黄金珠宝饰品提纯、加工、生产、销售等,主要产品是黄金和白银。

2020年,该公司加大黄金资源并购。经过努力,2021年部分收购项目实现落地,其中2021年2月完成了对恒兴黄金的私有化,恒兴黄金拥有新疆金山金矿采矿权,2019年黄金储量和产量分别为40.93吨和2.66吨;2021年3月完成对Cardinal Resources100%股权要约收购。Cardinal Resources在加纳拥有3个黄金项目,其中Namdini项目拥有探明加控制黄金资源量203吨。根据可研报告,项目建成后平均年产黄金8.9吨。此外,2021年2月,该公司还通过收购获得莱州市后赵北部矿区金矿探矿权。

2.4家企业营收过百亿,7家实现盈利

从营业收入看,2021年前三季度,营业收入排名前五的企业分别为中金黄金、恒邦股份、山东黄金、湖南黄金、银泰黄金,营业收入分别为410.32亿元、318.19亿元、177.05亿元、139.42亿元、58.52亿元。

从营收增速看,10家上市企业中,2021年前三季度营业收入实现同比增长的企业仅5家,占比为50%。其中*ST园城、ST荣华营收增速居前,2021年前三季度营业收入分别同比增长749.33%、109.76%。

从归母净利润看,2021年前三季度,归母净利润排名前五的企业分别为中金黄金、银泰黄金、赤峰黄金、恒邦股份、湖南黄金,归母净利润分别为13.87亿元、10.38亿元、5.51亿元、3.49亿元、2.77亿元。

从归母净利润增速看,10家上市企业中,7家实现盈利,3家亏损。其中,2021年前三季度归母净利润同比增速排名前五的企业分别为*ST园城、ST华钰、恒邦股份、湖南黄金、中金黄金,分别同比增长325.89%、152.91%、60.59%、35.51%、33.74%。

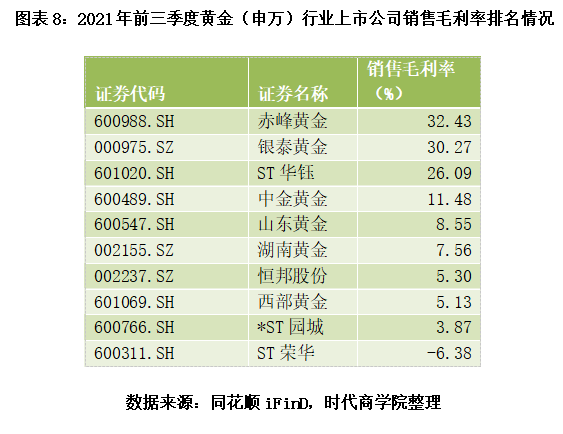

3.仅4家企业毛利率超10%

从销售毛利率看,10家上市企业的销售毛利率均值为12.43%,销售毛利率排名前五的企业分别为赤峰黄金、银泰黄金、ST华钰、中金黄金、山东黄金,销售毛利率分别为32.43%、30.27%、26.09%、11.48%、8.55%。

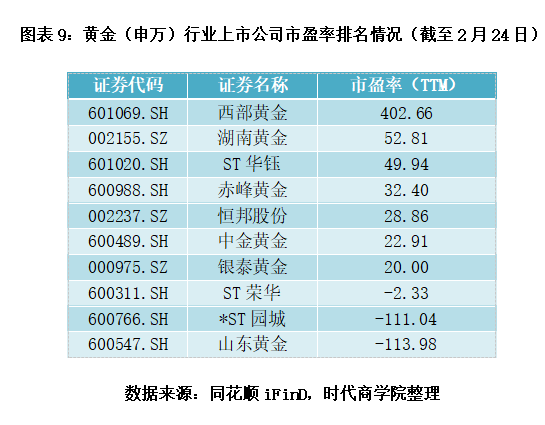

4.市盈率均值达38.22倍

从市盈率看,截至2月24日,10家上市企业的市盈率均值为38.22倍。剔除3家亏损企业后,市盈率排名靠后的三家企业分别为银泰黄金、中金黄金、恒邦股份,市盈率分别为20倍、22.91倍、28.86倍。市盈率最高的企业为西部黄金(402.66倍)。

作为市盈率较低的黄金股,银泰黄金主营业务为贵金属和有色金属矿采选及金属贸易,主要产品为合质金(含银)、含银铅精矿(银单独计价)和锌精矿。该公司共拥有4个矿山企业,分别为玉龙矿业、黑河银泰、吉林板庙子和青海大柴旦。玉龙矿业为铅锌银多金属矿矿山,黑河银泰、吉林板庙子、青海大柴旦为金矿矿山。上述四座矿山均为在产矿山。

根据中国黄金协会数据,该公司矿产金产量在中国黄金上市企业中排名第五,该公司也是黄金矿山中毛利率较高的矿企之一。

责任编辑:张玫

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)