文/新浪财经意见领袖专栏作家 陈洪斌(国海证券首席经济学家、总裁助理)

美俄双方关于乌克兰的博弈愈演愈烈,除了地缘政治因素,背后是否还隐藏其他原因,本文将对此问题展开分析。

近年来美国页岩气技术日趋成熟,产量不断提升。2016-2020年间,美国天然气产量由7274亿立方米增长至9146亿立方米,贡献了全球天然气供给增量的85%。不断攀升的产能使得美国国内天然气市场出现了供应过剩的现象,美国也因此一跃成为全球天然气主要出口国。根据BP数据,在2016-2020年间美国天然气出口保持着高速增长态势,复合增长率高达22%。2020年,美国天然气出口量为1375亿立方米,占全球天然气贸易量的11%,是全球仅次于俄罗斯的天然气出口国。

受成本因素影响,美国管道气出口增速放缓。从供需结构看,美国生产的天然气约有80%的份额用于满足国内需求,其余部分主要以管道及LNG的形式出口。其中管道气约占2020年出口总量的55%,主要销往临近的加拿大及墨西哥两国。墨西哥作为一个非工业化国家,对天然气需求变动不大,加拿大更是位列全球天然气主要生产国之一,少量进口份额仅用于满足国内部分远离产地区域的需要。叠加地理空间及基础设施建设的限制,美国管道气后续出口难有增量。

美国LNG产能增长迅速,拓展海外市场成为当务之急。2016-2020年间,美国LNG出口复合增速高达89%,并于2020年创下了614亿立方米的新纪录,占其当年天然气出口总量的44%。与此同时,美国LNG液化装置建设也在不断提速。根据EIA数据,截至2021年11月,美国LNG液化能力约为95亿立方英尺/天,峰值时可达116亿立方英尺/天。到2022年末,美国将拥有44套装置组成的7个LNG生产设施,整体的液化能力将提升至114亿立方英尺/天,峰值能力为139亿立方英尺/天,届时美国将超越澳大利亚与卡塔尔,拥有全球最大的LNG出口能力,因此对于美国而言,为新增产能寻找买家是当前亟需解决的问题。

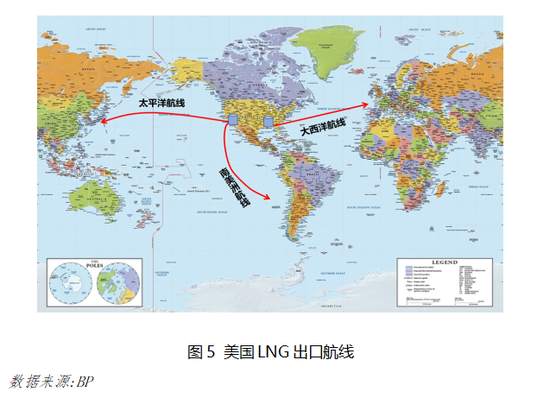

依托于发达的海运体系,美国LNG买家遍布全球。根据出口结构来看,2020年美国出口的LNG中约有41.7%的份额流向欧洲市场,其次占比较大的为亚洲买家日本、韩国及中国,合计占比30.6%。从地理位置来看,美国后续想扩大LNG出口规模主要考虑南美航线、太平洋航线和大西洋航线。其中南美航线运输距离最短,但由于南美洲自身天然气储量丰富,同时其整体工业化水平较低,对于天然气的需求量十分有限,短期内无法承接美国的新增供应量。

东北亚市场买家可选货源丰富,美国LNG竞争力较弱。美国LNG太平洋航线的主要买家为中日韩三国,其中我国的天然气进口来源较为丰富,美国占比仅为5%。同时中美关系长期来看存在不稳定性,中国市场较难成为美国LNG出口的主要流向。日韩两国受地理位置及资源禀赋的影响,天然气需求基本依赖LNG进口,美国通过政治手段在日韩天然气市场占据了10%左右的份额。但考虑到与卡塔尔、澳大利亚等东北亚市场主流LNG卖家相比,美国LNG存在开采成本高、运输距离长等诸多劣势,难以成为日韩天然气买家的首选。中长期来看,美国LNG在东北亚还要面对物美价廉的俄罗斯管道天然气的竞争,想要抢夺更多的市场份额难度极大,欧洲市场的战略意义愈发凸显。

综合来看,欧洲市场是承接美国LNG增量的最佳选择。欧洲作为全球第三大天然气消费地区,进口依赖度极高,长期占据美国LNG第一大买家的位置。为了达成碳中和目标,欧洲能源结构转型不断加速,天然气需求持续提升,这为美国提高LNG出口规模提供了空间。同时对美国卖家而言,通过大西洋航线将LNG销往欧洲也是一个性价比较高的选择。美国LNG跨大西洋运至欧洲的海运距离约为5000KM,是太平洋航线的一半,将更多的货源向欧洲倾斜有助于进一步节约成本。因此,无论从市场容量还是获利空间的角度来看,欧洲市场都是承接美国新增LNG供应量的不二之选。

俄罗斯管道气将是美国LNG在欧洲的主要的竞争对手。欧洲天然气需求常年依赖进口,根据IEA数据,近年来其自产量占需求量的比例不断降低,由2018年的46%降至2021年的37.4%。从进口结构看,欧洲对俄罗斯管道气的依赖度较大,占比常年维持在40%以上,其他管道气来源依次为非洲、其他独联体国家和中东,供给相对稳定且占比较小,余下部分则以LNG形式进口,呈逐年递增状态。美国想要改变欧洲现有天然气市场格局,首先要想办法踢俄罗斯出局。

欧洲天然气短缺为美国LNG出口提供绝佳机会。目前俄罗斯输往欧洲的天然气管道主要有8条,其中输往德国的亚马尔管道于去年年末改变了流向,另外3条途径乌克兰的管道受当前乌东局势影响也存在较强不确定性。欧洲天然气库存高频数据显示,当前库存水平依旧难改下降趋势,处于历年低位。这意味着,在俄乌矛盾激化的当下,欧洲必须寻求更多LNG货源以缓解自身的能源危机。鉴于降温预警和电力供应紧张,欧洲天然气供应压力短期内恐怕无法缓解,这为美国扩大市场份额提供了黄金窗口期。

美国LNG的成本较高,难以通过正常商业竞争挤占俄罗斯管道气。首先,美国天然气生产成本更高。俄罗斯作为天然气出口大国主要采用常规生产方式,其生产成本近年来保持在0.75-0.9美元/百万英热。而美国在页岩革命后,逐步形成了以页岩气为主的生产结构。页岩气对生产技术要求较高,前期研发及设备的资金投入较大,导致其成本显著高于常规生产方式,约为1.6-3美元/百万英热。

其次,美国LNG运输成本高于俄罗斯管道气。管道运输与LNG海运适用于不同的运输距离,在中短运程上,管道运输具有无可争议的优势,而对于超远距离运输,LNG是一种更经济的选择。具体而言,对于离岸管道,运输距离在1100-1900km内,其成本优于LNG方式;对于在岸管道,距离在3500-4000km内,其运输成本低于LNG方式。相较之下,美国LNG需要跨越大西洋,而俄罗斯紧邻欧洲市场,具备明显的运输成本优势。

最后,美国LNG比俄罗斯管道气多了液化成本。LNG技术通过将天然气降温到-162oC,使其在一个大气压下呈液体状态,体积缩小到气态的600分之一,从而实现大规模远距离安全运输。此液化环节通常需要在工厂中进行,涉及巨额初始建设投资与后续运营等一系列成本,约占LNG出口成本的三分之一。总体来看,LNG综合成本比管道气更高,在正常的商业竞争环境下,美国难以蚕食俄罗斯管道气的欧洲市场份额。

美国LNG出口欧洲常年盈利较少,此次乌克兰危机让其获利颇丰。美国LNG出口成本=天然气成本+液化成本+运输成本+再气化成本,其中天然气成本通常是美国Henry Hub价格乘以1.15,液化成本是2.25-3.5美元/百万英热,运输成本是0.4-1.26美元/百万英热,再气化成本0.34-0.5美元/百万英热。这意味着美国LNG销往欧洲的成本是5-8美元/百万英热,而荷兰TTF天然气价格在过去三年里多数时间都低于此区间,不利于美国出口LNG到欧洲。2021年4月之前,美国与欧洲的LNG贸易基本处于利润微薄或成本倒挂状态,但去年3月乌东事件爆发后,欧洲天然气价格逐步上升,峰值甚至一度达到年初的十倍,这为美国LNG出口欧洲提供了巨大的获利空间。据估算,仅2021年二、三季度,美国从与欧洲LNG贸易中获得的净利润已超过20亿美元。

综上可知,此次乌克兰危机表面是美俄的地缘政治博弈,但实际上背后隐藏着大量的经济利益争夺。获取欧洲天然气市场并非美国挑唆俄乌关系的主要目的,但其丰厚的利润将为白宫在乌东地区投入大量政治、经济和军事资源提供有力支撑。在此背景下,美国国会于2021年12月底批准向乌克兰提供2亿美元新的国防援助,经美国驻乌克兰基辅大使馆证实,该计划的部分物资已于1月22日抵达该国。相较于向欧洲出口LNG获利而言,这可谓“稳赚不赔”的交易,既符合美国长期战略利益考量,也满足短期经济利益诉求。由此可见,美国有意愿,也有能力继续在该地区推波助澜,俄乌矛盾短期内难以得到根本性缓和。

(本文作者介绍:国海证券首席经济学家、总裁助理、经济学博士。)

责任编辑:李琳琳

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。