界面新闻记者 | 曹立CL

界面新闻编辑 | 陈菲遐

在经历了一年的去产能后,哪些行业将引来复苏新生?哪些行业还要继续出清?

资本支出与折旧摊销的比值,帮你寻找答案。这一指标一定程度上是行业去产能的晴雨表。

资本支出是指企业为获得长期资产所发生的支出,包括购建固定资产、无形资产等。这些支出将在以后的会计期间分摊或折旧,逐渐转化为费用。当该比值上升,代表企业战略开始激进,反之代表保守。而当整个行业的资本支出比折旧摊销下降,代表行业竞争可能趋缓。这样的情况在经历一段时间后,行业整体盈利水平有可能复苏。反之,当整个行业的资本支出比折旧摊销急剧上升,一方面意味着短期内行业景气度处于上升阶段,另一方面预示着行业未来竞争加剧,投资者应当引起重视和警惕。

在申万四级子行业中,2023年资本支出与折旧摊销之比,有199个子行业同比下降,有136个子行业同比上升。

界面新闻研究部梳理后发现,以下行业出现资本支出与折旧摊销之比相较上年明显下降。这也意味着这些行业竞争开始趋缓,行业产能出清接近尾声。

1、水泥制造产能远未出清

水泥行业在2023年资本支出与折旧摊销之比为1.19,相比2022年的2.08急剧下降。从2019年到2022年,由于行业景气度较好,行业进入产能扩张周期。但随着下游房地产行业进入下行周期,水泥行业呈现量价齐跌,行业扩张力度明显下降。

不过,水泥行业离产能出清还有较大差距。回顾历史,2015年到2018年,水泥行业资本支出与折旧摊销之比均在1之下,相当于产能出清的时间长达四年,目前这一比值尚未降低至1以下。

数据来源:Wind,界面新闻研究部

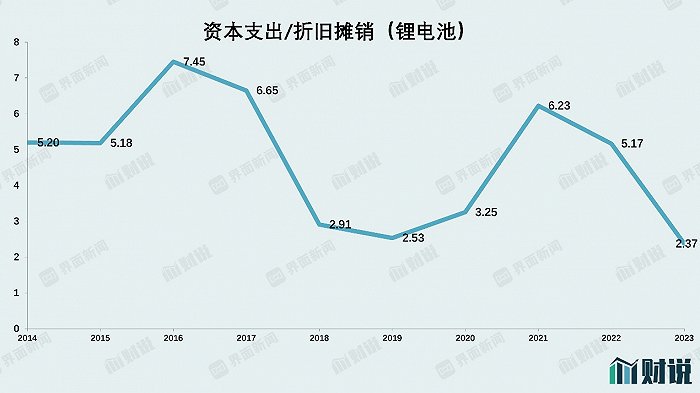

数据来源:Wind,界面新闻研究部2、锂电池产能出清第一年

锂电池行业在2023年资本支出与折旧摊销之比为2.4,达到历史最低点。锂电池行业作为具有长期成长性的行业,资本支出与折旧摊销之比一般不会降低至1以下。因此,2.4这一比值已经可以视作行业开始进入出清阶段。从历史看,2018年和2019年,行业连续两年产能扩张放缓,为后续行业爆发奠定了良好的基础。

在锂电池行业史无前例的产能过剩面前,产能出清恐怕很难一年完成,但好在产能出清已经进行了一年,如果2024年产能扩张进一步放缓,复苏也许并不遥远。

数据来源:Wind,界面新闻研究部

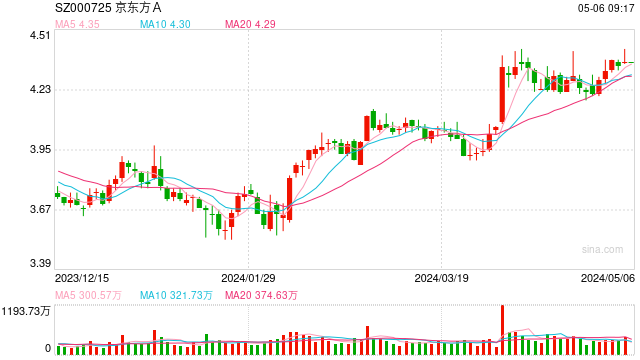

数据来源:Wind,界面新闻研究部3、面板行业剩者为王

面板行业资本支出与折旧摊销之比在2023年首次降至1以下,这意味着全行业产能整体增长很少,行业进入存量时代。京东方A(000725.SZ)和TCL华星光电(000100.SZ)目前合计占有全球近一半的液晶面板市场。随着日韩厂商逐步退出液晶面板市场,行业集中度将进一步提升,“剩者为王”时代已经到来,2024年第一季度,京东方A营收和扣非后净利润同比增长20.84%和135.77%,盈利水平已经进入复苏周期,未来行业的波动率也有望大幅减小。

数据来源:Wind,界面新闻研究部

数据来源:Wind,界面新闻研究部4、LED行业开始有关注价值

与面板行业类似,LED行业资本支出与折旧摊销之比也在2023年首次降至1以下,行业整体产能有收缩迹象。三安光电(600703.SH)是LED外延片的龙头企业,市场份额在30%左右。与此同时,日韩企业也在逐步退出LED领域,LED产能不断向中国大陆集中,中国大陆企业已经占据全球70%以上市场。

从2024年第一季度情况看,LED行业企业营收有不同程度增长,但利润水平无明显改善。如华灿光电(300323.SZ)第一季度营收同比增长107.5%,但毛利率依然为负。由于单条LED产线投资量远小于面板行业,因此LED行业内仍有不少中小型企业存在,虽然三安光电和京东方在各自产业的市场份额接近,但LED行业整体集中度仍低于面板行业,这使得行业复苏依然缓慢。

不过,2023年LED行业整体产能收缩对行业是一个好的开端,使得这个长期被市场定义为“内卷”的行业开始有了关注价值。

数据来源:Wind,界面新闻研究部

数据来源:Wind,界面新闻研究部5、磷肥及磷化工新增产能放缓稳价

磷化工产业链在2021年和2022年经历大幅价格上涨,目前价格基本回落至2021年底水平,也就是“半山腰”的位置,距离大涨之前的价格仍有一定差距。在2023年产业链价格下跌时,企业也基本同步放缓了扩张脚步,2023年资本支出与折旧摊销之比为1.11,相比上年有明显下降。尽管磷化工产业链公司在2024年第一季度业绩有所下滑,但相比历史水平,仍旧是处于景气较好阶段,此时行业放缓产能投放,有利于稳定价格,延长景气周期。

数据来源:Wind,界面新闻研究部

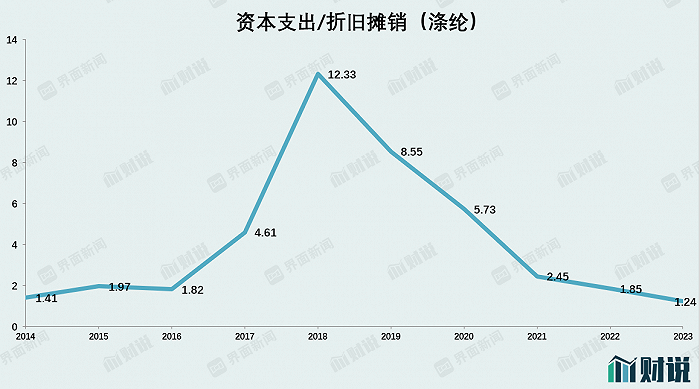

数据来源:Wind,界面新闻研究部6、涤纶行业低位企稳

涤纶价格从2019年以来长期在低位徘徊,这与行业长期扩产力度较高有关。2023年涤纶行业资本支出与折旧摊销之比降至历史最低的1.24,这将成为竞争格局缓解的积极信号。

从2024年第一季度看,龙头企业新凤鸣(603225.SH)营收和扣非净利润分别同比增长15.53%和102.96%,明显改善,有低位企稳态势。后续伴随内需与直接出口的稳步增长以及终端纺服出口的边际改善,龙头企业有望获得一定的价格弹性,值得投资者关注。

数据来源:Wind,界面新闻研究部

数据来源:Wind,界面新闻研究部7、瓷砖地板行业有关注价值

瓷砖地板行业在2023年资本支出与折旧摊销之比为0.87,达到历史最低点,相比2022年的1.73急剧下降,这也意味着2023年行业整体产能是有一定收缩的。不过,相比瓷砖地板自身的产能收缩,下游地产行业的日子更不好过。

从2024年第一季度看,行业龙头东鹏控股(003012.SZ)和蒙娜丽莎(002918.SZ)营收分别下滑11.58%和25.72%。正常情况下,在规模效应作用下,企业营收下滑会带来毛利率下滑,但是上述两家公司毛利率同比反而上升,这也表明,瓷砖行业价格竞争趋缓,主要问题仍是需求不足。

瓷砖行业集中度较低,当前的行业低谷对于整个行业产能进一步出清是有帮助的,考虑到二手房翻新等因素,瓷砖地板行业的复苏将早于地产行业到来。

数据来源:Wind,界面新闻研究部

数据来源:Wind,界面新闻研究部8、氨纶行业仍要寻底

2023年氨纶行业资本支出与折旧摊销之比为1.14,相比上年的2.52急剧下降,但相比历史最低水平,仍有一定差距。

目前氨纶产业链价格处于历史最低点,也表明行业产能过剩较为严重,尽管2023年企业产能扩张力度已经放缓,但行业产能过剩局面恐怕还不能在短期内改观,行业未来仍要经历寻底过程。

数据来源:Wind,界面新闻研究部

数据来源:Wind,界面新闻研究部9、氟化工关注细分行业机会

2023年,氟化工行业资本支出与折旧摊销之比为2.76,相比上年同期大幅下降。氟化工领域除制冷剂等少数产品受配额管理影响价格上涨外,大部分产品进入下行通道。虽然氟化工行业产能扩张速度在2023年相比上年已经有所放缓,从历史看这一扩张速度仍旧属于较高水平,产能出清仍有待时日。

目前,氟化工行业机会主要还是集中在细分领域如供给端受配额管理的制冷剂行业。

数据来源:Wind,界面新闻研究部

数据来源:Wind,界面新闻研究部10、改性塑料去产能并不充分

2023年,改性塑料行业资本支出与折旧摊销之比为3.08,相比上年同期大幅下降,但相比历史低点,仍处于较高水平,这意味着2021年到2023年行业扩产速度都相对较快。

目前改性塑料价格处于低位,行业龙头金发科技(600143.SH)2024年第一季度扣非后归母净利润同比下降69.3%,毛利率相比上年同期下降2个百分点。因此,该行业后续仍面临较大去产能压力。

数据来源:Wind,界面新闻研究部

数据来源:Wind,界面新闻研究部

责任编辑:何松琳

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)