每经记者 曾剑 每经编辑 杨夏

南通前首富姜照柏再启资本运作。7 月 30 日晚间,鹏都农牧(SZ002505,股价2.01元,市值128亿元)公告称,公司拟以5.62亿元收购上海鹏欣农业投资(集团)有限公司(以下简称鹏欣农投)旗下启东鹏腾农业发展有限公司(以下简称启东鹏腾)100%股权。

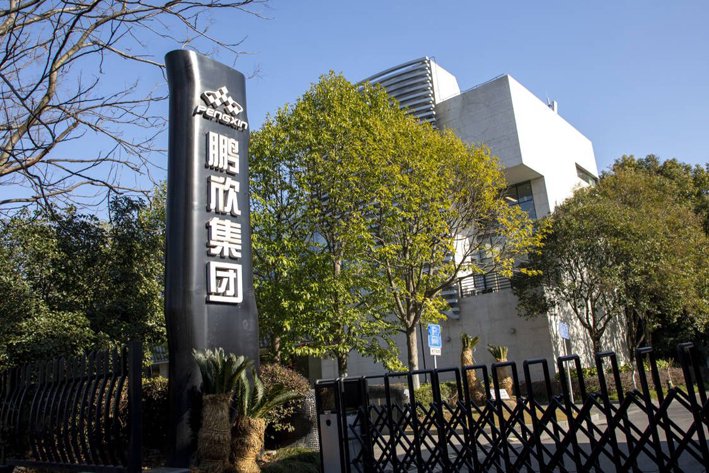

视觉中国图

视觉中国图《每日经济新闻》记者注意到,启东鹏腾净资产为负,上述交易溢价率超2.5万倍。启东鹏腾为鹏都农牧实际控制人姜照柏旗下资产。实际上,姜照柏去年曾计划将启东鹏腾注入其旗下另外一家上市公司国中水务(SH600187,股价2.84元,市值45.83亿元)。不过,在上交所的问询下,国中水务此后终止了这场关联并购。

超高溢价收购关联资产

耗资5.62亿元收购资产用来“种草”,鹏都农牧的举动着实有点“豪横”。

鹏都农牧公告称,鹏欣农投拟将所持有的启东鹏腾100%股权以及附属于该股权的全部权利和利益转让给公司,转让对价为5.62亿元。鹏欣农投为上市公司控股股东鹏欣集团全资子公司云南鹏欣富盛农业发展有限公司控股子公司,为上市公司关联方。

启东鹏腾成立于2018年6月,注册资本为5亿元。2022年度、2023年上半年,启东鹏腾营收均为0,净利润分别亏损438.07万元、220.73万元。截至2023年6月末,启东鹏腾总资产为1.23亿元,净资产为-5412.45万元。

据悉,启东鹏腾自身无实物资产,公司资产主要为长期股权投资形成。其投资的子公司主要资产为位于江苏省启东市启隆乡仙鹤村的土地使用权,包括41宗农用地和3宗商服用地,其中,农用地面积合计370.99万平方米,商服用地面积合计1万平方米。

经评估,启东鹏腾股东全部权益价值为5.62亿元,较净资产账面值-2.24万元的增值率为2509269.37%。评估增值主要原因为:启东鹏腾长期股权投资账面土地使用权购置时间较早,购置价(账面价值)较低,而随着近年土地市场的高速发展,该土地使用权价值增值较高导致。

按照约定,在相关先决条件全部成就或被双方共同豁免的前提下,上市公司应于购买协议生效之日起十(10)日内,将转让对价支付予卖方指定的银行账户。

对于超高溢价收购启东鹏腾股权的原因,鹏都农牧表示,公司作为国内领先的畜牧企业,近年来深度布局肉牛、肉羊养殖板块。高品质的种群更需要优质的饲草供给,公司长期面临国内饲草供给缺口的困境,无法满足种群高速培育和发展的需求。因此,公司将启东鹏腾拥有的土地进行饲草种植,从而缓解饲草的供给问题。

国中水务去年收购未果

《每日经济新闻》记者注意到,这并非启东鹏腾第一次被推向资本市场。

去年3月10日,国中水务曾公告称,公司拟收购鹏欣集团持有的上海鹏欣高科技农业发展有限公司100%股权和鹏欣农投持有的启东鹏腾100%股权。彼时,这两项资产的估值溢价率都很高。其中,启东鹏腾截至评估基准日2021年12月31日的净资产账面价值为-2.16万元,评估值为5.83亿元,增值率为2695610.83%。其估值溢价的主要原因也是“土地使用权价值增值较高”。

与鹏都农牧一样,国中水务的实际控制人也是姜照柏。因此,国中水务收购启东鹏腾100%股权的交易也构成关联交易。

资料显示,国中水务主营业务为污水处理、自来水供应和环保工程技术服务。因此,上述并购无疑属于跨界之举。据国中水务当时所称,公司收购启东鹏腾等资产是其向新兴农业领域布局,实现环保和新兴农业领域多元化发展的举措。

不过,由于上述收购存在的超高溢价,标的资产无营收、净资产为负等诸多问题,交易也引起了外界的质疑。上交所便曾下发问询函,要求公司说明“(交易的)商业合理性,跨行业并购的必要性”等。

在回复函中,国中水务称,公司将从传统城市水务建设服务向更有前景的现代新兴农业农村提供综合性服务转型升级。而公司时任的三位独董表示,考虑到当前的资本市场环境形势、政策的导向性和要求、以及关联交易本身的特殊性。

基于保护全体股东利益的角度,建议公司董事会和管理层撤回此次交易,待时机成熟,再行启动转型事项。

去年3月22日,国中水务董事会审议通过《关于撤回〈股权收购暨关联交易的议案〉的议案》,认为上述购买股权暨关联交易还需进一步讨论与论证,公司决定撤回该收购议案,待各事项成熟后再议。但此事之后便再无下文。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)