文/意见领袖专栏作家 施懿宸、梁楠楠 、杨晨辉、万秋旭

ESG相关学术机构应充分发挥自身的专业能力,立足于中国市场,探索ESG表现水平与企业绩效、ESG信息披露与企业信用质量等关键指标的相关性。ESG的相关研究成果将有助于企业完善自身知识体系,提升企业ESG信息披露意识,成为驱动ESG信息披露市场发展趋势的重要理论依据。

2020年3月3日,亚洲证券业与金融市场协会(ASIFMA)发布《亚太地区的可持续金融:监管状况》(简称《亚太可持续金融报告》),概述了亚太地区可持续金融的最新发展情况,同时探讨了国际政策环境对金融机构投资者与各国政府部门的实际影响。本文将站在ESG视角下,重点解读相关国际倡议在亚太各国的实施现状,以期对中国ESG发展提供借鉴意义。

一、《亚太可持续金融报告》的提出背景

随着气候危机程度日益严重,越来越多的国家政府、金融机构乃至企业开始考虑向可持续发展过渡以规避风险,并陆续发布政策、举措以鼓励推进可持续金融的市场趋势。一方面,《亚太可持续金融报告》是亚太地区对自身可持续金融发展现状的一次发声,旨在增强全球对亚太地区可持续金融发展状况的了解,从而构建其与全球其他地区积极互动的平台。另一方面,该报告也为亚太地区之间监管方式的兼容与协调提供可操作性,鼓励亚太地区不同政府间、私营与公共部门间加强沟通,同时提供有效的信息通道。

ESG信息披露国际倡议

近年来,全球对环境、社会和公司治理(ESG)因素的关注度持续提升,包括亚太地区在内的各国市场纷纷出台相应倡议呼吁将ESG因素纳入信息披露中,包含ESG因素在内的金融产品备受机构投资者青睐。欧盟地区作为信息披露的全球领先者,已有多个组织对气候环境信息披露发布了包含欧盟委员会的《可持续金融行动计划》(Action Plan on Sustainable Finance)、欧洲理事会的《欧盟披露条例》(EU Disclosure Regulation)、欧洲议会的《欧盟基准法规》(EU Taxonomy Regulation)在内的多项倡议。国际维度上,也有诸多金融组织、联合机构针对ESG信息披露制定相应的政策指南。

国际证券委员会组织(IOSCO)

2019年1月, IOSCO发布《关于发行人ESG信息披露事项声明》文件,强调在披露和备案中加入ESG因素的重要性,并要求发行人提供完整、准确、及时的财务状况、风险披露。同时,声明鼓励发行人在其业务、风险与机遇评估过程中加入对发行企业财务业绩和价值创造潜在影响、ESG相关重大风险治理与监管意见以及ESG披露预计使用的风险评估方法与框架。

2019年6月,IOSCO又发布《新兴市场可持续金融与证券监管者的角色》最终报告,提出了十点建议以供IOSCO成员在发布有关可持续发展主题的资本市场产品和ESG披露要求的指南或规章时参考,旨在强化信息透明度,推动可持续金融发展,通过可持续性手段促进国际证券指导间的协调。该十条建议包括由发行人和其他受监管主体(包括董事会)在风险评估和治理中整合ESG重大问题;由机构投资者(包括资产管理者和资产所有者)将ESG特殊问题纳入投资分析政策;由监管机构要求披露ESG特殊风险、报告数据;关于可持续性手段的具体要求等。

气候相关财务信息披露工作组(TCFD)

TCFD主要面向投资方、贷款方和保险公司等金融机构和非金融机构提供与气候相关的金融风险自愿信息披露建议,合理评估气候相关风险与机遇。2017年6月,TCFD发布《气候相关财务信息披露工作组建议》最终报告以及特定行业补充指南,将气候变化纳入公司治理并对11项与气候相关的金融风险信息披露提出意见。意见涵盖治理、战略、风险管理、指标和目标四大主题,分别对企业在识别气候风险与机遇、评估气候风险和机遇的指标与目标、预估风险与机遇对组织战略和财务计划的实际与潜在影响、治理气候相关风险的过程中信息披露给出建议,并强调通过审计和风险委员会加强对气候风险和机遇的监督,强化可持续发展、气候治理、财务合规等部门之间的合作。

央行与监管机构绿色金融合作网络(NGFS)

2019年4月,NGFS发布《行动呼吁:气候变化是财务风险来源》,对央行、政策制定者、监管者和金融机构提出六条建议以促进气候相关风险方面的集体领导和全球协调行动,并呼吁央行将ESG因素纳入央行自有资产管理。报告同时列示了中国《绿色债券支持项目目录》和欧盟《可持续金融行动计划》相关内容,强调可在不同司法管辖区挖掘潜在的协同效应。2019年10月,NGFS发布《SRI投资指南》,鼓励央行将TCFD框架用于自身信息披露环节,并在投资组合管理中采用可持续发展和责任投资原则以缓释可持续发展风险。目前,NGFS已经开始计划制定《气候与环境风险管理手册》。

三、亚太地区的ESG信息披露实施现状

总体来看,部分亚太地区发达经济体,包括新加坡、澳大利亚、中国香港等在内,制定了较为严格的ESG信息披露制度。日本与中国大陆的ESG信息披露则正处于由自愿向强制转变的过程中。新加坡、澳大利亚、中国香港和大陆地区、新西兰以及日本等国家和地区均已加入央行绿色金融网络(NGFS),并积极践行TCFD强调的ESG信息披露工作。

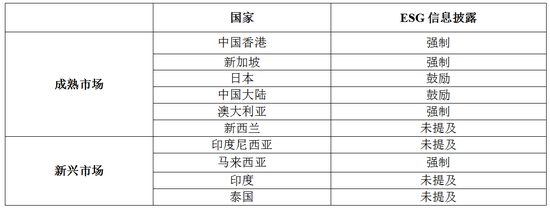

表1 亚太地区ESG信息披露政策实施进展

来源:ASIFMA《亚太可持续金融报告》

香港交易所自2012年发布《ESG报告指引》起,不断提升ESG信息披露要求,加强上市公司在ESG表现方面的信息透明度。香港证监会于 2018年9月发布《绿色金融战略框架》,其中主要任务包括加强上市公司对环境信息的披露(特别是与气候有关的披露)。在此之前,香港交易所(以下简称“港交所”)已于2012年发布了《ESG报告指引》(以下简称“指引”)作为上市公司自愿性披露建议,并且随后宣布自2016年起将部分建议上升至半强制披露层面,实施”不披露就解释”规则。此后,港交所于2019年5月发布了《指引》修订建议的咨询文件,同年12月确定新版《指引》内容,进一步扩大强制披露的范围,将披露建议全面调整为“不披露就解释”,持续提升对在港上市公司的ESG信息披露要求。

新加坡自2016年来采取了系列措施不断提高金融市场、保险行业、银行业等金融产业的ESG能力,以撬动全市场企业的可持续发展能力。2016年新加坡交易所宣布自2018年起对新交所上市公司的年度可持续发展报告实行“不披露就解释”规定,要求公司披露其可持续发展实践。此外,2019年11月新加坡金融监管局宣布实施《绿色金融行动计划》,其中一项重要工作即为银行、保险和资产管理部门制定环境风险管理指南。此外,新加坡银行业拟将客户ESG表现纳入其授信评估流程;保险业拟将ESG纳入投资和承保流程。

澳大利亚的ESG信息披露目标重在管理其面对的气候变化风险。澳大利亚会计准则理事会和审计与鉴证准则理事会2018年发布《关于在财务报表范围内评估气候风险的联合指南》(Joint guidance on assessing climate-related risks in the context of financial statements),要求财报编制和审计时,对气候相关信息的陈述以等同于其它财务指标的要求来看待。2019年,澳大利亚证券交易所发布的《公司治理原则》中,就上市公司披露其对于气候变化造成的环境风险管理情况提出了系统性的披露指引。澳大利亚审慎监管局(APRA)在其2019年的退休金审慎框架中指出在制定投资策略时,应及时考量ESG因素。此外,APRA还将开展“授权存款机构”的气候变化金融风险脆弱性评估。

中国大陆与日本均已初步构建ESG信息披露框架,目前正处于由自愿披露向强制披露的转变过程中。

在绿色发展理念框架下,中国大陆高度重视绿色金融体系的构建。在ESG信息披露领域,2018年9月,中国证监会修订并发布了《上市公司治理准则》,其中第八章利益相关者、环境保护与社会责任初步搭建了上市公司ESG信息披露框架,并预计将在2020年成为强制性要求。2020年,中国银行保险监督管理委员会发布《关于推动银行业和保险业高质量发展的指导意见》,其中一项重点任务是大力发展绿色金融,提出银行业金融机构要建立健全环境与社会风险管理体系,将环境、社会、治理要求纳入授信全流ESG信息披露以及与利益相关者的交流互动。

日本市场的ESG信息披露仍处于非强制性的鼓励状态。日本政府发布的新版《公司治理准则》(Amended Corporation Governance Code)鼓励上市公司披露可持续发展活动的信息,以及修订后的《受托管理准则》(Amended Stewardship Code)鼓励机构投资人可在其投资决策中考虑ESG因素,但均未提出强制性要求。日本政府养老金发布于2017年10月的《投资原则》中纳入了ESG因素,并鼓励投资人将ESG因素纳入投资决策中。

其它亚太地区的新兴市场中,多数经济体尚未搭建完整的ESG信息披露框架。马来西亚大马交易所要求上市发行人在其年度报告中,对重大经济、环境与社会风险管理等内容发表叙述性声明。同时,根据大马交易所的《可持续发展报告指南》,相关声明必须包含全面、可比且有意义的信息。印尼金融服务局在2015年发布了全面的《可持续金融路线图》,将发展可持续金融、加强可持续金融实施的监督与协调作为主要目标之一。

四、中国实施ESG信息披露的有关建议

一是有关学术科研机构应积极发声,提升ESG信息披露的市场关注度。目前,中国的ESG发展属于市场前沿的研究范畴,各企业主体及利益相关方仍处于观望态度。此时,ESG相关学术机构应充分发挥自身的专业能力,立足于中国市场,探索ESG表现水平与企业绩效、ESG信息披露与企业信用质量等关键指标的相关性。ESG的相关研究成果将有助于企业完善自身知识体系,提升企业ESG信息披露意识,成为驱动ESG信息披露市场发展趋势的重要理论依据。

二是监管部门及证券交易所应建立健全ESG信息披露框架,“自上而下”地推进落实相关政策指引。中国ESG发展需要建立本土化的ESG披露标准和指标体系,将中国特色指标纳入考量范围(如:扶贫、党建等),为企业ESG信息披露和机构进行ESG相关风险辨识发挥借鉴作用。2018年,中国证监会修订了《上市公司治理准则》,为上市公司披露ESG信息提供框架,但具体细则过于宽泛,并未从根本上解决ESG信息披露指标存在差异、数据口径不一致等问题。因此,监管部门应尽快出台具有实践意义的ESG信息披露指引文件,力求增强ESG数据的可比性与可获得性。

三是企业应加强自身的ESG信息披露的相关能力建设。企业作为ESG信息披露主体,其内部风险控制的有效性、信息透明程度、非财务信息质量等因素都直接影响了ESG表现终值的客观性、公允性以及真实性,与企业的信用质量紧密相关。因此,加强自身ESG相关能力建设是企业开展市场化投融资的必由之路。首先,建议企业积极参与各监管部门、各学术科研机构组织的ESG培训会,深入了解如何科学地、高质量地开展ESG信息披露工作。其次,企业应当有意识地储备专业人才,建设内部ESG信息披露培训机制。同时,企业应有效利用ESG评估结果,自省并改善环境、社会与公司治理方面的行为举措,真正实现可持续发展的核心要义。

四是监管机构应鼓励并推进ESG数据库建设,为我国的ESG投资发展创造优质的基础设施环境。目前,境内外的ESG投资市场规模逐渐扩大,机构投资者有关ESG信息的需求也随之不断增长,建立中国ESG数据库是推进市场建设与国际合作的当务之急。基于此,监管部门与行业自律组织应当鼓励学术机构以及第三方评估机构充分发挥专业素养,完善ESG方法学、ESG信息披露指标体系以及ESG数据库的基础构建,为ESG产品与服务的创新提供可靠的数据来源。

责任编辑:鲁晗奕

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)