原标题:炒鞋乱象“惊动”央行!交易量巨大,杠杆资金有点疯,或存非法集资、金融诈骗等问题

来源:券商中国

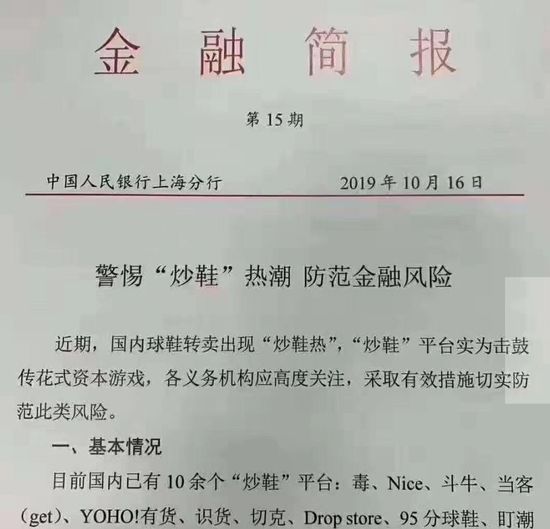

炒鞋向证券化发展的态势正引发监管机关的注意,因炒鞋日交易量巨大、杠杆资金入场,中国人民银行上海分行专门就此问题下发金融简报。

据悉,央行上海分行在金融简报中提到的的风险,一是“炒鞋”交易呈现证券化趋势,日交易量巨大;二是部分第三方支付机构为炒鞋平台提供分期付款等加杠杆服务,杠杆资金入场助长了金融风险;三是操作黑箱化,平台一旦“跑路”,容易引发群体性事件。

炒鞋行情引发监管关注

中国人民银行上海分行日前下发了一份以《警惕“炒鞋”热潮防范金融风险》为主题的金融简报,其中明确提出,国内球鞋转卖出现“炒鞋热”,“炒鞋”平台实为击鼓传花式资本游戏,提醒各机构高度关注,采取有效措施其实防范此类风险。

根据《2019全球及中国球鞋二级市场现状剖析与市场前景分析报告》显示,今年全球二手球鞋市场规模已达60亿美元,其中,中国二手球鞋转售市场规模超10亿美元。从2018年全球运动鞋品牌上市款式数量看,41%的款式来自Nike、22%来自Adidas、15%来自Air Jordan、5%来自Vans,球鞋二级市场溢价前十榜单中,包括AJ、Yeezy、 New Balance、Vans等。

根据艾媒数据中心的报告,2019年Q2球鞋二级市场溢价前十榜单中,除了AJ、Yeezy系列外入榜的品牌更多,包括New Balance、Vans等。据Highsnobiety与Stock X的2018年度盘点数据显示,Nike全品牌整体溢价较高,溢价幅度超58%。

艾媒咨询分析师认为,无论球鞋的设计或营销、转售,都与明星名人息息相关。从乔丹到科比、詹姆斯等NBA球星引流,合作设计球鞋、球场上脚制造话题与曝光,再到吴亦凡等明星在网络媒体上带货亮相,加上与Off-White等品牌/设计师联名,球鞋的溢价离不开话题性与流量,只是引流的人群、渠道有所改变。

上述机构指出,球鞋一级市场向二级市场的过渡,经历了消费者信任从品牌商/平台向个人消费者/转卖平台转移的过程。鞋履是潮流服饰品牌(潮牌)消费的主要类品,因此球鞋二级市场与潮牌市场有一定的重叠,而随着中国居民的消费能力逐渐升级,对于溢价较高的球鞋二级市场也将会迎来越来越多的潜在消费者。

炒鞋能否像郁金香、邮币卡一样被证伪?

将球鞋交易变成证券活动,实际上是美国的球鞋转售平台StockX公司的创意,该公司今年宣布在新一轮融资中获得了1.1亿美元的投资,其估值超过了10亿美元,获得了许多美国金融机构的支持。

球鞋转售平台最开始没有那么火爆,甚至中国的二手交易平台在实际运作上也大致类似,包括阿里巴巴的闲鱼APP以及更小的转转等互联网平台,但这些平台的影响力都不算大。

相比之下, Stock X公司将球鞋变成像炒股一样的模式最具有特色,某种程度上也是因为将比特币视作股票一样来交易的方式,很大程度上也是最早从美国流向全世界。Stock X将球鞋发售后的交易数据汇总制成K线图,将价格曲线清晰的作为参考数值呈现给买卖双方。买卖双方可以在线上提供自己心仪的要价和报价,直接线上叫价,这和证券交易所是一样的,和币圈的模式也一样。

上述类型的公司以及球鞋交易模式,很快就开始在中国风行。根据券商中国此前的报道,由于首发日买进的投资甚至可以短短数日获利四到五倍,炒鞋投资者的杠杆资金需求急速增长,原先电商平台上提供的分期贷款就变成非常巧妙的杠杠。根据毒APP、Nice APP提供的信息显示,蚂蚁金服(花呗)为购鞋用户提供分期服务。

券商中国此前的报道指出,由于正常的买鞋子来穿,与买鞋子来炒行情都在同一个APP上完成,这其中就存在用户借钱炒鞋的可能。以Nice APP 提供的一款女鞋为例,发售价1299元,盘面交易的现价为6400元,自发售日起(可以理解为新股上市日),已有21659人付款,蚂蚁金服也为用户购鞋资金提供分期服务。

炒鞋资金实际上也越来越多的与炒股、炒币资金开始合流。在币圈、外汇、A股市场上获利困难的一些炒作资金也开始入场炒鞋行情。比如,原先主打炒币和炒外汇的55交易所开始布局潮牌球鞋行情。

球鞋行情会不会变成另一个邮币卡的骗局呢?55交易所认为,鞋子从实用性上来说是刚需,其价值认同的规模远多于邮币卡,鞋子是“实用价值+投资价值”的双重属性,但是邮币卡实用性上价值太低,投资属性是绝对占大头。所以,更大的价值认同群体、使用场景、实用价值,是潮牌球鞋区别于邮币卡的关键。

按此逻辑,炒鞋虽然风险巨大,但其可能不会像邮币卡、郁金香一样在泡沫结束后迅速被市场所证伪、被市场所抛弃。事实上,考虑到追求时尚对年轻人的巨大诱惑,潮牌球鞋拥有广泛的明星效应和市场空间,炒鞋软件APP获得金融机构融资的现实,就说明了要证伪球鞋交易市场其实很难,这不可能是一个短期的现象,就像已经诞生很多年的币圈,虽然喊打喊杀,但用户规模不减反增。

日交易量巨大助长金融风险

球鞋确实有可用之处,尤其是作为主流品种的潮牌球鞋,但问题的关键在于,即便再有价值,许多潮牌球鞋行情的炒作价格,已经事实上的偏离了价值属性,同时也因为杠杆资金入场,积累了巨大的风险。

根据媒体报道,在国内已经形成了以公司形式运作的“炒鞋”集团,他们有的雇佣专业的国外买手,有的则通过计算机程序来“刷单”。比如,当NIKE或者Adidas平台首发某款限量球鞋,需要购买者抽签获得购买资格——炒鞋集团则可以通过这些计算机程序,不断自动生成账号完成抽签,提高限量鞋款的中签率——首发3000双的限量版球鞋,黄牛党往往能一次购入六七百双,这批限量版球鞋经过层层转手和加价,价格越推越高,最后买单的只能是K线行情上的散户。

监管部门对炒鞋行情的担忧,可能源于这种类证券化活动的日交易量非常巨大。

据悉,央行上海分行在金融简报中提到的的风险,一是“炒鞋”交易呈现证券化趋势,日交易量巨大;二是部分第三方支付机构为炒鞋平台提供分期付款等加杠杆服务,杠杆资金入场助长了金融风险;三是操作黑箱化,平台一旦“跑路”,容易引发群体性事件。

值得一提的是,央行上海分行在金融简报中提到的的第三方支付机构提供分期杠杠服务,助长金融风险,这一现象曾被券商中国首家报道。

下图是第三方支付公司为投资者提供的分期杠杆服务:

根据36氪数据显示,6月A股上证指数涨幅2.7%,而6月潮鞋涨价榜十款鞋涨幅均在25%以上,让股市望尘莫及。而在8月19日,在成交量前100的球鞋中,26个热门款的成交金额已达到4.5亿元,超过同日新三板9431家公司的成交量。

考虑到目前的炒鞋行情类似币圈初期的状况——提供类证券交易的平台公司数量还不太多,但随着行情的进一步深入,越来越多的机构开始创建提供炒币的“证券交易平台”,币圈的交易量逐步放大,这种背景意味着,炒鞋行情的若不加以监管,将来或有更多的机构以电商创业、互联网创业的名义开办球鞋转售平台,但实际上提供类证券的交易。

中国人民银行上海分行在该金融简报进行了风险提示,要求各义务机构提高对“炒鞋”对关注和研究,加强对相关反洗钱工作重要性的认识,对照上述业务风险,开展自查自纠工作,对“炒鞋”背后潜在的金融风险做到早预警、早发现、早处置,防止“炒鞋”乱象事态蔓延,防范群体性金融事件,引导理性消费和投资,发现相关情况及时上报。

根据相关报道,该简报还称,各义务机构要加强对涉及“炒鞋”平台的资金交易监测,强化对“炒鞋”平台风险特征的识别,发现或有合理理由怀疑平台参与洗钱等犯罪活动的,应及时提交可疑交易报告。

责任编辑:覃肄灵

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)