文/新浪财经意见领袖专栏作家 陈辉

从“六稳”到“六保”,这个基调已经非常明显了,现在是底线思维。这就要求保险业的投资策略也要发生相应的变化,要用“底线思维”来配置资产;同时,保险监管部门也应用“底线思维”监管保险资金。

疫情之影响

4月14日,国际货币基金组织(IMF)公布最新一期的《世界经济展望报告》,报告称全球正经历上世纪30年代经济大萧条以来最严重的经济衰退。自2009年全球经济负增长(-0.1%)以来,时隔11年,全球经济预计再次出现负增长,预计2020年全球经济负增长3.0%。

4月17日,国家统计局公布,经初步核算一季度国内生产总值206504亿元,按可比价格计算,同比下降6.8%。

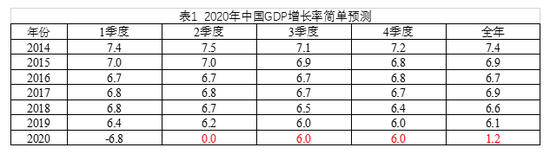

基于此,我们可以做一个简单的预测(如表1所示),2020年中国GDP增长率是多少?《世界经济展望报告》预测2020年GDP增长率为1.2%,基本就是2季度零增长,3、4季度维持2019年的增长率。

疫情就像一个蝴蝶效应,在加速许多事情的进程。百年未有之大变局,因COVID-19而加速。

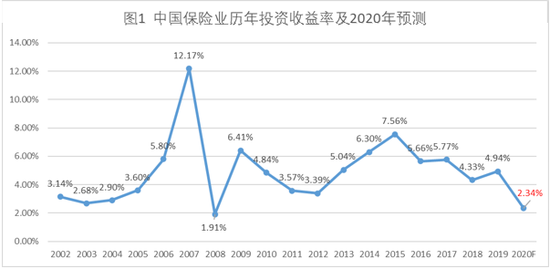

正如我在《中国保险业的疫情影响预测》谈到:假设2020年GDP增长率为0%,预计2020年保险业投资收益率预测值为2.34%。如果2020年的投资收益率为2.34%,低于盈亏平衡收益率3.19%,预计整个行业将亏损1500亿。

如果基于上述修正后的GDP增长率预测值(1.2%),预计2020年保险业投资收益率预测值为2.6%。如果2020年的投资收益率为2.6%,低于盈亏平衡收益率3.19%,预计整个行业将亏损1000亿。

这就是疫情可能对中国保险业的最大冲击。图1给出了2002年以来保险业历年投资收益率及2020年的预测。

2002-2007年,保险资金的投资收益率基本呈单向上升的形态,2007年保险金的投资收益达到历史高峰,首次达到了10%以上的收益率,这主要是中国股票价格一路走高的引致。

2008年全球金融危机后,保险资金投资收益率随着资本市场的波动,也出现比较大的起伏,2015年保险资金投资收益为7.56%,成为2008年以来的一个小峰值。

2015年以来,因为资本市场的不温不火,保险资金投资收益率逐年下降;预计2020年保险资金投资收益率将下降到2.34%。

保险资金运用情况

2019年12月底,资金运用余额为185270.58亿元,较年初增长12.92%;银行存款25227.42亿元,占比13.62%;债券64032.00亿元,占比34.56%;证券投资基金9423.29亿元,占比5.09%;股票14941.94亿元,占比8.06%;投资性房地产1894.27亿元,占比1.02%。

2020年2月底,资金运用余额为190512.39亿元,较年初增长2.83%;银行存款26550.84亿元,占比13.94%;债券66394.97亿元,占比34.85%;证券投资基金9684.08亿元,占比5.08%;股票15138.17亿元,占比7.95%;投资性房地产1907.29亿元,占比1.00%。

表1给出了2020年2月底资金运用情况,其中主要的风险源来至于证券投资基金、股票、长期股权投资,这些投资品种受经济波动影响最大。

2020年2月底,保险资金运用收益共计1633.04亿元,资金运用平均收益率0.87%。

从账户性质来看,独立账户资金运用收益46.54亿元,资金运用平均收益率2.75%;非独立账户资金运用收益1586.50亿元,资金运用平均收益率0.85%。

从收益类型来看,利息收入(活期存款、定期存款、存出保证金、存出资本保证金、结算备付金、其他货币资金利息收入)151.31亿元,占资金运用收益的9.55%;投资收益1419.04亿元,占资金运用收益的89.53%;公允价值变动损益-9.63亿元,占资金运用收益的-0.61%;资产减值损失5.41亿元,占资金运用收益的0.34%;其他收益5.30亿元,占资金运用收益的0.33%。

从持有意向分类看,交易性金融资产资金运用收益82.79亿元,占比5.22%;持有至到期投资资金运用收益271.18亿元,占比17.11%;可供出售金融资产资金运用收益602.49亿元,占比38.01%;长期股权投资资金运用收益150.47亿元,占比9.49%。

保险资金运用结构

2019年,从保险资金运用比例来看,银行存款、债券、股票和证券投资基金、其他资金运用的占比变化不大。但是从2002年以来中国保险资金运用结构变化情况看出(图2),自2002年开始,保险资金在银行存款比例呈下降趋势,其他资金运用占比逐年提高。由于保险资金投资的不断松绑,保险公司资产呈现多元化,投资工具不断创新。

根据表1可以看出,其他资金运用包括买入返售金融资产、长期股权投资、投资性房地产、保险资产管理公司产品、金融衍生工具、贷款、拆借资金、其他投资。

其他资金运用中占比最大的是长期股权投资和贷款(保单贷款),目前来看主要的风险源来自于长期股权投资、其他投资,这些产品进行了层层包装,风险传染性最大。

投资之风险

要深刻分析疫情对中国保险投资的产生的影响,重点需考虑三个变量:

一是目前还不能准确评估疫情对中国经济的影响;

二是中国政府的应对举措,无论是财政政策还是货币政策;

三是国际疫情持续蔓延所可能导致的金融危机。

新冠疫情对经济的影响既不是战争,又不是传统的经济衰退,它的因是一次影响全球的公共卫生事件,传统的货币财政类的对冲手段效果有限,这就一方面考验一个国家的综合国力,同时对社会管理进行了一次检验。

疫情冲击已经在很大程度上改变了我们的传统生活方式,这就要求保险业必须对许多投资前提假设进行重估,特别是对传统的消费、工作、旅游、娱乐、交际都会产生深远影响。

疫情冲击对经济的影响与以往是不一样的,它既冲击到供给端,也冲击到需求端。过去我们主要在金融层面防止流动性危机,防止金融危机,再救助流动性。这次是冲击到了经济层面,并且是全球经济层面。

4月17日,中共中央政治局召开会议,分析了国内外新冠肺炎疫情防控形势,研究部署了抓紧抓实抓细常态化疫情防控工作,分析研究了当前经济形势和经济工作;此次会议首提“六保”。

可见,国家宏观思路已经开始发生变化,从原来的“六稳”到“六保”。“六稳”指的是稳就业、稳金融、稳外贸、稳外资、稳投资、稳预期;“六保”即保居民就业、保基本民生、保市场主体、保粮食能源安全、保产业链供应链稳定、保基层运转。

从“六稳”到“六保”,这个基调已经非常明显了,现在是底线思维。保就业、保民生、保粮食和石油,这都是底线思维。这要求保险业的投资策略也要发生相应的变化,要有底线思维;同时,保险监管部门也要用“底线思维”监管保险资金。

底线思维(Bottom-line Thinking),是一种思维技巧,拥有这种技巧的思想者会认真计算风险,估算可能出现的最坏情况,并且接受这种情况。

“底线思维”,具体到中国保险业资金运用上:

一是要面对事实,当前最大的事实就是经济发展的“超级不确定性”。

二是接受出现的最差情况,并在这种最差情况下能够活下来;从长远看,这其实反而可能造成最好的后果。

三是意识到一旦公司处于底线的位置上,公司唯一能做的事只有:向上!

四是底线有其一定的限度,意识到跨越这个限度必然会产生一定的危害。

在国际疫情得到控制之前,我们必须对可能受到的外部冲击保持足够的警惕,同时要以“底线思维”调整投资策略以对冲疫情影响,通过积极主动的经营策略调整,守住保险资金运用的基本盘,兜牢保险资金运用的底线。

怎么办呢?回想一下公司曾经做过的压力测试,拿出来看看还有用吗?

历史只有在回顾时才有意义,而且永远不会有最后定论。——亨利·基辛格

(本文作者介绍:央财国际研究院院长)

责任编辑:王进和

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。