意见领袖丨李扬(中国社会科学院学部委员 、国家金融与发展实验室理事长)

提要

货币政策和财政政策的协调配合,关涉宏观、结构和体制三个层面。宏观和结构层面的配合,追求的是两大政策体系各自发挥优势,形成合力,达成整体宏观调控的多重目标。体制层面的协调配合则不仅涉及财政资金(税费)的入库与指拨、国库现金管理、货币发行收入的分享、国有资本的管理、国有企业治理机制,以及大量的政策性金融活动的安排,还涉及基准利率的决定、无风险收益率曲线的形成、国家外汇资产的管理等。

财政与金融部门的关系固然犬牙交错,但真正关键的则是政府债务的融资安排。这是因为,国债本质上便兼具金融与财政双重性质。

国债发行对货币供给的影响,因购买对象不同而不同。在非金融企业和居民户、中央银行、商业银行、非银行金融机构、国外等五类购买者中,唯有非金融企业和居民户的购买,对货币供给的影响可视为中性。这意味着,只要金融系统介入了国债交易,国债的货币化便现实地发生了。

从技术上说,央行提供储备货币,主要有央行贷款、外汇资产、主权信用等三种模式。其中,央行贷款模式遵循的是微观准则,本质上与央行“逆周期调控”的定位相悖;外汇资产易受国际金融市场影响,本国货币政策的独立性常常受到冲击;主权信用模式能够使得央行获得自主、弹性、独立和有效率的货币政策操作机制。因此,扩大主权信用模式在储备货币供给机制中的使用范围,应当是改革方向。

央行真正担心的问题是其储备货币的发行受制于政府赤字,使得货币政策沦为财政政策的伺女。事实上,只要法律上禁止央行向政府提供透支便利,并禁止央行直接认购、包销国债和其他政府债券,货币政策可以有保障地由央行乾纲独断。

中国亟待建立有效的国债管理政策。鉴于国债具有金融、财政双重性质,国债政策的制定与实施,就不仅应考虑政府赤字融资的需要,还应充分考虑包括央行在内的金融部门正常运行、特别是流动性管理的需要,更要考虑其综合的宏观影响。

市场经济的运行,表现为川流不息的货币流通。所有经济主体的收支活动都以这个货币流通为载体,并借以同其他经济主体进行信息交流和价值互换。

在难以胜数的经济主体中,金融部门和财政部门显然占据着无可争辩的主导地位:它们的收支规模庞大,对国民经济运行的影响全面且深入,任何其他经济主体绝难望其项背。更重要的是,它们都承担着管理和调控国民经济运行的功能。因此,通过调控自身货币收支,金融部门和财政部门可以有目的地对宏观经济运行产生实质性影响。这样一些有目的的收支活动,形成了一国的货币政策和财政政策。

然而,货币、财政两大主体的收支特点又有显著不同。极简单地概括,货币部门收支的主要特点是“有偿”和“回流”,而财政部门收支的鲜明特点则是“强制”和“无偿”。基于这些基本差别,货币政策和财政政策的实施,在渠道、方式、强度、节奏、效力,乃至时滞等等方面,又都存在差别。

因为货币政策和财政政策都基于且作用于货币流通,两大政策体系间天然具有相互协调配合的基础和可能性;因为货币政策和财政政策影响货币流通的特点存在诸多不同,作为同一个宏观经济政策的两大组成部分,两大政策体系协调配合更有了绝对的必要性。

货币政策和财政政策协调配合的三个层面

货币政策和财政政策协调配合关涉三个层面,一是宏观,二是结构,三是体制。

❑ 宏观层面

无论是财政政策还是货币政策,就其态势而言,各自都至少有松、紧、中性三种。根据乘法原理,货币政策和财政政策的态势组合至少可以有9种,即:松-松、松-紧、松-中性;中性-松、中性-中性、中性-紧;紧-松、紧-中性、紧-紧。现实中,财政政策和货币政策的态势组合其实不止这些。因为,财政政策和货币政策各自都是庞大的体系,这些体系下还有很多分支,不同的分支之间的配合又可以有不同的组合。宏观调控的任务,就是选择最适用的组合,来更全面地实现既定的政策目标。近年来,我们常常会看到此政策“一脚踩刹车”、彼政策“一脚踩油门”的情形,有些人会责难这种配合是低效率,其实并非如此。还是分析这个例子,“踩刹车”和“踩油门”同时并举,主要目的是要保持宏观调控总体政策效果的同时,解决一些深层次的结构性问题,这就需要财政政策和货币政策分别发挥优势来发挥作用。

面对日趋复杂的经济局面,为了精准地调控宏观经济,实现我们对经济社会发展的预期,需要财政政策和货币政策精诚协调配合,以期形成合力,清晰、准确地揭示宏观政策的真正指向。如何在保持“积极”、“稳健”等政治性色彩极强的表述的同时做到这一点,是对我们的重大挑战。

❑ 结构层面

财政政策和货币政策都是实施宏观调控的政策体系,然而,它们的调控功能和调控机制又迥然不同。这里的异同,决定了两大政策体系进行协调配合,既有可能,亦有必要。

1. 货币政策和财政政策对宏观经济调控的功能截然不同

在宏观经济分析中,对于财政政策的地位和作用,历来用收入-支出恒等式加以刻画。这个恒等式又称宏观经济恒等式

C+I+G+X=C+S+T+M (1)

式中,C 为消费,I 为投资,S 为储蓄;G 为政府支出,T 政府收入;X 为出口,M 为进口。整理上式,用以集中表达财政政策的作用,则有:

G -T=(M-X )+(S-I )(2)

等式(2)告诉我们:财政收入(T)直接就是总供给的组成部分,财政支出(G)则直接就是总需求的组成部分。因此,财政政策,无论是其收入政策、支出政策、还是赤字政策,都具有直接参与宏观经济运行,并据以对宏观经济进行调控的功能。

在宏观经济分析中,货币政策的地位和作用,可以使用交易方程式Mv = py 加以刻画。其中,M 为名义货币供给,v 为货币流通速度,p 为物价水平,y 为实际GDP。在学术研究中,很多学者偏好使用剑桥方程式M = kpy,其中k 为以货币形态保有的财富占名义总收入的比例。与着眼于流通中货币的交易方程式相比,剑桥方程式重在讨论货币存量以及人们持有货币的偏好。两个公式固然有着很不一样的理论逻辑,但用来讨论一般的宏观经济问题时,可以通用。

Mv = py 这个等式告诉我们,货币固然非常重要,但它并不直接是总供求的组成部分,因此,货币政策对宏观经济运行的影响,是通过增减实体经济部门(政府、企业、居民和国外)手持货币,从而影响它们有支付能力的需求而实现的。这意味着,货币政策对国民经济的调控,本质上是间接的和宏观的。

2. 货币资产和财政政策的调控机制和过程亦不相同

现代经济学认为,有效需求决定了国民收入。而有效需求原理的支柱,则是边际消费倾向递减、资本边际效率递减以及心理上的流动性偏好规律。这三个心理规律涉及四个变量:边际消费倾向、资本边际效率、货币需求和货币供给。

宏观经济学通过复杂的推导,建立了IS-LM模型。这个模型把上述四个变量置于同一个分析框架内,构成一个产品市场和货币市场之间相互作用、共同决定国民收入与利率的理论框架。在这个框架中,货币经济和实物经济是密切联系的,亦即,货币并不中性。货币市场上的均衡利率会影响投资和收入,而产品市场上的均衡收入又会影响货币需求和利率。对财政政策和货币政策的调控原理和调控效力的分析,以及财政政策与货币政策之间关系的分析,都是围绕IS-LM模型而展开的。

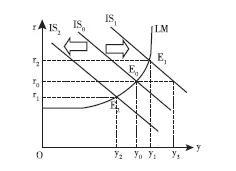

图1 IS曲线的移动对均衡收入和利率的影响

图1 IS曲线的移动对均衡收入和利率的影响IS曲线从实体经济角度(产品市场)对宏观经济运行及宏观调控效果加以刻画(图1)。换言之,财政政策的效力是在实体经济运行的洪流中加以分析的。

投资变动、储蓄变动;政府支出变动、政府收入变动,都会导致IS曲线位移。若LM曲线不变,IS曲线右移会使均衡收入y增加,均衡利率r上升;IS曲线左移则相反,它会使均衡收入y下降,均衡利率r下降。

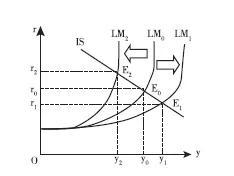

图2 LM曲线的移动对均衡收入和利率的影响

图2 LM曲线的移动对均衡收入和利率的影响LM曲线从货币市场的角度来对宏观经济运行加以刻画(见图2)。而货币政策的效力,则是在货币市场的变动中加以分析的。

货币需求和货币供给的变动,均会引起LM曲线位移,进而导致均衡利率r水平和国民收入y变动。经典的LM曲线分析,还会明确地从左至右将LM曲线区分为“凯恩斯区域”、“正常区域”和“古典区域”。这种区分虽然经常被人忘记,但却极端重要。例如,当前全球都陷入“宽货币、紧信用”困局,“金融不服务实体经济”也总是被人提及,这些令全球货币当局沮丧的宏观现象,可以在“凯恩斯区域”中,亦即流动性陷阱中,得到完美解释。

3. 不能忘记的分析前提

(1)财政政策,无论是其收入政策、支出政策、还是赤字政策,都具有直接参与宏观经济运行,并据以对宏观经济进行调控的功能。换言之,财政政策对国民经济的调控,本质上是直接的,而且,既涉及宏观亦涉及微观(在运行机制上,“结构”被归为微观)。

(2)货币政策对国民经济的调控,无论是数量型调控,还是价格型调控,本质上都是间接的和宏观的,它对宏观经济运行的调控作用,通过影响企业、居民和政府的可支配收入,通过影响它们的资金可得性和资金成本,而间接发生。

(3)货币政策对于政府收支差额的立场和处理方式,即,货币政策处理财政赤字和财政盈余的方式,构成两大政策体系协调配合的关键,这决定了宏观调控的总体效果。

❑ 体制层面

财政、货币政策在体制层面的协调配合,在相当程度上决定于各国的政治、法律和经济制度,有时还决定于各国的历史。因此,这些安排通常不见诸理论文献,而大量存在于法律、文献的规定和实际操作的手册之中。但这绝不意味着它不重要,相反,对于实际操作而言,它们具有极端重要性。

在市场经济中,财政和金融两大部门运筹和调控的对象都是全社会的货币流通。正因为如此,两大部门之间客观地存在着“剪不断、理还乱”的相互渗透关系。

早在20世纪80年代,黄达教授便在其名著《财政信贷综合平衡导论》中,用“犬牙交错的结合部”对两部门间的资金渗透关系给出了形象的概括并进行了深入分析。在当时的条件下,黄达教授至少列出了包括“财政资金(税费)的入库与指拨”、“代理国库”、“货币发行收入上缴”、“(国有)银行上缴利润”、“弥补国有企业亏损”、“拨付国有企业资本”等六个方面在内的复杂关系,这些关系,均须在两大部门间妥善协调。

发展到今天,这个“犬牙交错的结合部”不仅没有消失,反而更为复杂。其中,如下几个问题更为突出:

1. 国库现金管理问题

财政资金的入库与指拨(流量),以及在国库运行过程中形成的国库存款(存量)等,对货币政策、财政政策和整个宏观政策均产生巨大且全面的影响。现实中,税款的收纳和指拨都是通过银行进行的,这涉及到货币流通的流量层面。这些资金在中央银行国库账户中的沉淀,即国库存款,则是存量层面的事。对于金融部门而言,国库存款是中央银行基础货币(存量)的组成部分,固然极端重要,而税款的入库和指拨,作为流量,则构成流通中货币的一部分,其影响亦不可忽略。这些资金的规模巨大,每年相当于GDP的30%-40%,其在金融部门与实体部门、在各类金融机构之间流动和增减,对货币政策、财政政策和整个宏观政策的效果,以及各经手机构的收入和利润,显然都有极大的影响。

2. 金融市场发展和利率体系形成

金融市场的发展、基准利率的形成机制、国债收益率曲线的确定等,构成金融运行的基准。金融市场发展,看起来是一个纯粹的金融问题,其实不然,且不说如今中国的金融市场中,政府债券市场已经占到相当高的比重,更深层次的问题是:我们整个金融体系要不要有核心金融市场,要不要有基准利率?迄今为止,大家的回答是一致的,就是认为绝对必要。然而,对于如何形成核心市场,基准利率在哪个市场中形成,以及各种利率如何形成平滑的体系等问题,迄今并无统一的意见。

这个问题的复杂性可以从我国利率市场进程之艰难窥见一斑。早在20世纪末,我们就已明确提出利率市场化的目标,在其后历次涉及金融改革的各类中央和政府的文件中,这个目标从未从首选任务的单子中消失过。但是,我国的利率市场化显然还有大量问题需要解决,还有很长的道路要走。

与基准利率相类似的就是国债收益率曲线。党的十八届三中全会《中共中央关于全面深化改革若干重大问题的决定》(简称《决定》)着重提出“健全反映市场供求关系的国债收益率曲线”,其重要意义,就是为市场上的各类金融产品,特别是固定收益类金融产品,提供一套定价基准。由于这个问题是从金融领域提出的,但事情要在政府债券领域去做,两大部门的精诚合作和协调配合便必不可少。

3. 对大量介于传统金融和传统财政领域之间的经济活动的支持

公共投资、小微企业、普惠金融、绿色经济等,近年来在中国经济中的重要性日益增大,针对它们的金融政策也不断颁行。但是,上述经济活动有一个共同特点,就是都具有极强的政策性,同时缺乏商业可持续性。鉴于此,非有财政与金融政策的缜密配合,这些领域的资金支持便很难真正到位。与此相似,疫情以来,我们从金融和财政角度各自都推出了一系列纾困政策,这些政策不仅具有强烈的“政策性”,而且还产生了强烈的财政政策金融化(财政政策越来越依赖其在金融市场中的运行来支持)、金融政策财政化(越来越多的货币政策操作不具有商业可持续性)的趋势。要解决这些“剪不断、理还乱”的关系,没有财政政策和货币政策协调配合,很可能事倍功半。

除了此处所列三项,关于国企的管理、国有资本管理、外汇资产的管理等,也都具有极端重要性。而这些问题的有效解决,无不依赖于货币金融体系和财政体系、货币政策与财政政策之间的有效配合。

(本文作者介绍:国家金融与发展实验室理事长,中国社科院原副院长。)

责任编辑:范迪

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。