文/新浪财经意见领袖专栏作家 汪涛

去年低基数推动1-2月经济活动大幅反弹

2020年初经济活动陷入停滞、基数极低,今年1-2月绝大多数经济活动都大幅反弹。其中,反弹幅度最大的是出口和房地产投资,分别比其2019年同期水平高33%和16%。再加上就地过年政策导致今年有效工作日多于往年,工业生产同比增长得以大幅反弹、较2019年同期水平高17%。社会消费品零售也比2019年1-2月高6.4%,不过我们认为交通、旅游和其他服务业支出很可能弱于往年正常水平。此外,虽然制造业和基建投资都较去年的低基数同比大幅反弹,但二者都没有回到2019年初的水平。

上调2021年GDP增速预测至9%

鉴于1-2月经济活动强于预期,我们预计一季度GDP环比可能小幅增长(此前预计为小幅下跌),进而推动一季度GDP同比增速反弹至近20%。此外,美国已经通过了1.9万亿的财政刺激计划,这有望推动美国增长更为强劲、引领全球复苏。基于此,我们将全年出口增速预测从10%上调到16%。此外,我们预计实际国内消费增长10%、再加上出口很可能保持强劲增长,这应能够支撑企业资本开支在低基数下反弹,并部分抵消房地产和基建投资走弱的拖累。整体而言,考虑到前两个月的经济活动比较强劲、且未来出口可能强劲增长,我们将2021年全年GDP增速预测从8.2%上调到9%。

政策正常化进一步推进

刚刚结束的两会政策定调没有预期的紧,会议指出宏观政策要继续为市场主体纾困,保持必要支持力度,不急转弯。今年官方预算赤字率设为3.2%,且地方政府专项债券新增额度相比去年也仅少了1000亿元,货币政策要处理好恢复经济与防范风险的关系,政府将延续普惠小微企业贷款延期还本付息政策。我们预计年底调整后社融增速(剔除股票融资)可能会从去年10月13.8%的本轮周期峰值放缓至11%左右,主要是由流动性投放减少和宏观审慎措施收紧,而加息并非主要原因。虽然我们预计央行可能会在9-10月小幅上调逆回购操作利率和MLF利率5个基点,但实际贷款利率可能不会上行。同时,我们预计今年中国宏观杠杆率会下降4-5个百分点。

我们增长预测面临的上下行风险大致相当

最大的下行风险或来自全球疫情的不确定性。如果新冠病毒出现预料外的变异或者疫苗接种速度低于预期,则可能拖累全球复苏步伐,反之亦然。国内而言,政策正常化速度早于预期可能影响国内经济反弹、并对市场情绪造成较大冲击,不过如果信贷增速放缓速度低于预期(像1-2月那样)也可能推高国内增长。此外,房地产市场可能依然比预期更为稳健,并进而支持消费和建设活动。鉴于前几个月大宗商品价格已经大幅反弹,我们将全年PPI预测上调到3-3.5%,但鉴于食品价格将走弱、且PPI到核心CPI的传导应比较有限,我们维持全年CPI通胀1.7%的预测不变。

去年低基数推动1-2月经济活动大幅反弹

去年基数较低,1-2月经济活动大幅反弹。去年2月的全国大范围封锁导致1-2月大部分经济指标都深陷同比下跌。随着经济活动逐步恢复常态,今年1-2月多数指标已经小幅超过2019年同期水平,尤其是工业生产、房地产活动和出口。可能部分由于“就地过年”政策的影响,UBS Evidence Lab最新一期“把脉消费”问卷消费调查显示今年“就地过年”政策导致复工复产明显快于去年,因此有效工作日更多,这可能也提振了工业生产和建设活动。另一方面,1-2月整体社会消费品零售也比2019年同期小幅高出6.4%,不过交通、旅游和其他服务消费很可能仍未恢复到常态。

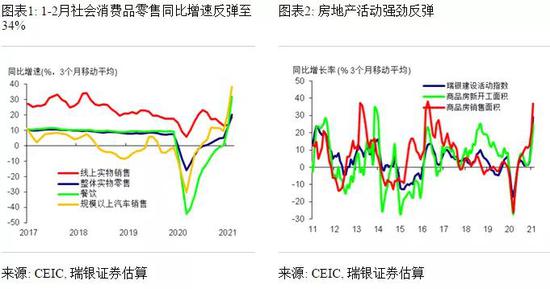

1-2月社会消费品零售同比增长33.8%,较2019年同期增长6.4%。餐饮销售同比大幅增长70%,不过仍比2019年同期水平低4%。在主要产品中(限额以上单位零售),汽车销售同比增速跃升至78%,较2019年同期增长12%。剔除汽车后,整体限额以上单位零售同比增长31%,较2019年同期增长10%。此外,日用品、化妆品、黄金珠宝销售分别较2019年同期增长26%、21%、17%。受益于房地产销售较为稳健,房地产相关产品销售同比增速大幅上行、且销售小幅超过2019年同期水平。线上商品零售同比增长28.3%,较2019年同期增长32%,可能部分由于今年线上促销力度较大、且春节期间许多快递服务“不打烊”、维持正常运营。

房地产活动十分强劲。去年1-2月房地产销售和新开工基本陷入停滞,今年1-2月,房地产销售在低基数上大幅增长104.9%,较2019年同期水平增长23%。与之相对,最近几个月新增房贷也非常稳健,尚未体现近期房地产相关信贷监管收紧的影响。房地产新开工也在去年的低基数上增长64.3%,但相比2019年同期仍下跌9%,而房地产投资同比增长38%,较2019年同期增长了16%。整体而言,我们估算的瑞银建设活动指数从14%反弹到了29%。值得注意的是,季调后房地产销售和投资均较2020年12月水平增长11-12%,而季调后新开工则较12月下跌13%、土地购置面积下跌31%,可能表明房地产开发商融资条件收紧对土地购置的影响已开始逐步显现。

固定资产投资同比增速反弹至35%,较2019年同期水平增长2%。与房地产投资不同(较2019年1-2月增长16%),1-2月基建和制造业投资较2019年同期分别下滑1%和6%。不过鉴于去年基数较低,基建投资同比增长35%、受益于此前发行的地方政府专项债的融资支持;制造业投资也同比增长37%,得益于企业收入好转和信贷支持。此外其他部分行业也较2019年同期大幅增长,包括医疗保健(增长37%)、教育(增长20%)和采矿业(增长11%)。

低基数推动出口增速跃升至61%,较2019年1-2月增长33%。加工贸易出口(同比增长50%)和一般贸易出口(同比增长66.7%)双双走强,推动出口超预期。由于基数较低、且主要发达经济体经济回暖,1-2月部分消费品出口同比增速大幅反弹,同时防疫物资相关产品出口仍比较强劲,电子产品出口增速也大幅反弹。1-2月对主要国家出口同比增速均明显反弹,其中对G3经济体(美国、欧盟、日本)出口同比增速反弹至70%,快于东盟(53%)、韩港台(韩国、香港地区、台湾地区;53%),以及巴西、俄罗斯、印度(51.3%),特别是对美国(同比增长87%)和欧洲(同比增长63%)出口尤为强劲。1-2月以美元计进口同比增速从6.5%大幅反弹至22.1%,较2019年同期增长17%。一般贸易进口同比增速从0.3%大幅加快至21.6%,而加工贸易进口同比增速也升至23.1%(参见报告)。

1-2月工业生产同比增速反弹至35.1%,较2019年同期增长17%。今年复工复产较早、更多农民工就地过年、且外需强劲,可能都是支撑工业活动的重要因素。统计局对工业企业的调查显示,春节期间工业企业平均放假天数7.5天,明显少于正常年份,且大概接近一半被调查企业表示超过九成员工选择就地过年。这个结论也跟我们的“把脉消费”调查结果一致。其中,增加值反弹较为明显的行业包括电气机械(较2019年增加27.6%),以及通讯器材(增长28%),而黑色金属、专业设备、通用设备、汽车和化工行业增加值也均有所反弹。纺织增加值在低基数上反弹至40%,但仅较2019年1-2月水平略高1.6%。

信贷增速强于预期。新增人民币贷款在1月超预期,2月新增1.36万亿,仍强于预期、同比多增4540亿。在各分项中,新增居民贷款表现最为突出,其中新增中长期居民贷款4110亿(同比多增3740亿),反映了房地产销售依然稳健。企业贷款也比较强劲,其中新增企业中长期贷款(1.1万亿,同比多增6840亿)同比大幅走强,而票据融资收缩、新增企业短期贷款走弱,可能表明企业投资需求增加,而随着现金流和收入好转,企业对短期流动资金贷款的需求有所回落。2月新增社会融资规模1.71万亿,除了新增银行贷款同比大幅多增之外,未贴现承兑汇票(新增640亿,同比多增4600亿)也比预期更为稳健。2月新增信贷超预期可能部分因为“就地过年”导致复工复产早于往年、有效工作日更多,因此企业信贷需求可能也更强。继1月的下滑后,2月我们估算的整体信贷(剔除股票融资)和官方社融增速均提高了0.3个百分点至13.3%。我们估算的信贷脉冲反弹了0.4个百分点至GDP的7%。季调后新增信贷流量小幅上行至GDP的26%(3个月移动平均,此前为25%)(参见报告)。

CPI跌幅小幅收窄至-0.2%,PPI大幅反弹至1.7%。2月CPI同比跌幅从0.3%小幅收窄至0.2%,其中非食品价格跌幅从-0.8%收窄到-0.2%,抵消了食品价格走弱(同比增速从1.6%转为-0.2%),后者主要是因为基数较高。在非食品价格中,国际油价上涨推升了国内燃油价格,而春节期间人工成本有所上升,家政服务价格有所上涨。另一方面,PPI同比增速从0.3%进一步反弹至1.7%。上游的采矿(同比增速从1%加快至6.8%)和原材料价格(从同比下跌0.8%转为增长2.9%)反弹较为强劲,制造业价格温和走强(同比增速从1%加快至1.7%),消费品价格大致持稳。

上调全年GDP增速预测至9%

1-2月经济活动和美国财政刺激规模强于预期。虽然春节前后的活动限制拖累了旅游和交通活动,但鉴于今年有效工作日更长、外需强劲,今年一季度整体经济活动强于预期。朝前看,美国已经出台了1.9万亿美元的财政刺激方案,瑞银美国经济学家预计这有望推动美国2021年经济增速至6.6%、2022年至6.3%。鉴于美国和全球增长都可能更为强劲,我们将中国今年以美元计的出口增速预测从10%上调至16%,进口增速预测从11.5%上调至17%。此外,随着劳动力市场继续改善,国内消费有望进一步反弹。2月官方调查失业率为5.5%,尚未恢复到往年同期水平(2019年2月为5.3%)。再加上出口有望大幅好转,这应能支撑企业资本开支,并抵消政策支持减弱之后房地产和基建投资走弱的影响。基于此,我们将全年GDP增速预测从8.2%上调至9%。

预计二季度经济活动环比增长势头提速。节前政府出台了部分经济活动限制、且两会前没有出台新的支持政策,因此一季度经济环比增长势头有所走弱。鉴于今年复工复产较早,一季度GDP环比折年增速可能实现了低个位数的正增长。考虑到去年基数非常低,一季度同比增长势头可能超过19%。二季度开始,经济活动环比增速有望大幅加快,未来几个季度的环比折年增长率可能都会保持在6%以上,不过随着基数效应消退,GDP同比增速应会逐季回落。此外,考虑到全球经济增长可能超出此前预期,我们同时将2022年的GDP增速预测从6%上调到6.2%。

上调2021年PPI预测至3-3.5%。鉴于国内工业和建设活动较为强劲,且全球经济有望明显回暖,过去几个月大宗商品价格已经大幅上涨,因此国内PPI反弹时点早于预期、幅度也强于预期。未来,随着大宗商品需求弹性较高的相关经济活动放缓、大宗商品供给回升,我们预计未来部分产品的价格可能会回落,并带来PPI的环比增长势头有所走弱。另一方面,鉴于美国通过了更大规模的财政刺激,且OPEC表态较为鹰派推升了油价,瑞银将2021年油价预测从每桶57美元上调至65.5美元。综合考虑年初PPI较为强劲、油价预测上调,我们将全年PPI预测从2-2.5%上调到3-3.5%。虽然强势的PPI可能会部分传导到下游的核心消费品价格,但鉴于行业竞争比较激烈、且消费复苏尚未非常强劲,我们认为传导幅度应比较有限。此外,1-2月CPI增速略弱于预期,综合考虑,我们维持2021年CPI预测为1.7%不变。

政策正常化进一步推进。刚刚结束的两会提出宏观政策要继续为市场主体纾困,保持必要支持力度,不急转弯。因此,两会的政策定调没有预期的紧,今年拟安排的官方预算赤字率仍在3%以上(3.2%),地方政府专项债券新增额度相比去年也仅少了1000亿元,同时政府还决定延续普惠小微企业贷款延期还本付息政策,并推出新的减税降费措施,并且政府工作报告中没有关于进一步收紧房地产政策的直接表述。货币政策要处理好恢复经济与防范风险的关系。我们预计年底调整后社融增速(剔除股票融资)可能会从去年10月13.8%的本轮周期峰值放缓至11%左右(信贷脉冲为GDP的-5.2%),主要是由流动性投放减少和宏观审慎措施收紧,而加息并非主要原因。虽然我们预计央行可能会在9-10月小幅上调逆回购操作利率和MLF利率5个基点,但实际贷款利率可能不会上行。同时,我们预计今年中国宏观杠杆率会下降4-5个百分点(去年增加了24个百分点)。

我们增长预测面临的上下行风险大致相当。最大的下行风险或来自全球疫情的不确定性。如果新冠病毒出现预料外的变异或者疫苗接种速度低于预期,可能会拖累全球复苏步伐,反之亦然。此外,发达经济体消费者如果更多增加服务消费、减少商品消费(或反之,没有出现这种转变),可能影响出口需求。国内而言,政策正常化速度早于预期可能影响国内经济反弹、并对市场情绪造成较大冲击,不过如果信贷增速放缓速度低于预期(像1-2月那样)也可能推高国内增长。此外,房地产市场可能依然比预期更为稳健,并支持消费和建设活动。

(本文作者介绍:瑞银证券中国首席经济学家。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。