意见领袖丨李奇霖(粤开证券首席经济学家、研究院院长)

6月CPI同比2.5%,结束了今年前几个月快速回落的趋势,小幅回升0.1个百分点。翘尾为3.3%,新涨价和上个月的一样,还是-0.8%,也就是说6月CPI同比回升全部由翘尾贡献。

6月CPI环比-0.1%,和前三年6月CPI环比的均值持平,符合季节性规律。食品烟酒项环比上涨0.1%,比较受关注的有两个子项:

一是猪肉,6月环比上涨3.6%。从高频指标看,全国猪肉价格6月初就开始企稳回升了。原因一是猪肉此前经历了3个月的下跌,恐慌性抛售后,在生猪低存栏的约束下,出栏节奏有所放缓。原因二是北京新发地出现聚集性疫情后,进口肉类的检疫要求变严,猪肉进口量减少。原因三是南方洪灾,也对生猪出栏和运输产生负面冲击。

二是鲜菜,环比从前值-12.5%,大幅回升到2.8%。鲜菜的种植和运输,受异常天气的影响较大。正常情况下,6月天气炎热,蔬菜供应充裕,过去三年的6月CPI鲜菜项环比都是负的。今年因为洪灾提前到来,导致部分地区蔬菜短期供应紧张,6月菜价反季节性上涨。

6月CPI食品烟酒项同比上涨8.8%,影响CPI同比上涨2.64个百分点。其中,猪肉项同比81.6%,和5月的同比81.7%几乎持平。猪肉项拉动6月CPI同比2.05个百分点,贡献率为82%,仍然是支撑CPI的最核心因素。

除食品烟酒外的七大项,6月同比下降0.2%,继续通缩。6月国际油价继续反弹,回到40美元/桶之上,在现行成品油定价机制下,6月29日国内成品油零售价上调一次。因此,5月CPI交通工具用燃料项环比上涨0.2%,同比从-22.0%收窄至-19.1%。

相比于6月CPI同比小幅回升,核心CPI同比的回落,更值得关注。不包括食品和能源的CPI,即核心CPI,6月同比只有0.9%,这是2013年1月公布这个数据以来的最低值。和疫情爆发前的2019年12月相比,下滑了0.5个百分点。

核心CPI同比低迷,反映了复工复产有序推进后,生产已经恢复到疫情前,但终端需求恢复偏慢、供过于求的矛盾进一步凸显的事实。从这个角度看,未来物价整体通缩的概率更大。

5月PPI环比,从-0.4%回升到0.4%,今年2月以来首次转正。同比也从-3.7%,回升到-3.0%,结束了连续4个月下滑的趋势。拆分来看,翘尾从-0.5%收窄到-0.2%,新涨价从-3.2%收窄到-2.8%。

根据国家统计局有关领导的解读,6月PPI环比转正,主要由上游和中游贡献。石油和天然气开采业价格上涨38.2%,石油、煤炭及其他燃料加工业价格上涨1.7%,化学原料和化学制品制造业价格上涨0.4%,黑色金属冶炼和压延加工业价格上涨1.9%,有色金属冶炼和压延加工业价格上涨1.9%,这五个行业合计影响PPI环比上涨约0.42个百分点。

可见,6月PPI环比明显回升,一方面是因国际油价大幅上涨,另一方面则和国内建筑业的需求有关,6月建筑业PMI商务活动指数、新订单指数都小幅回落,但仍然处于高位。

6月生活资料PPI环比0.1%,其中耐用品的PPI环比-0.1%,连续9个月为负。反映了耐用品需求羸弱,这也和分行业的限额以上批零数据一致。

在前期报告中,我们提示了要防范通缩风险。6月CPI和PPI的同比都出现回升,并没有改变通缩趋势。

首先,经济供过于求的矛盾依然很突出。一是创有记录以来新低的6月核心CPI同比;二是企业订单不足,尤其是中小企业,6月官方PMI发布时,统计局有关领导解读称小型企业生产经营困难较大,反映订单不足的小型企业占比高于大中型企业;三是工业产成品库存,如果剔除价格因素后,今年5月末实际同比10.5%,甚至比2015年12月提出“三去一降一补”时的实际同比8.5%还要高,企业面临着很大的去库存压力。

其次,经济回暖的持续性,可能并没有主流预期的那么乐观,总需求并不强。不可否认,二季度经济较快修复,生产恢复到疫情前的水平了,6月官方制造业PMI的采购、生产、需求、库存和价格等分项指数的组合,显示终端需求和经济都继续复苏。

市场关注的焦点是,这种复苏的持续性。固定资产投资是核心动能,其中,基建投资的确定性很高,不确定的是地产投资在经历一个季度的停滞后,赶工能维持多久。

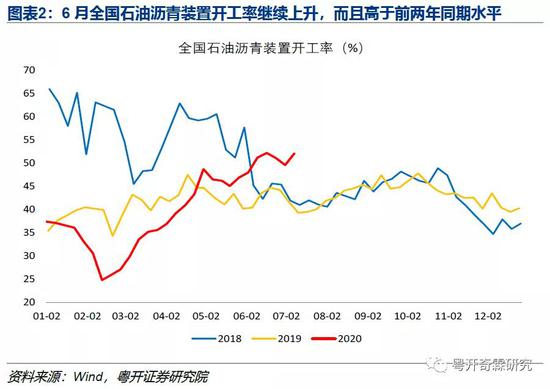

6月初至今,全国水泥价格指数下跌了6.8%,和洪灾冲击建筑业的短期需求有关。但与此同时,全国石油沥青装置的开工率是上升的,从46.9%回升到52.1%,且高于前两年的同期水平。沥青主要用于道路工程,对施工条件有很高要求,6月沥青高产,意味着洪灾对建筑业施工的影响,可能并没有主流观点认为的那么大。

因此,我们认为建筑业活动,尤其是房地产投资活动的走弱,除了天气影响外,也和赶工消退有关。

最后,就业压力之下,拉低服务价格的同时,灵活就业人数的增加,也会降低一些食品和工业消费品的价格。

小微企业贡献了80%的就业,它的生产经营情况,对就业市场有较大影响。新冠疫情后,为保市场主体,加大了政策扶持。对比疫情前后的小微企业融资指数和扩张指数,可以很明显地看到,小微企业从有订单没钱,变成了有钱没订单。前面分析过,终端需求并不强,这个趋势还会延续,会逐步向就业市场传导。

三季度末、四季度初,CPI同比可能转负。7月开始CPI翘尾将快速回落,从7月的2.9%降低到9月的1.3%,10到12月则分别只有0.4%、0.0%和0.0%。今年5月和和6月的新涨价降到了-0.8%,如果后续供过于求的局面未能改善,CPI环比继续弱于季节性,三季度末、四季度初CPI同比有较大概率转负。

(本文作者介绍:粤开证券首席经济学家、研究院院长)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。